【評価】ソラコム(147A)IPOの上場と初値予想

ソラコム(147A)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はみずほ証券と大和証券が共同で引受けます。

上場規模は約105.0億円で公開株数10,805,300株、オーバーアロットメント1,620,700株です。想定発行価格は845円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 3月26日 |

| BB期間 | 3月07日~3月13日 |

| 企業ホームページ | https://soracom.com/ja-jp/ |

| 事業内容 | IoTプラットフォーム「SORACOM」の開発・提供 |

目次まとめ

ソラコム(147A)IPOの業績と事業内容

同社グループは、ソラコムと連結子会社である米国のSORACOM GLOBAL, INC.及び英国のSORACOM CORPORATION, LTD.の計3社で構成されており、IoTプラットフォーム事業を展開しています。

また、本書提出日現在、同社グループはKDDI株式会社の連結子会社であり、KDDIグループのビジネスセグメントの中でも「ネクストコア事業」(顧客企業の多様な働き方、ビジネス変革、事業成長を支援するソリューション提供事業)を担う子会社として位置付けられています。

ソラコム(147A)IPO仮条件と公開価格の日程

| 想定価格 | 845円 ※820円~870円の平均価格 |

| 仮条件 | 820円~870円 |

| 公開価格 | 3月14日 |

想定発行価格から試算される市場からの吸収金額は約91.3億円です。オーバーアロットメントを含めると約105.0億円になります。

KDDI株式会社の連結子会社なので注目されそうです。IPOについては少し微妙だと思っていますが参加予定です。

ソラコム(147A)IPOの幹事団詳細と会社データ

| 公募株数 | 4,733,800株 |

| 売出株数 | 6,071,500株 |

| 公開株式数 | 10,805,300株 |

| OA売出 | 1,620,700株 |

| 引受幹事 | みずほ証券(共同主幹事) 大和証券(共同主幹事) 野村證券 SMBC日興証券 岡三証券 東海東京証券 松井証券 マネックス証券 楽天証券 |

| 委託見込 | 大和コネクト証券 岡三オンライン DMM.com証券 |

IPOには当選しやすそうです。海外販売と親引けを引けば面白い展開が期待できるでしょう。

ソラコムの会社設立は2014年11月10日、本社住所は東京都世田谷区玉川四丁目5番6号尾嶋ビル3階、社長は玉川憲氏(48歳)です。※2024年2月24日時点

従業員数は100人、平均年齢40.95歳、平均勤続年数3.51年、平均年間給与約1,123万円です。

ソラコム(147A)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| KDDI株式会社 | 25,272,609株 | 58.22% |

| 玉川 憲 | 3,342,000株 | 7.70% |

| 舩渡 大地 | 3,306,000株 | 7.62% |

| 安川 健太 | 2,286,000株 | 5.27% |

| セコム株式会社 | 962,400株 | 2.22% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2024年9月21日)となっています。解除倍率設定はありません。一部の株主は取得日から5年間は売却ができないことになっています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(共同主幹事) | 8,655,100株 | 80.10% |

| 大和証券(共同主幹事) | 1,080,600株 | 10.00% |

| 野村證券 | 540,300株 | 5.00% |

| SMBC日興証券 | 162,100株 | 1.50% |

| 岡三証券 | 86,400株 | 0.80% |

| 東海東京証券 | 86,400株 | 0.80% |

| 松井証券 | 86,400株 | 0.80% |

| マネックス証券 | 54,000株 | 0.50% |

| 楽天証券 | 54,000株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 900円~1,200円

※ファーストインプレッション

第二段⇒ 1,200円~1,500円

※仮条件発表後

初値予想と市場コンセサンス

ソラコムの初値予想をリサーチして記載します。

初値予想1,000円~1,300円

修正値1,500円前後

親引けの実施と関心の表明が行われるため個人投資家に回る株数が極端に少なくなると観測されています。大手情報では配分20億円分程度か?と出てますね。

みずほ証券からだと狙えるかも?しかし200株配分のようで当選できるのかわからない。申込みやすい幹事構成なので全部申込んでみる。

初値不安はなさそうなのでそのままセカンダリーまで参加しても良さそう。1ヶ月くらい保有すれば2倍も?ソラコムは国内IoTプラットフォームで超有名な企業らしい。

IPOラッシュなので資金繰りが厳しいため当選できたIPOに乗っかろう。初値で売らないパターンも想定している。

ソラコム(147A)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2022年3月31日~2030年3月13日 | 1,357,398株 発行価格471円 |

| 2022年3月31日~2030年3月13日 | 880,500株 発行価格471円 |

| 2022年3月31日~2030年3月13日 | 511,620株 発行価格663円 |

※行使回数が多いため省略しています

ロックアップは180日間で解除倍率設定はありません。ストックオプションの株数残や発行価格は上記のようになります。3,630,039株が上場時に行使期限入りします。

時価総額は東証データの上場時発行済み株式数の43,220,809株から算出すると想定価格ベースで約365.2億円になります。

様子を伺って儲かるようなら積極的に参加します。

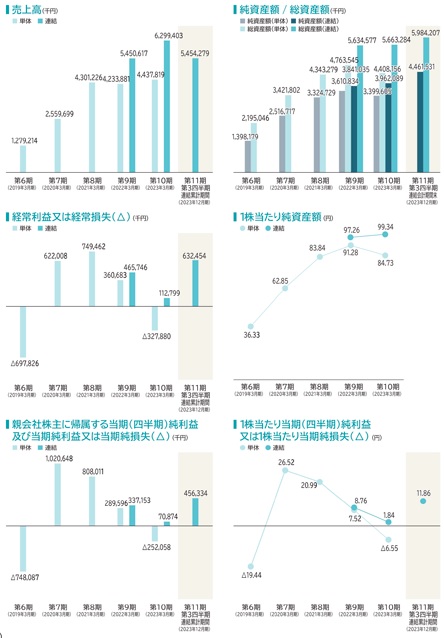

収益が乱高下しているため詳しく分析する必要がありそうです。

タグ:IPO初値予想