レナサイエンス(4889)上場とIPO初値予想【幹事配分や独自評価あり】

レナサイエンス(4889)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSMBC日興証券が引受けます。

上場規模は約21.4億円で公開株数2,951,400株、オーバーアロットメント442,700株です。想定発行価格は630円になっています。

赤字バイオ株ですけど医療機器、人工知能(AI)の活用も行っています。

| 業 種 | 医薬品 |

| 上場市場 | マザーズ |

| 上場日 | 9月24日 |

| BB期間 | 9月07日~9月13日 |

| 企業ホームページ | https://www.renascience.co.jp/ |

| 事業の内容 | 医療現場の課題を解決するため、多様なモダリティ(医薬品、医療機器、人工知能(AI)等)を活用して新たな医療ソリューションを研究開発する |

【手取金の使途】

差引手取概算額1,286,304千円に、本募集における海外販売の手取概算額(未定)及び本第三者割当増資の手取概算額上限255,690千円を合わせた手取概算額合計上限1,541,994千円については以下の項目に利用される予定。

※有価証券届出書(EDINET)抜粋

目次まとめ

レナサイエンス(4889)IPOの業績と事業内容

業績面の評価は現段階で難しそうです。パイプラインは第Ⅲ相に入ろうとしている創薬がいくつか確認できます。IPO的には人工知能(AI)を利用していることで材料があります。

レナサイエンスは、医療現場の課題を解決するための多様なモダリティ(医薬品、医療機器、人工知能ソリューション等)を、医師と共に医療現場で研究開発し、医療イノベーション創出に貢献し続けることで、ヒトが心身共に生涯にわたって健康を享受できるための新しい医療を創造したいと考えています。

世界保健機関では、高齢化や生活習慣に伴う重要な疾患を「非感染性疾患」として位置付け、がん・糖尿病・呼吸器疾患・循環器疾患が対象となっています。

NCDs(非感染性疾患)は、既に死亡原因の第1位を占め、2019年の全世界の死亡者数の74%がNCDsが原因で亡くなっていると目論見に書かれています。

同社の開発品目は、このNCDs4疾患を全て対象としており、先進国のみならず新興国でも重要な医薬品を開発しています。

新型コロナウイルス感染症への対応が全世界で喫緊の課題となっています。ワクチンの普及で患者数は減少していますが、ウイルス変異など課題もあり、肺炎に至る患者がいなくなる事はありません。

同社はこれら医療の課題を解決できる内服薬を開発しているそうです。

2020年10月には前期第Ⅱ相医師主導治験を国内で開始し、半年後の2021年3月末には前期第Ⅱ相試験を終了し、次相試験は2021年6月に開始したとあります。並行して、米国とトルコでの医師主導治験も実施しているそうです。

これまで21件に及ぶ複数疾患に対する複数研究開発パイプラインでの医師主導治験の実績があり、多面的・多層的な研究開発事業を展開しています。

現時点で、医師主導治験を活用した臨床開発パイプライン数では、当社は国内バイオベンチャーの中でもトップクラスと考えられるそうです。

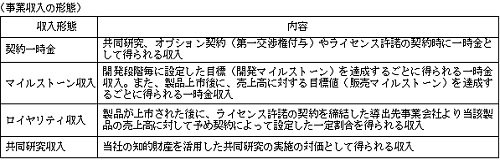

事業収益の内容は契約一時金やマイルストーン収入、ロイヤリティ収入、共同研究収入となっています。創薬開発だけが収入源ではないようですね。

レナサイエンス(4889)IPO仮条件と公開価格の日程

| 想定価格 | 630円 |

| 仮条件 | 630円~670円 |

| 公開価格 | 9月14日 |

想定発行価格から試算される市場からの吸収金額は約18.6億円です。オーバーアロットメントを含めると約21.4億円になります。

上場規模が大きめですが何とかなりそうな気がしています。製薬会社やニプロ、NECなどと共同研究を行っているようです。

レナサイエンス(4889)IPOの幹事団詳細と会社データ

| 公募株数 | 2,240,000株 |

| 売出株数 | 711,400株 |

| 公開株式数 | 2,951,400株 |

| OA売出 | 442,700株 |

| 引受幹事 | SMBC日興証券(主幹事) 大和証券 SBI証券 極東証券 東洋証券 いちよし証券 丸三証券 |

| 委託見込 | DMM.com証券 SBIネオトレード証券 |

SMBC日興証券が主幹事で株数が多いため当選の期待ができそうです。不人気なのか人気なのか少し微妙な銘柄です。

話題性があれば資金流入につながりそうですね。とりあえず当選するために申込を予定しておきたいと思います!

それと今回はネットからIPO抽選に参加できる丸三証券も幹事引受けを行っています。ネット口座から参戦できるため敷居は低いと思います。

株数が多いIPOではネットで当選者を見かけることもあります。私も過去に当選しているため口座開設だけは行っておいたほうがよいでしょう。

レナサイエンスの会社設立は2000年2月15日、本社住所は東京都中央区日本橋本町二丁目3番6号協同ビル401、社長は(62歳)です。※2021年8月19日時点

従業員数は5人(臨時雇用者1人)、平均年齢36.2歳、平均勤続年数2.3年、平均年間給与約635万円です。

レナサイエンス(4889)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 宮田 敏男 | 3,420,000株 | 34.05% |

| 大和日台バイオベンチャー投資事業有限責任組合 | 2,341,200株 | 23.31% |

| 宮田 あや | 1,200,000株 | 11.95% |

| 宮田 萌美 | 1,050,000株 | 10.45% |

| 加藤 敬子 | 600,000株 | 5.97% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である宮田敏男、売出人である加藤敬子及び宮田光世、当社株主である宮田あや、宮田萌美、宮田一慶、大塚ホールディングス株式会社及び野口一夫は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の2022年3月22日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

大和日台バイオベンチャー投資事業有限責任組合、THVP-1号投資事業有限責任組合、KSP5号投資事業有限責任組合及び77ニュービジネス投資事業有限責任組合は90日間(2021年12月22日)までのロックアップと、発行価格又は売出しにおける売出価格の1.5倍以上の解除条件が設定されています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 2,095,600株 | 71.00% |

| 大和証券 | 442,700株 | 15.00% |

| SBI証券 | 295,100株 | 10.00% |

| 極東証券 | 29,500株 | 1.00% |

| 東洋証券 | 29,500株 | 1.00% |

| いちよし証券 | 29,500株 | 1.00% |

| 丸三証券 | 29,500株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 700円~1,000円

※ファーストインプレッション

第二段⇒ 720円~1,000円

※仮条件発表後

初値予想と市場コンセサンス

レナサイエンスの初値予想をリサーチして記載します。

初値予想800円~1,000円

修正値900円~1,000円

バイオ株なので期待せずに数百株で楽しむ投資家が多そうです。損失を出したくない方は参加しないほうがよいでしょう。

初値が高く付けば売られると思いますが、株単価が3桁と低いためマネーゲーム化する可能性も多少あると思います。

2022年3月期の業績予想は売上1.22億円で経常利益-3.99億円です。2021年3月期は売上2.09億円で経常利益が-0.9億円なので業績の評価はできません。

四半期利益は-4.00億円で前期-1.00億円から4倍も赤字額が拡大しています。上場規模は22.7億円まで拡大しました!

レナサイエンス(4889)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2022年4月12日~2029年4月11日 | 9,000株 発行価格817円 |

| 2022年4月12日~2029年4月11日 | 3株 発行価格817円 |

| 2019年4月11日~2029年4月10日 | 10株 発行価格817円 |

| 2022年3月24日~2030年3月23日 | 12株 発行価格1,030円 |

※新株予約権1個につき目的となる株式が300株です

ロックアップは90日間(2021年12月22日)と180日間(2022年3月22日)になります。ロックアップ解除倍率設定はVCに対して売出価格の1.5倍以上であれば解除されます。

ストックオプションの株数残や発行価格は上記のようになります。1株300株なので2,707,500株あると言うことでしょう。上場時に行使期限に入る新株予約権は3,000株になるようです。

時価総額は東証データの上場時発行済み株式数の12,269,000株から算出すると想定価格ベースで約77.3億円になります。

微妙なIPOだけどこの辺りを攻めないと当選できませんよね。仮条件発表後に申込みスタンスを決定したいと思います。ちょっと楽しみな銘柄です。コロナ関連のIPOとして意識されれば盛り上がりそうですね。

COZUCHI(コズチ)の投資家登録キャンペーンの人数が1,000人に増枠されました。

口座開設でAmazonギフト券2,000円分が貰えるためまだの方は急いだほうがよいでしょう。詳しくは別記事でまとめています!

タグ:IPO初値予想