マイクロアド上場とIPO初値予想【幹事配分や独自評価】

マイクロアド(9553)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSBI証券が引受けます。

上場規模は約36.7億円と大きく、公開株数2,314,000株でオーバーアロットメント347,100株です。想定発行価格は1,380円になっています!

| 業 種 | サービス業 |

| 上場市場 | グロース市場 |

| 上場日 | 6月29日 |

| BB期間 | 6月13日~6月17日 |

| 企業ホームページ | https://www.microad.co.jp/ |

| 事業の内容 | データプラットフォーム事業 |

目次まとめ

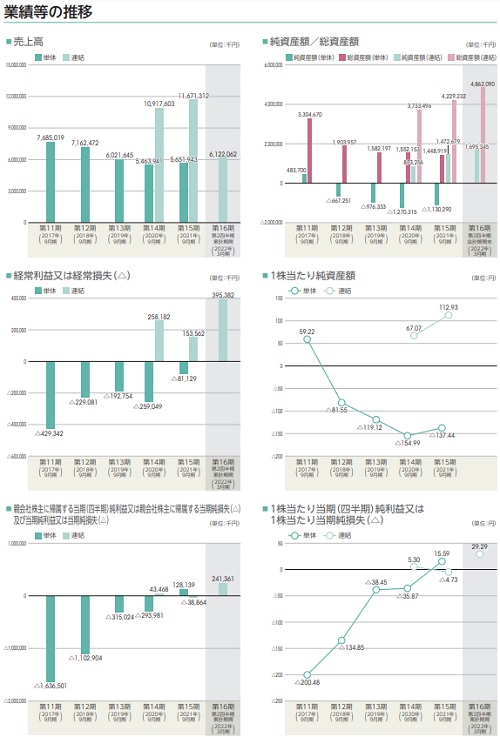

マイクロアドIPOの業績と事業内容

同社グループは、当社と連結子会社11社と非連結子会社2社及び関連会社1社で構成され、「Redesigning The Future Life」というビジョンのもと、データとテクノロジーの力によってマーケティングを変革し、人々の生活をより良いものに、より充実したものにすることを目指して運営を行っいます。

データプラットフォーム事業の単一セグメントになります。

セグメントを構成する主要なサービスとして、データソリューションサービス、海外コンサルティングサービス、デジタルサイネージサービスの3つのサービスによって事業展開しています。

事業内容を簡単に言い表すと広告プラットフォーム会社になります。

マイクロアドIPO仮条件と公開価格の日程

| 想定価格 | 1,380円 |

| 仮条件 | 1,300円~1,410円 |

| 公開価格 | 6月20日 |

想定発行価格から試算される市場からの吸収金額は約31.9億円です。オーバーアロットメントを含めると約36.7億円になります。

SBI証券で人気案件みたいなので期待したいと思います。

IPOに当選しないと利益に結び付かないので頑張りたいですね。保有株も微妙な状況がずっと続きます。

マイクロアドIPOの幹事団詳細と会社データ

| 公募株数 | 669,000株 |

| 売出株数 | 1,645,000株 |

| 公開株式数 | 2,314,000株 |

| OA売出 | 347,100株 |

| 引受幹事 | SBI証券(主幹事) 大和証券 楽天証券 マネックス証券 松井証券 岩井コスモ証券 東海東京証券 アイザワ証券 極東証券 丸三証券 水戸証券 むさし証券 |

| 委託見込 | DMM.com証券 SBIネオトレード証券 |

人気になる見込みが高いIPOなので積極的に参加したいと思います。上場規模が大きめですが何とかなるでしょう。

事前評価は高めなので利益期待です!IPOチャレンジポイントを使って当選するのか毎回悩みますね。

資金不要でIPOに参加できるSBIネオトレード証券でも取扱いがあるようです!

マイクロアドの会社設立は2007年7月02日、本社住所は東京都渋谷区桜丘町20番1号、社長は渡辺健太郎氏(48歳)です。※2022年6月10日時点

従業員数は195人(臨時雇用者8人)、平均年齢30.7歳、平均勤続年数4.7年、平均年間給与約648万円です。

マイクロアドIPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社サイバーエージェント | 5,202,800株 | 57.45% |

| ソフトバンク株式会社 | 1,630,000株 | 18.00% |

| 株式会社SWAY | 650,000株 | 7.18% |

| SCSK株式会社 | 411,200株 | 4.54% |

| 田中 宏幸 | 166,000株 | 1.83% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間(2022年9月26日)と180日間(2022年12月25日)の設定があります。どちらにも解除倍率設定はありません。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 1,967,100株 | 85.01% |

| 大和証券 | 231,400株 | 10.00% |

| 楽天証券 | 23,100株 | 1.00% |

| マネックス証券 | 23,100株 | 1.00% |

| 松井証券 | 23,100株 | 1.00% |

| 岩井コスモ証券 | 11,600株 | 0.50% |

| 東海東京証券 | 11,600株 | 0.50% |

| アイザワ証券 | 4,600株 | 0.20% |

| 極東証券 | 4,600株 | 0.20% |

| 丸三証券 | 4,600株 | 0.20% |

| 水戸証券 | 4,600株 | 0.20% |

| むさし証券 | 4,600株 | 0.20% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,400円~1,600円

※ファーストインプレッション

第二段⇒ 1,600円~2,200円

※仮条件発表後

初値予想と市場コンセサンス

マイクロアドの初値予想をリサーチして記載します。

初値予想2,000円前後

修正値1,500円~1,700円

アドテク関連銘柄で賑わいそうです。ただ株価設定が高いため長期的に商いが盛り上がるとは思えず短期間で終了すると思います。

SBI証券のため注目度は高いでしょう。IPOチャレンジポイントのボーダーラインは250P~300Pあたりだろうか?単元株配分になると思われるため案外250ポイント未満でも当選の可能性があるかもしれません。

3万円~4万円儲かれば良いIPOかもしれませんね。

マイクロアドIPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2016年11月02日~2024年11月01日 | 186,000株 発行価格425円 |

| 2019年12月20日~2027年12月19日 | 18,000株 発行価格2,455円 |

| 2020年7月05日~2028年7月04日 | 15,000株 発行価格2,455円 |

| 2022年12月10日~2030年12月09日 | 394,000株 発行価格882円 |

| 2023年12月10日~2031年12月09日 | 194,800株 発行価格882円 |

ロックアップは90日間と180日間で解除倍率なしです。ストックオプションの株数残や発行価格は上記のようになります。

219,000株が行使期限入りしています。それと上場時に売却可能な既存株式数が196,800株となっています。

時価総額は東証データの上場時発行済み株式数の8,921,000株から算出すると想定価格ベースで約123.1億円になります。

初値2倍は厳しいでしょうが意外高になる可能性はある気がしています。IPOに資金が流れれば良いですよね。

サイバーエージェントの完全子会社になります!

![]() IPOで前受金が必要ない企業⇒ SBIネオトレード証券

IPOで前受金が必要ない企業⇒ SBIネオトレード証券

タグ:IPO初値予想