表示灯(7368)上場とIPO初値予想【幹事配分や独自評価あり】

表示灯(7368)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場は東証2部で主幹事は野村證券が引受けます。

上場規模は約22.6億円で公開株数1,220,000株、オーバーアロットメント183,000株です。想定発行価格は1,610円になっています。

事業内容から買われる展開を予想します。

| 業 種 | サービス業 |

| 上場市場 | 東証2部 |

| 上場予定 | 4月07日 |

| BB期間 | 3月22日~3月26日 |

| 企業ホームページ | https://www.hyojito.co.jp/ |

| 事業の内容 | 各駅周辺案内図の広告の設置、運営及び交通広告、屋外広告等を取り扱う一般広告代理店業務 |

【手取金の使途】

手取概算額959,012千円については、「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限272,532千円と合わせてナビタ事業における全国の駅他周辺案内図346契約単位数の設置に関する設備資金として560,000千円(2022年3月期560,000千円)及び社内業務効率化のための基幹システム投資に関する設備資金として300,000千円(2022年3月期150,000千円、2023年3月期150,000千円)を充当する予定であります。

また、残額につきましては、将来の駅他周辺案内図の設置に関する設備資金に充当する予定であります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

表示灯(7368)IPOの業績と事業内容

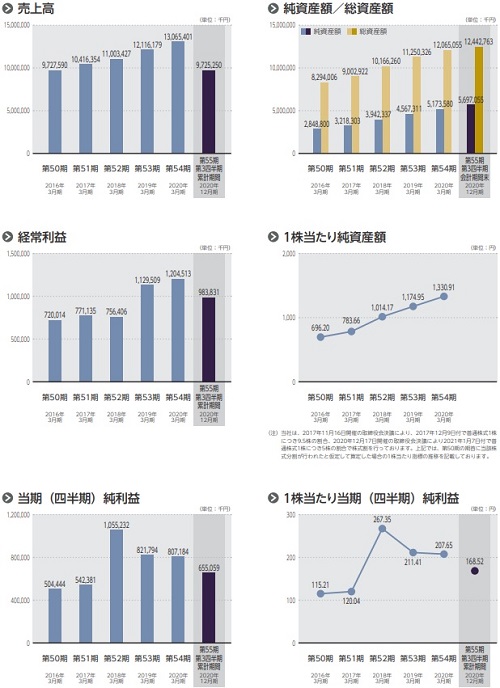

業績は順調に売上が伸びています。今期業績も良さそうなので業績面の不安はありません。

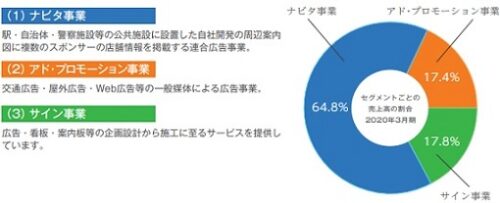

同社は主に全国の鉄道、自治体、病院等公共施設等ナビタの設置場所の所有者、協賛スポンサー、利用者の3者にとってメリットのある同社オリジナルのナビタ事業を展開しています。

元々ナビタ事業のみでの展開でしたが、交通広告や屋外広告等ナビタ事業用の周辺領域もカバーすべくアド・プロモーション事業を開始し、加えて広告の設置工事まで自社で内製化するためにサイン事業も展開するになったそうです。

ナビタ事業、アド・プロモーション事業、サイン事業の3セグメント事業により、企画立案から設置まで自社で一気通貫で対応ができる体制となっています。

ナビタとは、全国の鉄道駅や路面電車の電停や、市(区)役所等の自治体庁舎、交番、警察署、運転免許試験場等に設置された、自社開発の周辺案内図(地図)を基礎媒体とした連合広告です。

スポンサー数は延べ約78,000件(2021年1月31日現在)と安定的な収益の基盤となっています。

連合広告とは、ひとつの広告媒体に複数のスポンサー広告を掲出する形式になります。

アド・プロモーション事業とは、独自性のあるナビタ事業を端緒として全国の主要駅やエリアで指定業者となっており交通媒体(車内・駅構内等)、マス媒体(テレビ・ラジオ・新聞・雑誌)、屋外媒体(看板・ボード等)による広告各種を幅広く手がけています。

サイン事業は、ナビタ事業の取引先である鉄道会社、自治体等のネットワークを活かして、広告・看板・案内板等の企画設計から施工に至るサービスを提供しています。

表示灯(7368)IPO仮条件と公開価格の日程

| 想定価格 | 1,610円 |

| 仮条件 | 1,800円~2,000円 |

| 公開価格 | 3月29日 |

想定発行価格から試算される市場からの吸収金額は約19.6億円です。オーバーアロットメントを含めると約22.6億円になります。

上場規模が少し大きめの東証2部IPOです。人気化は難しいかもしれませんが公開価格割れはなさそうです。

減収減益予想がでているようですが初値にあまり関係がないかもしれません。公共機関からの収益が高いため倒産の可能性が低いためです。

表示灯(7368)IPOの幹事団詳細と会社データ

| 公募株数 | 650,000株 |

| 売出株数 | 570,000株 |

| 公開株式数 | 1,220,000株 |

| OA売出 | 183,000株 |

| 引受幹事 | 野村證券(主幹事) 東海東京証券 SBI証券 楽天証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

IPOに参加しやすい幹事構成だと思います。野村證券もネット抽選だと厳しそうですね。利益が大きくは見込めないと思いますが株価1.2倍~1.4倍くらいになる可能性はあると思います。

ファブリカコミュニケーションズ(4193)の主幹事を引受けている東海東京証券からも今回は申込んでおいたほうがよいと思います。85,400株を引受けているため期待できるかもしれません。

ファブリカコミュニケーションズとビックビルディングが被っているため表示灯に申込を行う余裕がある方が少ないと思います。IPOのルールは別記事にまとめてみました!

IPO投資家のなかには未上場株に興味があるという方もいます。未上場企業を取扱うユニコーンについてまとめてみました。投資額の数倍以上を狙う投資になります!

表示灯の会社設立は1967年2月21日、本社住所は愛知県名古屋市中村区名駅四丁目2番11号、社長は上田正剛氏(67歳)です。※2021年3月13日時点

従業員数は440人(臨時雇用者98人)、平均年齢44.0歳、平均勤続年数7.8年、平均年間給与約470万円です。

表示灯(7368)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 喜平会株式会社 | 1,024,020株 | 26.34% |

| TYシエル株式会社 | 503,725株 | 12.96% |

| HKO株式会社 | 500,000株 | 12.86% |

| YKT株式会社 | 500,000株 | 12.86% |

| 栗本 肇 | 425,000株 | 10.93% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である喜平会株式会社、売出人である栗本肇、吉田大士、及びTYシエル株式会社、当社株主であるHKO株式会社、YKT株式会社、MKT株式会社、栗本勉、上田正剛、佐々木真郎、吉田芳子、永井東一、橋本幸夫、秋藤尚弘、佐々木雅也、佐々木光義、高桑研一、竹井大、塚本泰裕、西川章彦、篠原和良、関根弘幸、櫻井秀樹、石川勝巳、伊勢昌弘、小畠伸和、久木浩之、税所直矢、志田剛雄、富山整、西島史顕、横田章洋、小椋秀勝、髙岡次郎、田嶋好博、大隈圀彦及び佐合克典は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年7月05日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く)を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 1,098,000株 | 90.00% |

| 東海東京証券 | 85,400株 | 7.00% |

| SBI証券 | 24,400株 | 2.00% |

| 楽天証券 | 12,200株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,800円~2,200円

※ファーストインプレッション

第二段⇒ 2,300円~2,800円

※仮条件発表後

初値予想と市場コンセサンス

表示灯の初値予想をリサーチして記載します。

初値予想1,800円~2,500円

修正値2,500円~3,000円

地味企業なので初値はそれほど期待できないと思いましたが、仮条件が大幅に引き上げられました。想定発行価格1,610円から仮条件範囲が1,800円~2,000円になりました。

吸収額は22.0億円~28.1億円になり、時価総額も81.7億円~90.7億円とブレ幅が大きくなるようです。公共性の高い事業を手掛けていることから倒産はないと思いますが、成長はあまり感じられないと思います。

新型コロナウイルス感染症でもある程度の利益を上げていることは評価できそうです。ただ年間契約の収益構造になるためそのまま事業評価を行っても良いのか?と多少疑問があります。

2021年3月期の単独業績予想は売上126.58億円で経常利益が10.42億円になります。前期比だと売上3.11%減で経常利益13.46%減になります。減収減益になりますが頑張っているように思います。

四半期利益は7.04億円になり前期比12.76%減で着地するようです。EPS181.31からPERは11.03倍になり、BPS1,478.16からPBRは1.35倍になります。指標は低めですけどどうでしょうね。

配当35円が予定されていますが4月上場なので意識されないでしょう。表示灯の決算は3月末ですからね。ちなみに配当利回りは1.75%と低いようです。配当利回りは2,000円算出です。

表示灯(7368)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 新株予約権はありません | -株 発行価格-円 |

ロックアップは90日間(2021年7月05日)、ロックアップ解除倍率の記載は目論見にありません。ストックオプションの株数残や発行価格は上記のように該当事項なしとなっています。

時価総額は東証データの上場時発行済み株式数の4,537,245株から算出すると想定価格ベースで約73.05億円になります。

ベンチャーキャピタル出資がなく株主も関係者で固められているため公開価格割れはないでしょう。取締役会長が過半数を所有する企業が株主に多くいるため、ロックアップが外れたあとに同社株をどうするのか気になります。

とりあえず上場させてくる感じがしています。その後の値動きは気になりますが、配当も35円出るため下値では拾われるでしょう。

IPO幹事や委託幹事を意外に引受ける前受け金不要証券⇒ むさし証券

タグ:IPO初値予想