フレクト(4414)上場とIPO初値予想【幹事配分や独自評価あり】

フレクト(4414)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事は大和証券が引受けます。

上場規模は約12.8億円で公開株数505,000株、オーバーアロットメント75,700株です。想定発行価格は2,210円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場日 | 12月10日 |

| BB期間 | 11月24日~11月30日 |

| 企業ホームページ | https://www.flect.co.jp/ |

| 事業の内容 | クラウドインテグレーションによるDX支援、SaaS型モビリティ業務最適化クラウドサービス「Cariot」の提供 |

目次まとめ

フレクト(4414)IPOの業績と事業内容

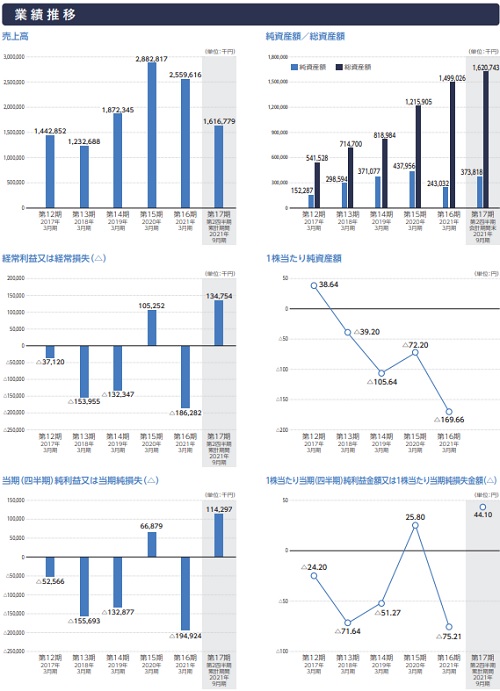

業績は赤字が続いている時期があるため少し微妙です。しかし上場時は黒字化できるようです。第2四半期で1.34億円の利益が出ています。

フレクトは、クラウド先端テクノロジーとデザインで企業のデジタルトランスフォーメーション(DX)を支援するマルチクラウド・インテグレーターです。

DX支援のプロフェッショナルサービスを展開する「クラウドインテグレーションサービス」とSaaS型モビリティ業務最適化クラウドサービスを展開する「Cariotサービス」の2つのサービスを運営しています。

業績は以下のようになります。

フレクト(4414)IPO仮条件と公開価格の日程

| 想定価格 | 2,210円 |

| 仮条件 | 11月19日 |

| 公開価格 | 12月01日 |

想定発行価格から試算される市場からの吸収金額は約11.2億円です。オーバーアロットメントを含めると約12.8億円になります。

今期黒字化するタイミングでの上場なので買われると思います。前期業績の落ち込みは少し心配です。

フレクト(4414)IPOの幹事団詳細と会社データ

| 公募株数 | 250,000株 |

| 売出株数 | 255,000株 |

| 公開株式数 | 505,000株 |

| OA売出 | 75,700株 |

| 引受幹事 | 大和証券(主幹事) 三菱UFJモルガン・スタンレー証券 野村證券 みずほ証券 SMBC日興証券 SBI証券 |

| 委託見込 | DMM.com証券(PR) |

大和証券やコネクト狙いのIPOですよね。他社からも申込は行っておきますが店頭系証券が多く当選は難しそうです。

フレクトの会社設立は2005年8月26日、本社住所は東京都千代田区内幸町一丁目1番6号、社長は黒川幸治氏(42歳)です。※2021年11月05日時点

従業員数は160人(臨時雇用者0人)、平均年齢37.9歳、平均勤続年数3.1年、平均年間給与約659万円です。

フレクト(4414)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 合同会社クロ | 1,850,000株 | 62.85% |

| salesforce.com, inc. | 341,900株 | 11.61% |

| Draper Nexus Technology Partners 2号投資事業有限責任組合 | 239,000株 | 8.12% |

| 大橋 正興 | 190,000株 | 6.45% |

| 山本 啓二 | 30,000株 | 1.02% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である合同会社クロ、並びに当社株主である大橋正興及び品川晃一郎は、主幹事会社に対し、元引受契約締結日から上場日後180日目(2022年6月07日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨を合意しております。

この他、VCに対して90日間(2022年3月09日)までとロックアップが発行価格又は売出価格の1.5倍以上で解除されます。新株予約権者は180日間のロックアップです。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 454,800株 | 90.06% |

| 三菱UFJモルガン・スタンレー証券 | 15,100株 | 2.99% |

| 野村證券 | 15,100株 | 2.99% |

| みずほ証券 | 7,500株 | 1.49% |

| SMBC日興証券 | 7,500株 | 1.49% |

| SBI証券 | 5,000株 | 0.99% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,000円~4,000円

※ファーストインプレッション

第二段⇒ 3,800円~4,200円

※仮条件発表後

初値予想と市場コンセサンス

フレクトの初値予想をリサーチして記載します。

初値予想3,300円~4,500円

修正値3,500円~3,850円

修正値が下がりましたが公開価格割れはないと思います。

フレクト(4414)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年9月01日~2025年8月30日 | 60,000株 発行価格40円 |

| 2019年10月01日~2027年9月14日 | 105,000株 発行価格60円 |

| 2020年8月01日~2028年7月30日 | 27,600株 発行価格750円 |

| 2021年8月01日~2029年7月10日 | 29,200株 発行価格800円 |

| 2022年11月01日~2030年10月10日 | 48,800株 発行価格850円 |

| 2023年7月01日~2031年6月10日 | 73,600株 発行価格1,300円 |

| 2023年8月01日~2031年7月10日 | 7,600株 発行価格1,300円 |

ロックアップは180日間と90日間でと90日分にはロックアップ解除倍率1.5倍の設定があります。

ストックオプションの株数残や発行価格は上記のようになります。221,800株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の2,841,900株から算出すると想定価格ベースで約62.8億円になります。

初値2倍は厳しいかもしれませんがDXを行っている企業なので人気でしょう!

![]() スローガン(9253)幹事も完全抽選で当選期待です⇒ マネックス証券

スローガン(9253)幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想