【評価】シーユーシー(9158)IPOの上場と初値予想!売出株なし案件

シーユーシー(9158)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事は三菱UFJモルガン・スタンレー証券とみずほ証券、ゴールドマン・サックス証券の3社になります。

上場規模は約122.9億円で公開株数6,400,000株、オーバーアロットメント960,000株です。想定発行価格は1,670円になっています。

大型IPOなので当選を狙ってみたいと思います。

| 業 種 | サービス業 |

| 上場市場 | グロース市場 |

| 上場日 | 6月21日 |

| BB期間 | 6月05日~6月09日 |

| 企業ホームページ | https://www.cuc-jpn.com/ |

| 事業の内容 | 医療機関支援事業、居宅訪問看護事業及び在宅ホスピス事業 |

目次まとめ

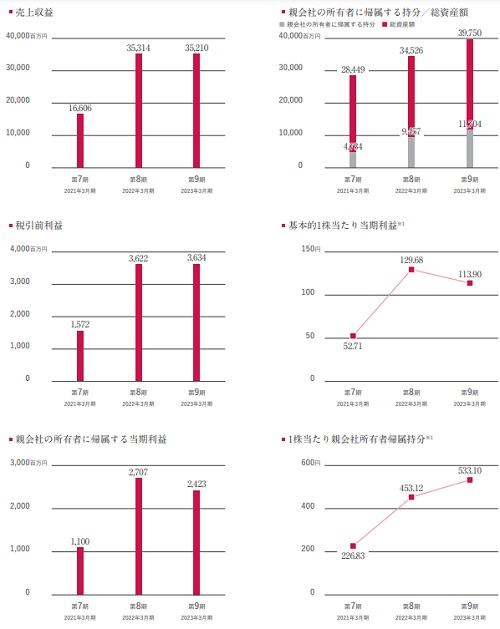

シーユーシー(9158)IPOの業績と事業内容

同社グループは「医療という希望を創る。」というミッションに基づいています。

また、医療機関支援セグメント及び訪問看護セグメントを報告セグメントとして事業を展開しています。

医療機関支援セグメントでは、支援先医療機関に対し経営支援から売上成長支援まで様々なソリューションをワンストップで提供する事業を行います。

訪問看護セグメントでは子会社を通じて、居宅訪問看護の提供や在宅ホスピスの運営といった事業を行っており幅広い事業プラットフォームを提供しています。

シーユーシー(9158)IPO仮条件と公開価格の日程

| 想定価格 | 1,670円 |

| 仮条件 | 1,800円~1,920円 |

| 公開価格 | 6月12日 |

想定発行価格から試算される市場からの吸収金額は約106.9億円です。オーバーアロットメントを含めると約122.9億円になります。

売出株がないためある程度人気になる可能性がありそうです。上場規模が大きいため要注意ではありますけどね。

シーユーシー(9158)IPOの幹事団詳細と会社データ

| 公募株数 | 6,400,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 6,400,000株 |

| OA売出 | 960,000株 |

| 引受幹事 | 三菱UFJモルガン・スタンレー証券(共同) みずほ証券(共同) ゴールドマン・サックス証券(共同) SMBC日興証券 SBI証券 松井証券 マネックス証券 楽天証券 |

| 委託見込 | DMM.com証券 SBIネオトレード証券 DMM.com証券 |

IPOに当選する確率は比較的高そうなイメージがあります。親子上場になりため意見がわかれそうです。親会社はエムスリー(2413)なのでしっかりしています。

あと海外にも同社は進出しているため成長期待がありそうです。グループ力の力を活かした多角的な経営なので簡単にまねできるような事業ではないでしょう。

シーユーシーの会社設立は2014年8月08日、本社住所は東京都港区芝浦三丁目1番1号、代表は濵口慶太氏(49歳)です。※2023年5月19日時点

従業員数は464人(臨時雇用者26人)、平均年齢37.8歳、平均勤続年数2.5年、平均年間給与約617万円です。

連結従業員数は3,159人にもなり臨時雇用者が596人になっています。関連会社も21社くらいあるようです。

シーユーシー(9158)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| エムスリー株式会社 | 18,600,000株 | 82.47% |

| 濵口 慶太 | 1,820,000株 | 8.07% |

| 株式会社日本政策投資銀行 | 870,400株 | 3.86% |

| 田邉 隆通 | 414,000株 | 1.84% |

| 吉田 豊美 | 140,000株 | 0.62% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年12月17日)でロックアップ解除の設定はありません。既存株主の売り圧力はなさそうです。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 三菱UFJモルガン・スタンレー証券(共同) | 3,392,000株 | 53.00% |

| みずほ証券(共同) | 1,536,000株 | 24.00% |

| ゴールドマン・サックス証券(共同) | 1,280,000株 | 20.00% |

| SMBC日興証券 | 102,400株 | 1.60% |

| SBI証券 | 51,200株 | 0.80% |

| 松井証券 | 12,800株 | 0.20% |

| マネックス証券 | 12,800株 | 0.20% |

| 楽天証券 | 12,800株 | 0.20% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,600円~2,000円

※ファーストインプレッション

第二段⇒ 2,200円~2,500円

※仮条件発表後

初値予想と市場コンセサンス

シーユーシーの初値予想をリサーチして記載します。

初値予想2,000円~2,500円

修正値2,500円前後

今期減益予想となっているが買われるようだ。高齢化社会突入による業績拡大のイメージは容易。さらに業績が好調のため問題なく買われる予想が出ている。

在宅医療の恩恵を受ける訪問看護セグメントのため人気化するようだ。将来的な収益期待先行で機関投資家の資金が向かいそう。

仮条件上振れで上場規模は約141.3億円と拡大したが問題ないようだ。親子上場のデメリットは観測されていない。国策関連で人気も?

PERは25.4倍になるが割安感もある模様。

シーユーシー(9158)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2022年8月22日~2032年8月21日 | 597,600株 発行価格1,406円 |

ロックアップは180日間で解除倍率設定なしです。

ストックオプションの株数残や発行価格は上記のようになります。597,600株が行使期限入りしています。ただし新株予約権者の一部にロックアップが付与されています。

時価総額は東証データの上場時発行済み株式数の29,030,400株から算出すると想定価格ベースで約484.8億円になります。

面白いIPOだと思いますけど機関投資家次第でしょうね。

個人投資家も評価が高いとわかれば参加でしょうか?親会社と事業が多少被っていますけどね。まあ当選を狙って申し込む予定です。

1単元の利益は多くは望めないと思います。

![]() シーユーシー(9158)主幹事引受け企業⇒ SMBC日興証券

シーユーシー(9158)主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想