【評価】BTM(5247)IPOの上場と初値予想!爆益IPOのはず

BTM(5247)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事は岡三証券が引受けます。

上場規模は約4.7億円で公開株数301,400株、オーバーアロットメント45,200株です。想定発行価格は1,350円になっています。

仮条件範囲が1,350円~1,500円に決定し上場規模が最大で約5.2億円になります。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 12月27日 |

| BB期間 | 12月09日~12月15日 |

| 企業ホームページ | https://www.b-tm.co.jp/ |

| 事業の内容 | 地方人財を活用したDX推進支援等 |

目次まとめ

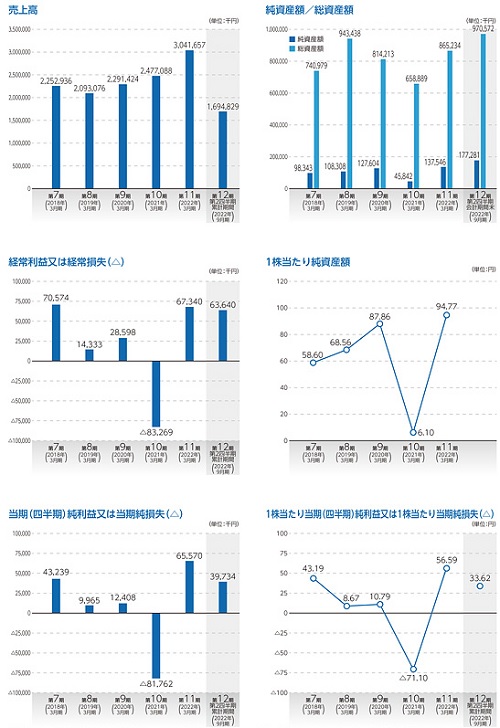

BTM(5247)IPOの業績と事業内容

同社はDX推進事業を行っています。

具体的にはDXに係る人的リソースの提供に主眼を置いた「ITエンジニアリングサービス」、DX推進に向けたコンサルティングや開発成果そのものの提供に主眼を置いた「DXソリューションサービス」の2種類のサービスを提供しています。

中でもITエンジニアリングサービスが主力(売上全体の約8割)となっています。

BTM(5247)IPO仮条件と公開価格の日程

| 想定価格 | 1,350円 |

| 仮条件 | 1,350円~1,500円 |

| 公開価格 | 12月16日 |

想定発行価格から試算される市場からの吸収金額は約4.1億円です。オーバーアロットメントを含めると約4.7億円になります。

人気になることが容易に判断できるため積極的に抽選に参加したいと思います。当選できれば利益ゲットの構造でしょう。

BTM(5247)IPOの幹事団詳細と会社データ

| 公募株数 | 145,000株 |

| 売出株数 | 156,400株 |

| 公開株式数 | 301,400株 |

| OA売出 | 45,200株 |

| 引受幹事 | 岡三証券(主幹事) SMBC日興証券 SBI証券 東海東京証券 東洋証券 岩井コスモ証券 極東証券 Jトラストグローバル証券 松井証券 マネックス証券 水戸証券 楽天証券 |

| 委託見込 | 岡三オンライン DMM.com証券 |

公開株数が少ないため当選は難しいかもしれません。店頭だと岡三証券がお勧めです。

その他の証券会社で当選するのはかなり厳しそうですね。なぜ株数が少ないのに幹事が多いんでしょうね~

BTMの会社設立は2011年8月04日、本社住所は東京都渋谷区渋谷二丁目12番19号、社長は田口雅教氏(41歳)です。※2022年12月13日時点

従業員数は173人、平均年齢34.3歳、平均勤続年数2.7年、平均年間給与約444万円です。

BTM(5247)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| yoshida investment株式会社 | 550,000株 | 42.47% |

| 吉田 悟 | 183,500株 | 14.17% |

| K&Pパートナーズ2号投資事業有限責任組合 | 162,500株 | 12.55% |

| 田口 雅教 | 145,500株 | 11.24% |

| MTインベストメント株式会社 | 112,500株 | 8.69% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間(2023年3月26日)と180日間(2023年6月24日)になります。90日間分には発行価格1.5倍以上でロックアップ解除設定があります。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 岡三証券(主幹事) | 268,400株 | 89.05% |

| SMBC日興証券 | 9,000株 | 2.99% |

| SBI証券 | 6,000株 | 1.99% |

| 東海東京証券 | 3,000株 | 1.00% |

| 東洋証券 | 3,000株 | 1.00% |

| 岩井コスモ証券 | 3,000株 | 1.00% |

| 極東証券 | 1,500株 | 0.50% |

| Jトラストグローバル証券 | 1,500株 | 0.50% |

| 松井証券 | 1,500株 | 0.50% |

| マネックス証券 | 1,500株 | 0.50% |

| 水戸証券 | 1,500株 | 0.50% |

| 楽天証券 | 1,500株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,800円~2,200円

※ファーストインプレッション

第二段⇒ 2,200円~2,500円

※仮条件発表後

初値予想と市場コンセサンス

BTMの初値予想をリサーチして記載します。

初値予想2,000円~2,500円

修正値2,500円前後

VC出資があるけれど統制が取れるため初値が高くなるようです。どうやら独自のポジションを形成できているらしく人気が見込める観測です。

地方人材を都心と同じ価格で雇用できるとあり需要は多いようですね。

平たく言えば似たような事業は既に存在するがIPOだけなら人気だろう。と言った見解です。自社エンジニアメインの事業構造です。

BTM(5247)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2022年12月23日~2030年12月22日 | 88,000株 発行価格265円 |

| 2023年6月19日~無期限 | 25,000株 株式公開時の公募価格 |

ロックアップは90日間と180日間、90日間分にだけ解除倍率1.5倍定期用です。

ストックオプションの株数残や発行価格は上記のようになります。88,000株が上場時に行使期限入りします!

時価総額は東証データの上場時発行済み株式数の1,327,000株から算出すると想定価格ベースで約17.9億円になります。

上場規模が小さく需給不安が考えられないため人気だと思います。当選することはないでしょうね。

利益率が低いため何かテコ入れしないと業績が拡大しないイメージがあります。PERは22.4倍なので上値見込みはありそうです。

![]() リヴァンプ(4070)幹事も完全抽選で当選期待です⇒ マネックス証券

リヴァンプ(4070)幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想