アスタリスク(6522)上場とIPO初値予想【幹事配分や独自評価あり】

アスタリスク(6522)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事は野村證券が引受けます。

上場規模は約12.4億円で公開株数350,000株、オーバーアロットメント52,500です。想定発行価格は3,080円になっています。

| 業 種 | 電気機器 |

| 上場市場 | マザーズ |

| 上場日 | 9月30日 |

| BB期間 | 9月10日~9月16日 |

| 企業ホームページ | https://www.asx.co.jp/ |

| 事業の内容 | モバイル機器に装着して使用するバーコードリーダー・RFID リーダーである「AsReader」および画像認識技術を活用した管理システムの開発・販売 |

【手取金の使途】

手取概算額979百万円については、「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限148百万円と合わせて、設備資金として、①研究所ビル建設費用及び②研究開発・評価設備の取得費用に、借入金の返済として③研究所ビル建設用地取得のための短期借入金の返済に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

アスタリスク(6522)IPOの業績と事業内容

このIPOは人気がありそうですね。上場規模も小さめで海外販売でも成功しているようです!

同社グループはアスタリスクと海外連結子会社3社により構成されています。また同社グループは「モノ認識」と「モバイル」を軸とした事業展開を行っています。

独自の自動認識技術の研究開発を行い、画像認識技術やバーコードリーダー、RFIDリーダーから、各業態の基幹システムや業務アプリケーションの運用まで一気通貫でハードウエア(AsReader)とソリューションパッケージを提供しています。

また、デジタル技術を活用して省力化や効率化を図るスマートファクトリーやスマートストアといった、様々な業態のスマート化を推進しています。

その中でもRFIDは、RFIDリーダーの電波での呼びかけに対してパッシブタグ1個ずつが、それぞれ応答し、RFIDリーダーが情報を読み取ります。

あらゆるモノにRFタグがつけられることで、モノまたは人の様々な状況変化を的確に捉えることが可能となります。

また、RFIDは様々な特徴があり、これから多くの業界で導入されると見込んでおり、製品開発や営業活動に力を入れているそうです。

米国カリフォルニア州トーランス市(現在はオレゴン州ポートランド市に移転)、オランダロッテルダム市に、当社100%連結子会社を設立し、営業活動を展開しています。

バーコードリーダーやRFIDリーダーの世界市場は日本市場よりも大きいことから、同社グループの成長戦略の1つとして、当該2拠点を軸とした海外販売を積極的に進めています。

アスタリスク(6522)IPO仮条件と公開価格の日程

| 想定価格 | 3,080円 |

| 仮条件 | 3,080円~3,300円 |

| 公開価格 | 9月17日 |

想定発行価格から試算される市場からの吸収金額は約10.8億円です。オーバーアロットメントを含めると約12.4億円になります。

業績も今期は1.7億円の黒字予想が出ているためIPOとしても人気もありそうです。

VC出資も意外に多いため警戒だけはしておきましょう。VCは売出しに応じていないため成長すると見込んでいるのかもしれません。

上場ゴール感はあまりないようです。

アスタリスク(6522)IPOの幹事団詳細と会社データ

| 公募株数 | 350,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 350,000株 |

| OA売出 | 52,500株 |

| 引受幹事 | 野村證券(主幹事) SBI証券 大和証券 SMBC日興証券 楽天証券 岩井コスモ証券 |

| 委託見込 | SBIネオトレード証券 |

抽選に参加しやすい幹事構成となっています。申込忘れがないようにしておきたいと思います!

後期型抽選の岩井コスモ証券からの申込みも徹底したいと思います。ただネガサ株なので入金額を気を付けておきたいと思います。

アスタリスクの会社設立は2006年9月01日、本社住所は大阪府大阪市淀川区西中島五丁目6番16号、社長は鈴木規之氏(48歳)です。※2021年8月30日時点

従業員数は50人(臨時雇用者15人)、平均年齢43.4歳、平均勤続年数4.7年、平均年間給与約445万円です。

アスタリスク(6522)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| トリプルウィン株式会社 | 800,000株 | 55.76% |

| 伊藤忠紙パルプ株式会社 | 128,000株 | 8.92% |

| DCIハイテク製造業成長支援投資事業有限責任組合 | 81,800株 | 5.70% |

| 東京都ベンチャー企業成長支援投資事業有限責任組合 | 68,200株 | 4.75% |

| 鈴木 規之 | 40,500株 | 2.82% |

※上位株主の状況

【ロックアップ情報】

本募集に関連して、貸株人であるトリプルウィン株式会社、当社の株主かつ新株予約権者である鈴木規之、熊本尚樹、薛文宝及び石田泰一、並びに当社の新株予約権者である加藤栄多郎、Paul Archuleta Whitney、藤田龍也、山元教有、岩﨑文夫及び大野篤は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年12月28日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

当社株主である伊藤忠紙パルプ株式会社、DCIハイテク製造業成長支援投資事業有限責任組合、東京都ベンチャー企業成長支援投資事業有限責任組合、三菱UFJキャピタル5号投資事業有限責任組合、SMBCベンチャーキャピタル2号投資事業有限責任組合、SBIベンチャー企業成長支援3号投資事業有限責任組合、SBIベンチャー企業成長支援4号投資事業有限責任組合、SBI Ventures Two株式会社、SBIベンチャー企業成長支援2号投資事業有限責任組合及びSBIベンチャー企業成長支援投資事業有限責任組合、当社の株主かつ新株予約権者である大川貴之、並びに当社の新株予約権者である当社従業員26名は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年12月28日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、その売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 311,500株 | 89.00% |

| SBI証券 | 21,000株 | 6.00% |

| 大和証券 | 7,000株 | 2.00% |

| SMBC日興証券 | 3,500株 | 1.00% |

| 楽天証券 | 3,500株 | 1.00% |

| 岩井コスモ証券 | 3,500株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 4,000円~5,500円

※ファーストインプレッション

第二段⇒ 4,800円~6,000円

※仮条件発表後

初値予想と市場コンセサンス

アスタリスクの初値予想をリサーチして記載します。

初値予想4,600円~7,000円

修正値6,600円~7,000円

えらく人気があるようですが、ロックアップ解除後に需要があるのか不安視されているようです。基本的に人気があるとされているため初値需要には問題がないでしょう。

1回の当選で15万円~30万円程度の利益が見込めるようなので是非当選を狙いたいと思います。大手が同社の技術を真似し訴訟が過去に行われたことがあるようです。それだけ人気みたいですね。

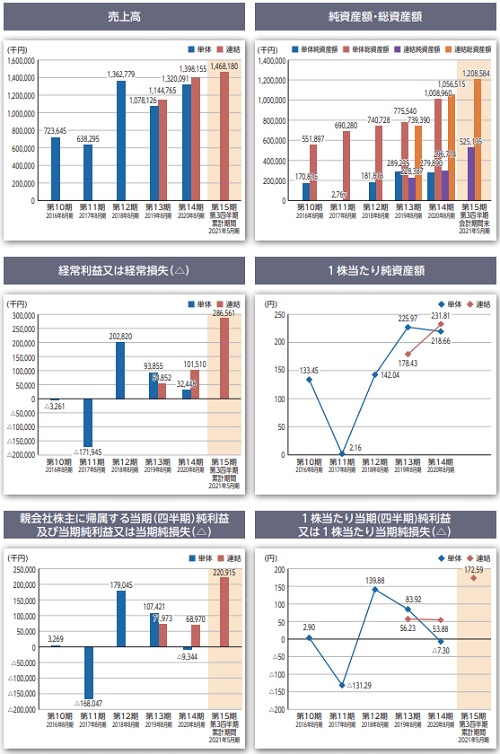

2021年8月期の連結業績予想は売上17.46億円で経常利益は2.23億円になります。前期比較だと売上24.89%増、経常利益120.79%増になります。

四半期利益は1.72億円で前期比152.94%増と絶好調で上場を向かえます。PERは24.46倍、PBRは8.87倍になります。

仮条件は3,080円~3,300円と上限方向に広げられ、吸収金額13.3億円、時価総額53.8億円になる予定です。

アスタリスク(6522)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年4月21日~2025年4月20日 | 55,200株 発行価格100円 |

| 2018年11月01日~2026年8月31日 | 14,000株 発行価格1,000円 |

| 2021年2月01日~2028年11月30日 | 36,000株 発行価格1,500円 |

| 2023年1月06日~2031年1月05日 | 49,500株 発行価格2,300円 |

ロックアップは90日間(2021年12月28日)でロックアップ解除倍率はVC等に対して1.5倍となっています。

ストックオプションの株数残や発行価格は上記のようになります。105,200株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の1,630,000株から算出すると想定価格ベースで約50.2億円になります。

主幹事から当選できれば嬉しいですよね。とにかく利益が見込めそうなので証券口座があるところから申込んでおきましょう!

COZUCHI(コズチ)で月末申込分までAmazonギフト券が2,000円分貰えます。この機会に頂いておきましょう!

不動産投資型クラウドファンディングで勢いがある企業です。既に口座開設を申し込んでいるため期待しています。

タグ:IPO初値予想