坪田ラボ(4890)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。医薬品や医療機器等の研究開発を行う黒字企業です。一目置かれそうなIPOとなっており需要が見込めそうです。

主幹事はSMBC日興証券が務め公開株数3,840,000株、オーバーアロットメント576,000株です。上場規模は想定発行価格450円から計算すると約19.9億円になります。

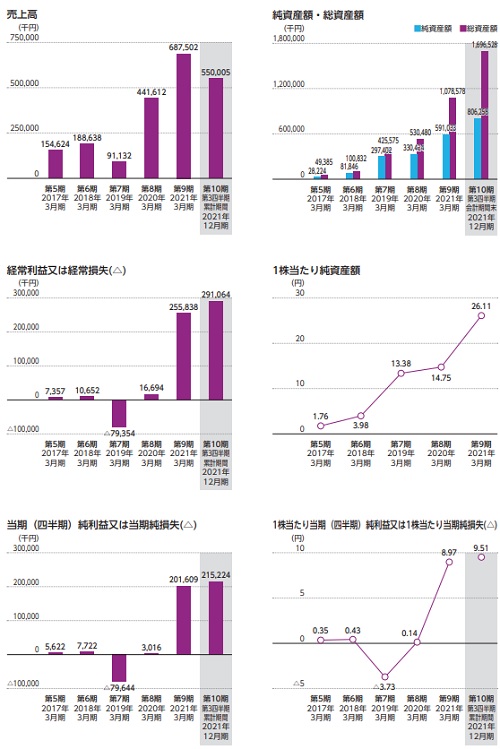

2021年3月期は売上に対して利益が約3割ととんでもない数値が出ています!

※坪田ラボ公式サイト引用

坪田ラボは近視やドライアイ、老眼の3つの重点領域で先進的な研究を行っているバイオベンチャー企業です。

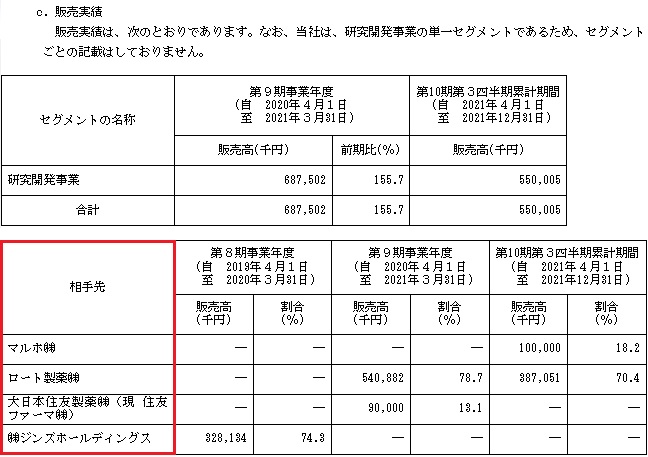

パートナー企業との共同研究開発契約と実施許諾契約による契約金一時金、ロイヤリティ契約によるロイヤリティ収入などを収入源としています。

2020年3月期までは殆ど利益が出ていないようですが、2021年3月期から利益が急激に伸びています。気になり利益が大きく伸びた要因を調べると目論見に以下のように書かれていました。

【EDINET抜粋】

当社が保有する強膜菲薄化抑制による近視抑制点眼薬に関する知的財産権及び研究開発結果(TLM-003)に基づく実施許諾契約、近視抑制のメカニズム、リバウンド等の研究開発(TLM-003)に基づく共同研究契約、うつ病や認知症(脳)などを制御する研究開発(TLG-005)に基づく共同研究契約を締結した事により前年同期を大きく上回り増収増益となりました。

今期は前期と内容が異なり既に第3四半期段階で前期の利益を超えています。上場のタイミングがよさそうです。

創薬系バイオベンチャーとは異なり費用もそれほど掛からないのかもしれません!

坪田ラボ(4890)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 6月23日 |

| 市場 | グロース市場 |

| 業種 | 医薬品 |

| 事業内容 | 近視、ドライアイ、老眼等の治療に係る医薬品、医療機器等の研究開発 |

| ブックビルディング | 6月08日~6月14日 |

| 想定価格 | 450円 |

| 仮条件 | 450円~470円 |

| 公開価格 | 470円 |

| 初値結果 | 794円(公開価格1.69倍) |

| 企業情報 | https://tsubota-lab.com/ |

| 監査人 | 有限責任あずさ監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 2,500,000株 |

| 売出株数 | 1,340,000株 |

| 公開株数(合計) | 3,840,000株 |

| オーバーアロットメント | 576,000株 |

| 上場時発行済み株数 | 25,132,700株(公募分を含む) |

| 想定ベースの時価総額 | 約113.1億円 |

| 幹事団 | SMBC日興証券(主幹事) SBI証券 みずほ証券 三田証券 極東証券 楽天証券 マネックス証券 岡三証券 |

| 委託見込 | 岡三オンライン DMM.com証券 |

坪田ラボ(4890)の事業内容と上場に伴う評判を考察してみました

想定発行価格450円を基に吸収金額を算出すると約17.3億円となり、オーバーアロットメントを含めると約19.9億円規模の上場となります。同社は近視やドライアイ、老眼の新たな治療法の開発を目指す慶應義塾大学発ベンチャーです。2012年5月に慶應義塾大学医学部眼科学教室の研究成果を社会に届けるために設立されています。

ビジネスモデルは、パートナー企業との共同研究開発契約及び実施許諾契約による契約一時金、マイルストーン・ペイメントならびに事業化後のロイヤリティ契約によるロイヤリティで収益を得るスタイルになります。

また、得られた収益を新しい研究に投資することで新たな価値創造につなげています。

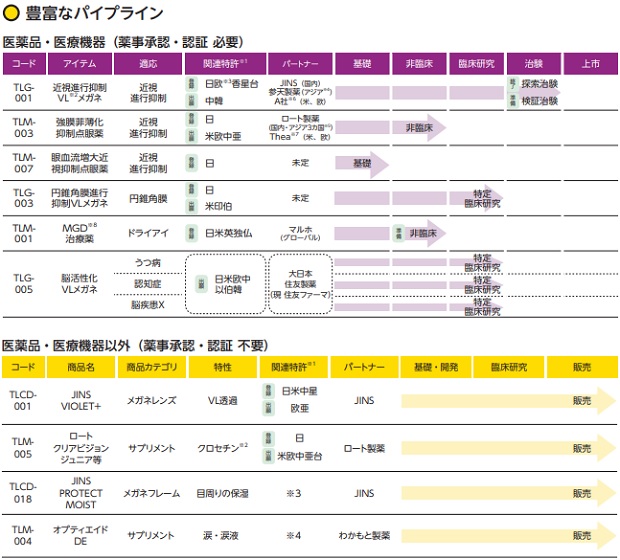

※有価証券届出書引用

同社によれば大学は研究レベルが高く、特許を取得し、研究内容に関する論文の執筆まで行えるそうです。しかし、それを商業化できないため社会までその研究開発成果を届けることが困難となっているそうです。

確かにそのような傾向はありますよね。

大学単独ではイノベーションが起きない可能性があり、慶應義塾大学発ベンチャーとし研究や事業に取り組んでいるそうです。

同社は大学の研究成果・知的財産サイエンスを商業化「コマーシャリゼーション」してイノベーションを巻き起こすべく、日々研究開発・事業展開に取り組んでいます。

事業領域は基礎的な研究開発から一部治験及び上市後のロイヤリティ収入までとなっています。

※有価証券届出書引用

坪田ラボはユーザーとの接触はなく「BtoB」のビジネスモデルになります。取引先企業が最終顧客に販売を行う形になります。

研究開発では、外部委託研究員が多くの研究を進めていることも特徴の一つとなっています。

医薬品や医療機器とそれ以外のコモディティの開発・販売を平行で進めるデュアル戦略を行い、コンサルティング業務などで安定的な収入も得ているそうです。

※有価証券届出書引用

現在までに数十社の企業と早期的に契約を締結し、研究開発型の企業でありながら黒字化体質となっています。

取引先はロート製薬やJINS(ジンズ)、参天製薬、住友ファーマ、大塚製薬、メニコン等の企業を確認することができました。

目論見提出時の特許権は近視領域20件、ドライアイ領域13件、老眼4件及びその他10件の合計47件になります。

坪田ラボ(4890)の株主状況とロックアップについて調べました

会社設立は2012年5月28日、東京都新宿区信濃町34番地トーシン信濃町駅前ビル304に本社を構えます。社長は坪田一男氏(1955年5月15日生まれ)、株式保有率は61.72%(14,820,000株)です。従業員数10人で臨時雇用者0人、平均年齢41.6歳、平均勤続年数1.2年、平均年間給与7,894,000円です。

セグメントは研究開発事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 坪田 一男 | 14,820,000株 | 61.72% | ○ |

| ㈱坪田 | 3,200,000株 | 13.33% | ○ |

| 大高 功 | 1,840,000株 | 7.66% | ○ |

| 山田 進太郎 | 450,000株 | 1.87% | ○ |

| 近藤 眞一郎 | 270,000株 | 1.12% | ○ |

| (同)マーズ | 250,000株 | 1.04% | ○ |

| 原 裕 | 220,000株 | 0.92% | ○ |

上位株主には180日間(2022年12月19日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

慶應イノベーション・イニシアティブ1号投資事業有限責任組合には90日間(2022年9月20日まで)のロックアップと発行価格又は売出価格の1.5倍以上でロックアップ解除が設けられています。

親引けは行われません。

坪田ラボ(4890)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件は想定発行価格を下限として450円~470円に決定しました。これにより吸収金額は最大で約20.8億円になり、時価総額118.1億円です。

バイオベンチャー企業かつ黒字が定着していることで投資家もIPOに参加しやすいと思います。過去に黒字化して上場したバイオベンチャー企業は初値で買われる傾向が強かったため坪田ラボもそうなると考えられています。

収益は一時金やマイルストーン収益で保たれており安定的な売上となっています。

医療領域ではまだ上市しているパイプラインがなく、近視予防メガネ「TLG-001」が最短で2026年の上市を目指す予定です。国内ではJINS(ジンズ)、アジアでは参天製薬と契約済みです。

薬事承認を必要としないコモディティーなども扱い、こちらはロイヤルティー収入が1%~2%程度発生するようです。

また、同社の坪田一男氏がメディアにも度々出演し業界での知名度は抜群のようです。眼科医療研究の国内第一人者にあたり期待されている人物のようです。

仮条件が20円引き上げられ関係者からもポジティブな意見が出ているようです。無理やり上場してくる感はなくPERが高くても意外に容認されているように感じます。

修正値550円~650円

直前予想600円

※注目度B

業績を確認すると2023年3月期の単独予想を確認することができました。それによれば売上12.78億円となり前期比99.69%増、経常利益2.62億円となり前期29.70%増となります。

四半期利益は1.81億円となり前期比18.30%増を予想しています。

公開価格が470円決定の場合の指標はEPS7.40からPER63.51倍、BPS77.60からPBR6.06倍になります。配当や株主優待の設定は現時点でありません。

上場タイミングとしてはいいと思います。上場後にパイプライン治験などで赤字となる可能性もありますが、方向性としては収入内で開発を続け黒字を維持していくそうです。

眼科領域は将来性が大きなマーケットになり、同社は開発の早期段階から共同研究契約を締結し売上を確保する戦略をとっています。そのため確実な収益を得られその範囲内で研究開発を行っていくスタンスのようです。

IPOとしては黒字バイオベンチャー企業と言うだけで反応する投資家も多いはずです。初値は盛り上がる傾向にありますが、その後は業績や大手企業との提携、パイプラインの進捗状況がポイントになりそうです!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 3,340,800株 | 87.00% |

| SBI証券 | 115,200株 | 3.00% |

| みずほ証券 | 115,200株 | 3.00% |

| 三田証券 | 76,800株 | 2.00% |

| 極東証券 | 76,800株 | 2.00% |

| 楽天証券 | 38,400株 | 1.00% |

| マネックス証券 | 38,400株 | 1.00% |

| 岡三証券 | 38,400株 | 1.00% |

SMBC日興証券主幹事が増えています。多くの方が口座開設を行っていると思いますが、まだ口座開設を行っていない方は用意しておいたほうが無難です。

主幹事を引受けることが多い証券会社なのでIPO投資を行うのであれば必須です。IPOルールは下記記事でまとめています。

一般信用売建で個人的にはよく利用しています。優待ただ取りを行う方には強い味方になります!

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

アイフルグループのAGクラウドファンディングとタイアップを行っています。アイフルファンドの他に利回りが高い不動産担保ローンファンドが登場しています。

Vプリカも貰えるためキャンペーン狙いの方によさそうです。タイアップ特典は口座開設でAmazonギフト券1,000円分をプレゼントさせて頂いています!

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| デ・ウエスタン・セラピテクス研究所(4576) | PER-倍 | PBR3.24倍 |

| 窪田製薬ホールディングス(4596) | PER-倍 | PBR1.63倍 |

| QDレーザ(6613) | PER-倍 | PBR5.89倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2022年10月22日~2029年10月21日 | 280,000株 | 180円 |

| 2022年10月22日~2029年10月21日 | 110,000株 | 180円 |

| 2022年12月18日~2030年12月17日 | 730,000株 | 250円 |

| 2022年12月18日~2030年12月17日 | 240,000株 | 250円 |

| 2022年12月18日~2030年12月17日 | 20,000株 | 250円 |

ストックオプション(新株予約権)は上場時に行使期限を迎えるものはありません。

新株予約権は1,380,000株が上場時点で未行使となっています。

坪田ラボ(4890)IPOの評価と申し込みスタンス!まとめ

坪田ラボのIPOは期待できるかもしれません。ただ売上規模が低いことは気になっています。直近の利益率は良さそうです!また、上場日の6月23日は複数の企業が上場することになっているため資金が入るのか心配な面もあります。単独上場であれば人気が集中したかもしれません。

※坪田ラボ公式サイト引用

株価設定が割安であれば良いのですが、その辺りは仮条件発表後に追記したいと思います。

現在は慶應義塾大学医学部に依存する形になっていますが、将来的には研究所が確保できる他大学との協力体制の構築が必要だと考えているようです。

医薬品や医療機器パイプラインの開発等に成功していると言えそうですが、今後製品候補の上市が延期又は中止される可能性もあります。その場合は業績に大きな影響があると思います。

競合を調べると国内外の製薬企業やバイオ関連企業、研究機関等が激しく競争しているため優位性が損なわれる可能性もあるようです。

現時点で大手企業と取引ができていることで評価できると思います。IPO的には面白いと思いますが、坪田ラボが上場する6月23日は4社の上場予定となっています。

株数が多いため選ばれるIPOになれば良いですよね!!

Funds(ファンズ)で10万円投資を行うとAmazonギフト券が5,000円分貰えるキャンペーンが始まりました。

上場企業を中心とした貸付を行うためリスクは低めです。ただし利回りも低めなので確実性を求める方に向いている企業だと思います。代表の藤田雄一郎氏にもインタビューをさせて頂いています!

Funds(ファンズ)で5周年記念キャンペーンが始まりました。Amazonギフトカード(アマギフ)とPayPayギフトカードを合わせ最大29,000円分貰えます!今回は5つのキャンペーンが同時進行となっているためお得だと思います …

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。