ジィ・シィ企画[GC企画](4073)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は岡三証券が務め公開株数400,000株、オーバーアロットメント60,000株です。上場規模は想定発行価格1,810円から計算すると約8.3億円になります。

当選は厳しいと思います全力申込です!

※ジィ・シィ企画公式サイト引用

この記事は再承認に伴い内容を最新の状況に書き換えています。

実はIPOでは意外にキャッシュレス決済事業者は人気です。今回も買われる展開になるかもしれません!コロナ禍はジィ・シィ企画にとって追い風でしょう。

目論見では、更なる収益の向上と持続的な成長を確保するため、カード会社加盟店にとって導入が容易で低コストとなるクラウド型の決済ASPサービスの拡充に努めるとあります。

前期業績が急拡大しているため実績も出ているようです。

開業以来25年間、キャッシュレス決済システムの開発と決済サービスの提供を継続的に行なってきたそうです。そのため企業信頼を考えると高そうです。上場を行うくらいですからね。

技術力や開発力などは業界内でも評価が高いようです。オリンピック・パラリンピックが通常通り行われていればさらに収益が見込めたのかもしれません。

ただ追い風が吹いていることは間違いなさそうです!!

ジィ・シィ企画(4073)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | クレジットカード等のキャッシュレス決済に係るシステム開発及び導入後の保守運用並びにクラウド型の決済ASPサービスの提供 |

| 上場日 | 9月28日 ※再承認 |

| ブックビルディング期間 | 9月07日~9月13日 |

| 想定価格 | 1,810円 ※前回は1,720円 |

| 仮条件 | 1,810円~1,890円 |

| 公開価格 | 1,890円 |

| 初値結果 | 2,560円(公開価格1.35倍) |

| 企業情報 | http://www.gck.co.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

手取概算額327,040千円については、「1新規発行株式」の(注)4に記載の第三者割当増資の手取概算額上限99,912千円と合わせた手取概算額合計上限426,952千円について、事業拡大に向けて、設備投資及び人材採用費並びに残額を借入金返済として充当する予定。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 200,000株 |

| 売出株数 | 200,000株 |

| 公開株数(合計) | 400,000株 |

| オーバーアロットメント | 60,000株 |

| 上場時発行済み株数 | 2,288,160株(公募分を含む) |

| 想定ベースの時価総額 | 約41.4億円 |

| 幹事団 | 岡三証券(主幹事) みずほ証券 ちばぎん証券 いちよし証券 SBI証券 エイチ・エス証券 水戸証券 むさし証券 |

| 委託見込 | 岡三オンライン証券 DMM.com証券 |

ジィ・シィ企画(4073)上場評判とIPO分析

想定発行価格1,810円を基に吸収金額を算出すると約7.2億円となり、オーバーアロットメントを含めると約8.3億円規模の上場となります。吸収額が小さく爆上げの可能性があります!ジィ・シィ企画の代表はカード会社と契約してクレジットカード決済を行う加盟店が、決済のデータを自在に活用するニーズが高まると予想し、カード会社加盟店のPOSシステムと連動可能なカード決済パッケージシステムを開発したそうです。

そして販売する事業を目的に、1995年に千葉県佐倉市において創業を開始したそうです。元はシステムエンジニアだったそうです。

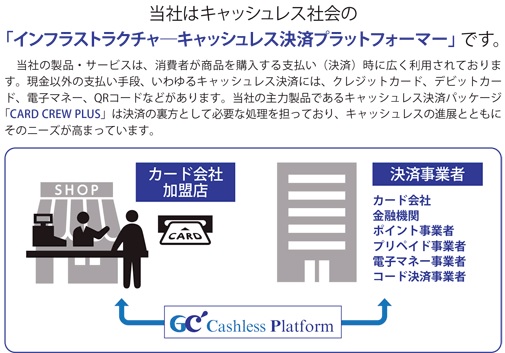

電子マネーの急速な普及に伴い多様化するカード取引に対応するシステムを開発し、「キャッシュレス決済サービス事業」としてカード会社加盟店や企業への導入及びクラウドによる決済ASPサービスを行っています。

導入後の保守・運用に関するサポートサービスは自社でヘルプデスクを備え、24時間体制でタイムリーに対応できるよう整備しているそうです。

※有価証券届出書引用

顧客は中堅から大手の流通事業者が中心となっています。これら事業者は複数のテナントがあったり、フランチャイズで多店舗展開を行ったりしており、複数のレジで発生するクレジットカードや電子マネー等の決済を行う特性があります。

これに伴う与信処理や取消・返品の対応、決済後のクレジットカード会社等との精算業務などが必要となります。

同社が提供するキャッシュレス決済サービスはこれらカード会社加盟店とカード会社を接続し、クレジットカード会社などの事業者の間に入って決済処理、精算データ生成のうえ、カード会社加盟店にデータ還元を行うなどのプロセシングの一部を担っています。

※有価証券届出書引用

同社の提供するキャッシュレス決済サービス事業は、カード会社加盟店の運用負担やコスト低減、セキュリティの確保など多様なニーズにこたえるため、カード会社加盟店が自身で管理する環境へシステム構築を行うオンプレミス型に加え、同社が保有するシステムをクラウドとして利用いただく決済ASPサービスを提供しています。

いずれの場合にもカード会社加盟店向けのサービスとして24時間365日のヘルプデスクを設置し、開発、導入から保守、運用までワンストップで提供しています。

※有価証券届出書引用

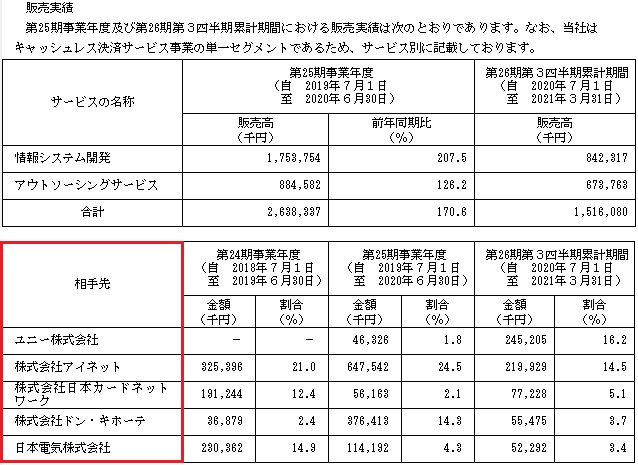

情報システム開発は、プロセシング業務を顧客自身が運用する場合に必要な決済処理システムを提供するものです。

顧客は同社が直接契約するカード会社加盟店と大手システムインテグレータを通して、契約するカード会社加盟店となっています。

アウトソーシングサービスは、ストック収益となっており決済ASPサービス(クラウド型)と保守運用サービスにわかれます。

セキュリティが厳しく安定的なシステム運用ができることが必要になり、24時間365日対応の保守運用体制とヘルプデスクを自社で用意し対応したりしているそうです。

ジィ・シィ企画(4073)の企業財務情報と配当性向

| 回次 | 第24期 | 第25期 |

| 決算年月 | 2019年6月 | 2020年6月 |

| 売上高 | 1,546,156 | 2,638,337 |

| 経常利益 | 95,594 | 377,305 |

| 当期純利益 | 80,482 | 268,087 |

| 資本金 | 186,030 | 186,030 |

| 純資産額 | 433,616 | 681,357 |

| 総資産額 | 1,073,659 | 2,013,397 |

| 1株当たり純資産額 | 213.11 | 334.87 |

| 1株当たり当期純利益金額 | 39.55 | 131.76 |

| 自己資本比率(%) | 40.4 | 33.8 |

| 自己資本利益率(%) | 19.9 | 48.1 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | 25.3 | 13.3 |

| 営業活動によるキャッシュ・フロー | 171,281 | 357,633 |

| 投資活動によるキャッシュ・フロー | △127,767 | △100,287 |

| 財務活動によるキャッシュ・フロー | △11,162 | 520,052 |

| 現金及び現金同等物の期末残高 | 317,322 | 1,095,092 |

- 売上高は1,516,080千円

- 営業利益は118,866千円

- 経常利益は116,787千円

- 四半期純利益は88,500千円

今期はスーパーマーケット・ディスカウントストア等の小売業を中心に、ICクレジットに対応した決済システム及び端末の提案や導入を進めているそうです。その影響もあり、顧客のニーズに応じた既存システムへの改修・機能強化の案件を受注することができています。

一方で、前期の特需要因であった「キャッシュレス・消費者還元事業」が終了し、その反動減があるものの、今年度の業績は堅調に推移している状況となっています。

政府が示す「新しい生活様式」でも電子決済の利用が推奨されているため、同社には追い風が吹いているようです。

ジィ・シィ企画(4073)の株主状況とロックアップについて

会社設立は1995年9月13日、千葉県佐倉市王子台一丁目28番8号に本社を構えます。社長は矢ヶ部啓一氏(1962年3月02日生まれ)、株式保有率は8.76%(203,600株)です。従業員数114人で臨時雇用者8人、平均年齢40.2歳、平均勤続年数6.3年、平均年間給与5,293,000円です。

セグメントはキャッシュレス決済サービス事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社コミューン | 607,440株 | 26.14% | ○ |

| 金子 哲司 | 274,000株 | 11.79% | ○ |

| 矢ヶ部 啓一 | 203,600株 | 8.76% | ○ |

| 株式会社アイネット | 160,000株 | 6.89% | ○ |

| 坂井 正人 | 158,000株 | 6.80% | ○ |

| ジィ・シィ企画従業員持株会 | 145,240株 | 6.25% | × |

| 金子 京子 | 134,400株 | 5.78% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人である金子哲司、売出人である矢ヶ部啓一、坂井正人及び金子京子並びに当社株主である株式会社コミューン、小坂大輔、近藤茂男、髙木洋介及び小関哲は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2022年3月26日までの期間中は、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

また、当社株主である株式会社アイネットは、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年12月26日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、その売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所における売却を除く)を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2022年3月26日まで)のロックアップが付与されています。ロックアップ解除の設定はありません。

また別途、株式会社アイネットにはロックアップ90日間(2021年12月26日まで)と発行価格の1.5倍以上でのロックアップ解除が設定されています。

親引けは行われません。従業員持株会はロック対象外となっているためイメージ的に良くありません。売らないとは思いますけどね。

ジィ・シィ企画(4073)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲は1,810円~1,890円に決定し、想定発行価格を下限として上限方向に80円広げられています。吸収金額は最大で8.7億円、時価総額43.2億円になります。

同日上場のROBOT PAYMENT(ロボットペイメント)と事業内容が被っているため比較されそうですが、ジィ・シィ企画(GC企画)のほうが割安設定のようです。しかしこちらは再承認案件ですからね。

GMOフィナンシャルゲートと近い競合にありますが、キャッシュレス決済関連は利益があまり出ない割に成長期待が高く、投資家から評価されています。キャッシュレスは国策関連とは言え成長が鈍化すれば売り叩かれる可能性もあります。

修正値4,000円~4,500円

※注目度B、修正値は9月08日に追記

業績予想を確認すると2022年6月期の単独業績予想を確認することができました。売上は23.60億円となり前期比13.57%増、経常利益2.25億円となり前期比17.80%増となります。

四半期利益は1.52億円となり前期比20.63%増を見込んでいます。2020年6月期が好調過ぎたためインパクトに欠けますが、前期越えになる予想が出ています。

EPSは68.27になるためPERは27.68倍になります。類似企業比較では割安水準だと考えられます。

今回の上場で気になるのはアイネットのロックアップ解除後の動きです。資金回収のために動いてくる可能性もあるそうなので、上場ゴールであればこの機を逃しまいと売ってくると考えられます。

前回の承認取り消し理由は、モビリティ社の損害賠償として1,000万円の請求となっていますが、上場に関してはあまり影響がないようです。訴訟で負けるようなことになれば多少は影響があるかもしれません。

IPOにおいては公開価格割れはないと考えられるため、積極的に抽選に参加してよさそうです!!

| 幹事名 | 割当株数 | 引受割合 |

| 岡三証券(主幹事) | 344,000株 | 86.00% |

| みずほ証券 | 20,000株 | 5.00% |

| ちばぎん証券 | 8,000株 | 2.00% |

| いちよし証券 | 8,000株 | 2.00% |

| SBI証券 | 8,000株 | 2.00% |

| エイチ・エス証券 | 4,000株 | 1.00% |

| 水戸証券 | 4,000株 | 1.00% |

| むさし証券 | 4,000株 | 1.00% |

岡三証券が主幹事のため岡三オンラインでも取扱いが期待できます。両方とも申込んでおいたほうがよさそうです。

タイアップ中なのでまだ口座開設していない方は現金3,500円を頂いてください。詳細は下記記事で詳しくまとめています。キャンペーンコードを入力するだけです!

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

また未上場企業に興味がある方はファンディーノさんともタイアップしています。こちらはAmazonギフト券1,000円分となっています。

業界最大手となり既に取扱い企業が上場しています。そのため投資家が増加傾向にあります。タイアップの内容は下記記事でまとめています。

ファンディーノ(FUNDINNO)さんと特別企画を実施させて頂くことになりました。株式投資型クラウドファンディングでは最大手のため口座開設を行う方も多いようです。テレビCMも行っており業界での知名度はNO.1でしょう。…

Amazonギフト券キャンペーンだと口座開設で2,000円分貰えるCOZUCHIがお得です。月末まで申し込めば貰えるそうです。不動産投資型のクラウドファンディングなので投資初心者に向いていると思います。

詳しくは下記記事でまとめています。キャンペーンだけなら投資を行う必要はありません!!

COZUCHI(コズチ)に新規会員登録を行うとAmazonギフト券が2,000円分貰えます。口座開設だけで貰えるためかなりお得なキャンペーンです。独自性のあるサービスを行っており、平均利回りも他社比較で高く設定され、1万円 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ウェルネット(2428) | PER19.32倍 | PBR1.36倍 |

| GMOペイメントゲートウェイ(3769) | PER141.9倍 | PBR26.72倍 |

| インテリジェント ウェイブ(4847) | PER17.85倍 | PBR2.22倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2016年7月01日~2022年6月30日 | 130,800株 | 200円 |

| 2015年9月18日~2025年9月17日 | 39,200株 | 225円 |

| 2016年9月21日~2026年9月20日 | 46,400株 | 250円 |

| 2021年7月01日~2028年6月30日 | 20,800株 | 300円 |

ストックオプション(新株予約権)は237,200株が全てが行使期限に入っています。前回承認時よりも400株減っていました。

ベンチャーキャピタル出資はないようです。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。ジィ・シィ企画(4073)IPOの評価と申し込みスタンスまとめ

ジィ・シィ企画(GC企画)のIPOは本来であれば人気が見込めそうです。残念なことに同日上場が複数社あり本来のパフォーマンスが期待できない可能性があります。前回の承認時であれば相当な人気だったと考えらえます。

※ジィ・シィ企画公式サイト引用

25年間の実績がある企業なのでキャッシュレス決済事業者としての信用や信頼もあるはずです。ただスピード上場とはならず東証の市場変更前の滑り込みと感じました。

それでもコロナ禍という強烈な材料があるため人気化しそうです。

キャッシュレス決済では諸外国に日本は遅れをとっているため今後も需要が見込めるはずです。ただし、スマートフォンを利用したバーコード決済やQRコード決済などが登場し、同社にも環境の変化が起きていると考えられます。

しばらくは業績拡大となるはずですが、新しい事業も求められそうですね。キャッシュレス市場は急速な勢いで拡大しているため業績期待はあります!

競合との差別化は価格になるようです。顧客からの価格要求は厳しさを増すばかりだそうです。有利子負債の割合は第26期第3四半期末で17.1%低いため財務基盤は問題なさそうです。

IPO当選を目指してやれることを頑張りましょう!

朗報です!バンカーズで新しいキャンペーンが開始されました。口座開設でAmazonギフト券が2,000円分貰えます。

9月30日までのキャンペーンになり、そろそろ急いだほうがよいかもしれません。投資をすれば上乗せでAmazonギフト券が貰えます。

バンカーズ(Bankers)で新年度キャンペーンとしてAmazonギフト券または楽天ポイントが貰えます。あり得ない仕打ちに既存投資家は残念がっているはずです。なぜならサービス開始時にはアマギフ500円分しか貰えなかった …

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。

![【上場】BCC(ビーシーシー)[7376]IPOの初値予想!プラチナ株で初値3倍以上か](https://ipokimu.jp/wp-content/uploads/2021/06/c45caab7e854d0ddb0306ddafaf62484.jpg)