ARアドバンストテクノロジ(5578)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。クラウドインテグレーションを行いDX化を促進している企業になります。

主幹事はみずほ証券が務め公開株数733,500株、オーバーアロットメント110,000株です。上場規模は想定発行価格1,080円から計算すると約9.1億円になります。

利益が出そうなIPOが続いています!

※ARアドバンストテクノロジ公式サイト引用

同社はDXの流れが加速する中、非IT企業でのクラウド活用の拡大や政府官庁のクラウド活用等の活性化があり業績を拡大させています。

BTC(ノウハウ・技術・デザイン)によるコンサルティング、さらにデザインを重視したクラウドインテグレーションでDX化支援を推進しています。

AWSやMicrosoft Azureを軸としてクラウドネイティブ技術をマルチクラウドかつアジャイルで提供するなどの取組みも行い、コンサルティング提案や自社開発プロダクト等の提供も行います。

DX市場の拡大にともない、デジタル化やクラウド化が進む中で新規事業も行い収益化を目指すようです!

ARアドバンストテクノロジ(5578)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 6月23日 |

| 市場 | グロース市場 |

| 業種 | 情報・通信業 |

| 事業内容 | クラウド技術とデータ・AI 活用によるDXソリューション事業 |

| ブックビルディング | 6月07日~6月13日 |

| 想定価格 | 1,080円 |

| 仮条件 | 1,080円~1,260円 |

| 公開価格 | 1,260円 |

| 初値結果 | 3,950円(公開価格3.13倍) |

| 企業情報 | https://ari-jp.com/ |

| 監査人 | EY新日本有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 278,900株 |

| 売出株数 | 454,600株 |

| 公開株数(合計) | 733,500株 |

| オーバーアロットメント | 110,000株 |

| 上場時発行済み株数 | 3,273,000株 ※公募分を含む |

| 想定ベースの時価総額 | 約35.3億円 |

| 幹事団 | みずほ証券(主幹事) 大和証券 SBI証券 楽天証券 マネックス証券 松井証券 岡三証券 丸三証券 岩井コスモ証券 |

| 委託見込 | 大和コネクト証券 岡三オンライン |

ARアドバンストテクノロジ(5578)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,080円を基に吸収金額を算出すると約7.9億円となり、オーバーアロットメントを含めると約9.1億円規模の上場となります。同社グループは、ARアドバンストテクノロジと連結子会社1社(株式会社エーティーエス)で構成されています。

事業内容は主に顧客のDX(デジタルトランスフォーメーション)を実現するためのシステムの受託開発を行っています。

具体的にはDX化のためのデジタルシフト、クラウドシフト等、顧客の課題解決に向けたサービスを提供しています。

創業から培った仮想化及び自動化技術への専門的技術知見をベースに、国内クラウド市場の拡大と平仄を合わせて成長しているそうです。

※有価証券届出書引用

同社グループではシステムに関するプロフェッショナルサービスを主力としています。

上流工程であるコンサルティング及び要件定義からはじまり、基本設計等や製造、テスト関係、システム移行、保守・運用、自社開発プロダクトの販売又は他社製品のライセンス販売まで総合的にサービスを提供しています。

「Amazon Web Services」や「Microsoft Azure」に代表されるクラウドネイティブ技術を活用したシステムインテグレーションの提供を行いつつ、

自社開発プロダクト及び他社サービスの販売、保守運用の提供、DX人材の提供まで先進技術をワンストップで提供する事業展開を行っています。

※有価証券届出書引用

顧客の課題に応じた最適なプロジェクト体制で差別化を生み出すアプローチモデルが同社の特徴となっています。

DXに必要な先進技術を一体的に活用し、プロジェクトを編成し、顧客の満足度を最大化させるそうです。

また、コンサルティングの提案や自社開発プロダクト等の提案を起点に、捕捉することができた顧客のDX上の課題に対して、課題解決のためのクラウドインテグレーションの提案・提供に繋げるという形をとっています。

※有価証券届出書引用

同社はAWSからAWS Partner Network(APN)アドバンストティアサービスパートナーに認定されいます。

APNアドバンストティアサービスパートナーは、APNの中でもAWSに関する営業・技術体制が整っており、AWSでのクラウドインテグレーションの実績が非常に豊富なパートナーが取得できるものです。

また、AWSの認定資格取得数が200を超える企業として「AWS 200 APN Certification Distinction」に認定されています。

この他、Microsoft社が提供するMicrosoft Azureの認定資格者も多数育成しており、マルチクラウドの技術基盤を整備しているそうです。

ARアドバンストテクノロジ(5578)の株主状況とロックアップについて調べました

会社設立は2010年1月20日、東京都渋谷区渋谷一丁目14番16号に本社を構えます。社長は武内寿憲氏(1976年8月12日生まれ)、株式保有率は10.07%(330,000株)です。※資産管理会社持分を含まない従業員数429人で臨時雇用者86人、平均年齢36.6歳、平均勤続年数4.3年、平均年間給与5,482,000円です。連結従業員数は483人で臨時雇用者は123人です。

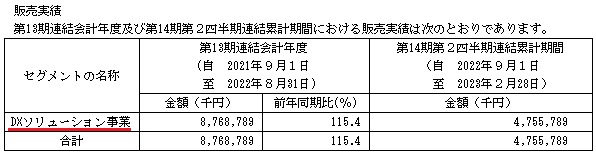

セグメントはDXソリューション事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社エスエスアール | 2,032,280株 | 62.03% | ○ |

| 武内 寿憲 | 330,000株 | 10.07% | ○ |

| ARI社員持株会 | 235,840株 | 7.19% | ○ |

| 岡部 吉純 | 170,160株 | 5.19% | ○ |

| 石原 憲之 | 72,800株 | 2.22% | ○ |

| 株式会社島津製作所 | 64,000株 | 1.95% | × |

| 株式会社電通グループ | 64,000株 | 1.95% | × |

上位株主には180日間(2023年12月19日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

島津製作所と電通グループは売出株で全株式を売却します。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは36,600株を上限としてARI社員持株会に販売される予定となっています。

ARアドバンストテクノロジ(5578)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲は想定発行価格を下限として広げられ1,080円~1,260円に決定しました。吸収金額は最大約10.6億円、時価総額約41.2億円になります。

AWSとMicrosoft Azureを主体としたサービスを提供しているためIPOでは人気が見込めます。

また先行投資として従業員を増やしているため人件費がかさんでいるようです。来期以降は収益に結び付くとの観測があります。業績水準もボリュームがあり利益はコンスタンスに出ています!

仮条件が引上げられていますがPER的にはまだ割安だと思います。上場規模も小さいため高い初値が期待できると思います。

修正値3,000円~4,000円

最終予想4,000円

※注目度B

業績を確認すると2023年8月期の連結予想を確認することができました。売上104.59億円となり前期比19.29%増、経常利益4.30億円となり前期比8.59%増となります。

四半期利益は2.81億円となり前期比3.31%増となる予想が出ています。

公開価格が1,260円決定の場合の指標はEPS92.21からPER13.66倍、BPS506.69からPBR2.49倍になります。配当や株主優待の設定は現時点でありません。

利益率が低いと観測されていますが先行投資は今期が最大となるそうです。来期以降は利益率の改善が見込めそうです。

IPOでは人気のクラウドインテグレーター(CIer)なのである程度の価格まで買い進められると考えています!!

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 616,500株 | 84.05% |

| 大和証券 | 44,000株 | 6.00% |

| SBI証券 | 14,600株 | 1.99% |

| 楽天証券 | 14,600株 | 1.99% |

| マネックス証券 | 14,600株 | 1.99% |

| 松井証券 | 7,300株 | 1.00% |

| 岡三証券 | 7,300株 | 1.00% |

| 丸三証券 | 7,300株 | 1.00% |

| 岩井コスモ証券 | 7,300株 | 1.00% |

DXソリューション事業を行い業績もしっかりしているため人気があると思います。状況によっては初値持越しとなる可能性もありそうです。

上場数が多くなっているため銘柄の選抜は行っておきましょう。ARアドバンストテクノロジに関しては積極的に抽選に参加しておいてよさそうです。

当選を狙うのであれば主幹事のみずほ証券からでしょう。次に当選しやすいのはマネックス証券でしょうか。

マネックス証券は引受株数の全てを抽選に回します。店頭系の証券会社は引受株数の10%程度を抽選に回していますからね。IPOルールは下記記事にまとめています!

マネックス証券のIPOルールについて詳しくまとめました。評判が良いことはわかっていますが、完全抽選方式を取り入れているため誰にでも当選チャンスがある証券会社です。当選実績も合わせてご紹介したいと思います。 …

大和証券グループが出資しているクラウドファンディングのFunvestをご存知でしょうか?お得なキャンペーンが行われているためご紹介したいと思います。

口座開設でAmazonギフト券1,000円分、初回投資で1,500円分が貰えるため合計2,500円分のアマギフを貰えます。

詳しく調べたのでご興味があれば下記記事を参考にしていただけたらと思います。

Funvest(ファンベスト)でAmazonギフトカード(アマギフ)が貰えるキャンペーンが行われています。会員登録(口座開設)で1,000円分のアマギフが貰える他、投資を行うことでさらに1,500円分が追加で貰えます。ファンド …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| コムチュア(3844) | PER22.1倍 | PBR4.61倍 |

| テラスカイ(3915) | PER44.51倍 | PBR3.44倍 |

| Fusic(5256) | PER65.63倍 | PBR16.32倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2018年6月30日~2028年6月29日 | 24,000株 | 391円 |

| 2019年9月03日~2027年8月25日 | 193,280株 | 83円 |

| 2019年9月03日~2027年8月25日 | 20,640株 | 83円 |

| 2023年11月30日~2031年11月29日 | 43,800株 | 525円 |

ストックオプション(新株予約権)は237,920株が上場時に行使期限を迎えます。

発行済株式総数3,223,000株に対する新株予約権の割合は8.74%に相当します。新株予約権による潜在株式数は281,720株です。

ARアドバンストテクノロジ(5578)IPOの評価と申し込みスタンス!まとめ

ARアドバンストテクノロジのIPOは利益が狙えると思います。そのため全力で当選を狙いたいと思います!類似企業は多いと思いますが不安材料がない銘柄だと思います。ただみずほ証券なので当選しにくいだけです。店頭組は担当者経由でアピールしておきましょう。

※ARアドバンストテクノロジ公式サイト引用

サービス提供先は、製造業・流通業・サービス業・インターネットビジネス業・コンタクトセンター業・金融業など多岐にわたる事業会社及び官公庁となっております。

幅広い業種をサポートすることで安定した利益を追求しているようです。

また、早売りしたい株主もなさそうなので需給不安はありません。電通イノベーションパートナーズが株主にいますが新株予約権の24,000株と少ないため影響はなさそうです。

思いのほか好調な初値、そしてセカンダリーも期待できるかもしれません。続くIPOが多いため初値が高ければ盛り上がりに欠けそうですけどね。

現段階では業績水準も高く人気が見込めると考えています!!

CREAL(クリアル)では当サイト経由の特典として口座開設ベースでAmazonギフト券1,000円分をプレゼントしています。

上場企業が直接運営する不動産投資型のクラウドファンディングになります。

劣後出資や預かり金の信託保全などスペックが最強クラスだと思います。投資を行うとアマギフが追加される仕組みになっています!

当サイト経由の特典として参加できるCREAL(クリアル)のAmazonギフトカード(アマギフ)キャンペーンをご紹介したいと思います。通常の公式サイトからのお申込みだと適用されないためご注意ください。一部のサイトでのみ …

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。