エアークローゼット(9557)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。IPOとしては期待が見込めない業態だと思います。

主幹事はみずほ証券が務め公開株数869,700株、オーバーアロットメント130,400株です。上場規模は想定発行価格870円から計算すると約8.7億円になります。

開示情報を確認する限り赤字体質のため今の市場環境では受け入れがたい案件です。ただ上場規模は絞ってきているようです!

※エアークローゼット公式サイト引用

経営スタイルはサービス利用料金のサブスクリプション型になるため、サービス利用者が増えれば安定した収益が見込めます。

事業内容は月額制ファッションレンタルサービスになります。

ただ洋服は年齢と共に好みのブランドが変わる可能性もあり、流行り廃りが激しい業態だと思います。顧客の年齢層は20代~50代の女性と幅広く設定されています。

特に30代後半~40代が中心となるそうで、働く女性が93.5%、子供を持つ女性が55.8%となっています。そう言えば私の妻もネットで最近は洋服を注文しています。

また、同社の統計では世帯所得が1,000万円超の顧客が30%強いるとのことです。時間的制約や手段的制約によって買い物に行きたくてもいけない方が71.6%となっているデータも出ているようです。

上場するタイミングが少し早いのかもしれませんが、もう待っていられない感じでしょうか。

エアークローゼット(9557)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 7月29日 |

| 市場 | グロース市場 |

| 業種 | サービス業 |

| 事業内容 | 月額制ファッションレンタルサービス『airCloset』の運営 |

| ブックビルディング | 7月12日~7月19日 |

| 想定価格 | 870円 |

| 仮条件 | 700円~800円 |

| 公開価格 | 800円 |

| 初値結果 | 910円(公開価格1.14倍) |

| 企業情報 | https://corp.air-closet.com/ |

| 監査人 | 有限責任監査法人トーマツ |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 733,000株 |

| 売出株数 | 136,700株 |

| 公開株数(合計) | 869,700株 |

| オーバーアロットメント | 130,400株 |

| 上場時発行済み株数 | 8,109,000株(公募分を含む) |

| 想定ベースの時価総額 | 約70.5億円 |

| 幹事団 | みずほ証券(主幹事) 大和証券 SBI証券 三菱UFJモルガン・スタンレー証券 いちよし証券 岩井コスモ証券 岡三証券 東海東京証券 松井証券 マネックス証券 楽天証券 |

| 委託見込 | 岡三オンライン DMM.com証券 CONNECT |

エアークローゼット(9557)の事業内容と上場に伴う評判を考察してみました

想定発行価格870円を基に吸収金額を算出すると約7.6億円となり、オーバーアロットメントを含めると約8.7億円規模の上場となります。売上規模はそこそこありますが利益が出ておらず赤字経営となっています。時代にマッチしたビジネスのようにも感じますが結果が出ないまま上場に至ったように感じます。

エアークローゼットは国内在住の女性に対して、スタイリストが一人一人の顧客の好みに合わせた洋服を選定し、個宅に向けて配送しレンタルするサービス「airCloset」を主として提供しています。

「airCloset」は非対面で顧客にパーソナルスタイリングを提供する事業としてリリースされています。

洋服を循環的に活用するシェアリングエコノミーの要素や継続課金制のサブスクリプション型のビジネスモデルを採用していることが特徴となっています。

需要はあるようですがコスト面の負担が大きいのかもしれません。

※有価証券届出書引用

同社サービスは、メーカーやブランド等のアパレル事業者と顧客を引き合わせるプラットフォームとしての機能を有しています。また、レンタル中の洋服で気に入った商品については購入することも可能です。

洋服を着ることに関わる移動や選択・メンテナンスや購入までさまざまな機能を統合したFaaS形式サービスになります。

「FaaS」とは、洋服の所有・利用に関わる様々な機能をサービス提供側が用意し、利用者がそのニーズに応じて利用していくサービス提供基盤のことを指しています。

※有価証券届出書引用

同社の事業構造は、洋服を仕入れてパーソナルスタイリングによる付加価値を高め提供することでレンタル利用料および販売売上にて収益化を目指すビジネスと言えます。

この他、「airCloset」で蓄積したノウハウや運用上収集している様々なデータを活用し、洋服の購入機会にスタイリストのアドバイスを受けられるサービスも行います。

さらに、パーソナルスタイリングが実地で体験できる店舗型サービス、生活家電や寝具など比較的高額なライフスタイル商材を試して購入する事業を手掛けています。

※有価証券届出書引用

主な収益は、airClosetサービスの提供により顧客から得られる月額の会費収入になります。

会費収入は主に9,800円/月のレギュラープラン、6,800円/月のライトプランと12,800円/月のライトプラスプランになります。

それぞれのプランに利用登録をした会員を通じて得られるものであり、サブスクリプション型で提供しています。この他オプションで追加できるサービスが用意されアップセルやクロスセルが行えます。

これらにより、利用者はこれまでのサービスよりも質の高い商品の提供や追加サービスを受けることができます。

コロナ禍前に非対面で営業していることから業績評価は難しそうです。売上が伸びているのは知名度が高くなっているからだと考えられます。

有料月額会員の他に無料会員の登録もできるそうです。無料会員はレンタルサービスの利用はできませんが、セール等の機会に洋服を購入することが可能となっています。

エアークローゼット(9557)の株主状況とロックアップについて調べました

会社設立は2014年7月15日、東京都港区南青山三丁目1番31号に本社を構えます。社長は天沼聰氏(1979年8月01日生まれ)、株式保有率は17.88%(1,388,800株)です。従業員数66人で臨時雇用者43人、平均年齢30.4歳、平均勤続年数2.9年、平均年間給与4,893,000円です。

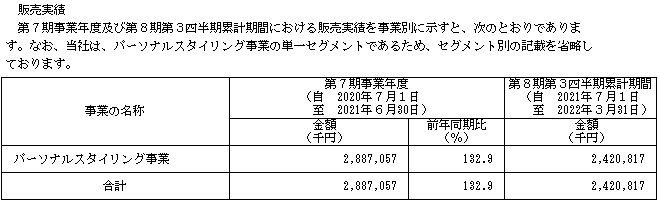

セグメントはパーソナルスタイリング事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 天沼 聰 | 1,388,800株 | 17.88% | ○ |

| Monoful Pte. Ltd. | 1,109,600株 | 14.28% | ○ |

| 寺田倉庫株式会社 | 848,000株 | 10.92% | ○ |

| 住友商事株式会社 | 800,000株 | 10.30% | ○ |

| SIG Asia Fund IV, LLLP | 800,000株 | 10.30% | ○ |

| ジャフコSV4共有投資事業有限責任組合 | 680,000株 | 8.75% | ○ |

| 前川 祐介 | 311,200株 | 4.01% | ○ |

上位株主には180日間(2023年1月24日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

また、ベンチャーキャピタル等に対しては90日間(2022年10月26日まで)のロックアップと発行価格1.5倍以上のロックアップ解除条件が設定されています。

この他、上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは行われません。

エアークローゼット(9557)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が想定発行価格から引き下げられ700円~800円に決定しました。赤字グロース株に対して機関投資家がシビアだと感じます。これにより吸収金額は最大約8.0億円、時価総額約64.9億円になります。

新奇性こそありますが実績が伴っていないため仕方がないと思います。吸収金額を絞っても公開価格前後で初値が付けばと言った感じのようです。

知名度はそこそこだと思いますが、財務状況が悪くVC保有株も多いため資金流入は難しいのかもしれません。赤字のため割安なのかの判断も難しそうです。

ネットで利用者の評判を探してみると不満だと感じる方もいるようでした。

大手情報でも買われる材料が乏しいと判断しているようです。初値だけなら短期資金を呼び込み何とかクリアーできる状況なのかもしれません。

個人的にはお勧めできないIPOだと思います。事業内容よりも収益性に関して不安が多過ぎます。

同社はBtoC事業になるため景気などに影響される部分は大きいと思いますが、非対面のコロナ禍でも業績を伸ばせなかったことを考えると将来性が厳しいと感じます。逆にコロナ禍で需要低下との観測もあります。

公開価格(発行価格)1.5倍でVCのロックアップが外れることはないと思うので、上場から90日後にロックアップが外れた後の株価下落のほうが心配です。

短期間でも公開価格を超えるような状況になればと応援するしかありません!!

修正値720円~900円

直前予想800円

※注目度B

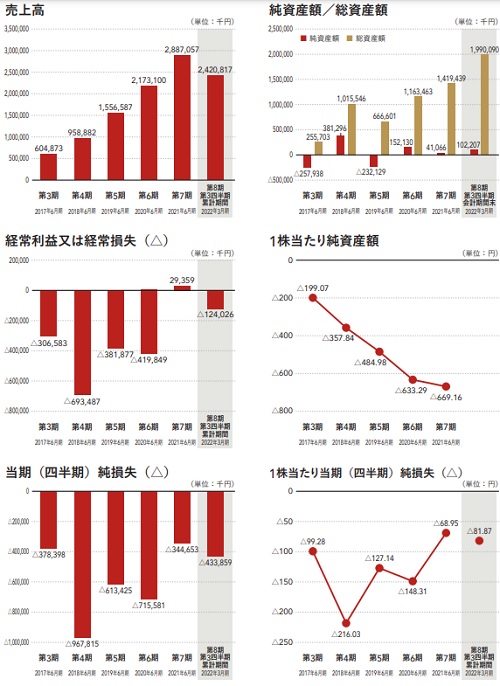

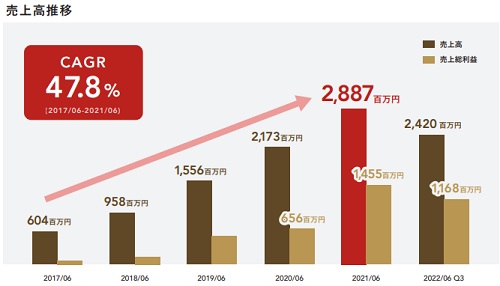

業績を確認すると2022年6月期の単独予想を確認することができました。売上33.52億円となり前期比16.11%増、経常利益-0.65億円となり前期0.29億円からの赤字転落になります。

四半期利益は-4.23億円となり前期-3.44億円から赤字が増加します。この状況で上場してくることに不安です。しかし、某紙によれば赤字体質だが黒字化目前との表記があります。マジか!?

そもそもコストを吸収できず先行き不透明な状況で上場が許されるのか疑問です。ストック型の収益でもないため現在の環境では不人気でしょう。

ただ、知名度が高いため大手予想では買い越しスタート予想となっています。儲かっても数千円だと思うのでそのリスクを投資家が受け入れることができるのか謎です。

IPOとして初物期待はありますが仮条件が下がり買いやすい環境とまでは言えないでしょう。

公開価格が800円決定の場合の指標はEPS-73.88からPERは算出不可、BPS13.89からPBR57.60倍になります。配当や株主優待の設定は現時点でありません。

やはり上場タイミングに難ありだと思います。

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 770,300株 | 88.57% |

| 大和証券 | 43,400株 | 4.99% |

| SBI証券 | 17,300株 | 1.99% |

| 三菱UFJモルガン・スタンレー証券 | 8,600株 | 0.99% |

| いちよし証券 | 4,300株 | 0.49% |

| 岩井コスモ証券 | 4,300株 | 0.49% |

| 岡三証券 | 4,300株 | 0.49% |

| 東海東京証券 | 4,300株 | 0.49% |

| 松井証券 | 4,300株 | 0.49% |

| マネックス証券 | 4,300株 | 0.49% |

| 楽天証券 | 4,300株 | 0.49% |

売上は伸びていますが赤字続きのためIPOでは人気が見込めないかもしれません。上場規模を絞っているのは伝わりますが赤字体質なのは問題です。

コロナ禍でも売上が伸びたことは需要があると考えられますが、創業から一度も純利益が出ていない可能性が高そうです。現在が第8期になりますが第4期は約9.7億円の赤字ですからね。

前期も約3.4億円の赤字なので投資家の評価は厳しいと考えられます。なぜ上場できるのか?と疑問も湧いてきます。

それとクラファンに興味があればTECROWD(テクラウド)で利回り11%案件が出ました。平均利回りも8.78%に上がり勢いが感じられます!

私は先日投資を行いましたが口座開設しておくとアマギフキャンペーンに参加できると思うのでこの機会にご検討ください。投資内容は下記記事でまとめています。

はじめて投資を行うとAmazonギフト券が3,000円分貰えるキャンペーンが続いています。定期的に開催されています!!

TECROWD(テクラウド)が不動産投資型クラウドファンディングを行う情報を掴みました。そこで評判や評価を詳しく調べ投資を行ってよい企業なのか考察してみました。またメリットとデメリットも取上げ深掘りしています。 最大の特徴 …

また、短期間になりますが口座開設だけでAmazonギフト券2,000円分が貰えるCOZUCHIのタイアップが開始となりました。

不動産投資型のクラファンになり高利回りのため人気があります。当サイト限定のタイアップになりますが公式サイトにタイアップの表記がないため下記記事を参考にして頂けたらと思います。

COZUCHI(コヅチ)と限定タイアップキャンペーンが始まりました。口座開設完了でAmazonギフト券(アマギフカード)を2,000円分プレゼントさせていただきます。最大50,500円分です。口座開設完了とは投資家登録完了…

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| アダストリア(2685) | PER14.89倍 | PBR1.74倍 |

| バロックジャパンリミテッド(3548) | PER16.26倍 | PBR1.45倍 |

| 一蔵(6186) | PER4.03倍 | PBR0.76倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2016年1月21日~2023年1月20日 | 52,800株 | 480円 |

| 2017年9月01日~2025年7月31日 | 88,000株 | 157円 |

| 2019年4月08日~2027年3月07日 | 55,200株 | 480円 |

| 2022年4月16日~2030年4月15日 | 24,000株 | 1,223円 |

| 2024年3月31日~2031年3月30日 | 80,000株 | 1,233円 |

| 2024年3月31日~2031年3月26日 | 92,000株 | 1,223円 |

ストックオプション(新株予約権)は220,000株が上場時に行使期限を迎えます。

また、発行済株式総数7,376,000株に対するベンチャーキャピタル保有株は2,396,800株となり、発行済株式総数に対する割合は32.5%となっています。

エアークローゼット(9557)IPOの評価と申し込みスタンス!まとめ

エアークローゼットIPOは吸収金額こそ低く設定されていますが欲しくないIPOです。業種はサービス業になっていますが、アパレル系小売業なのでそもそもIPOでは期待できません。優待設定でもあればと思い調べましたが優待は上場時点で設定されていませんでした。

赤字経営ですからね。

※エアークローゼット公式サイト引用

同社サービスはシェアリングエコノミー市場になり、統計では2018年度市場規模の合計1兆8,874億円、高位推計では2030年には11兆1,275億円に上るとされています。

競合も多く存在するため同社に優位性があるのか不透明だと思います。現に赤字です。

上場後はメンズ領域やシニアやキッズ領域などのセグメント拡大、現行のレディース領域を含め商材ラインナップの追加などを行っていくそうです。

上場による資金でどこまでできるのかわかりませんが、個人的には今期第三四半期開示で約4.3億円の赤字となっているため本来予定されている資金使途で業績を伸ばせるのか不安です。

経常損失は縮小傾向のようなので、今期業績予想を確認してからIPO抽選に参加するのか決めたいと思います。気持ちは消極的です!!

融資型クラウドファンディングで知名度が高いFunds(ファンズ)で特大キャンペーンが行われています。

10万円投資を行えばAmazonギフト券が5,000円分貰えます!私も投資を行っている企業になり代表の藤田雄一郎氏にインタビューさせていただきました。

安定のリターン期待ができますが利回りは低めなんですよね。上場企業を中心とした貸付なので元本割れなどはこれまでありません。詳しくは下記記事でまとめています!

Funds(ファンズ)で5周年記念キャンペーンが始まりました。Amazonギフトカード(アマギフ)とPayPayギフトカードを合わせ最大29,000円分貰えます!今回は5つのキャンペーンが同時進行となっているためお得だと思います …

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。