ジーデップ・アドバンス(5885)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(5月26日)IPO新規上場承認発表された5社のうちの3社目となります。

![]()

当記事はジーデップ・アドバンス(5885)のIPO詳細記事となりますが、残る4社のうちの2社のQLSホールディングス(7075)とW TOKYO(9159)のIPO詳細についてはすでに下記記事にてご紹介させて頂いており、残る2社のクラダシ(5884)とノバレーゼ(9160)のIPO詳細についてはまた後ほどそれぞれ別記事にてご紹介させて頂きます。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

QLSホールディングス(7075)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(5月26日)も金曜日ということで先週末5月19日(金)同様に5社のI …

W TOKYO(9159)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(5月26日)IPO新規上場承認発表された5社のうちの2社目となります。 当記 …

ジーデップ・アドバンス(5885)の上場日は2023年6月30日(金)で、クラダシ(5884)とノバレーゼ(9160)と3社同日上場、上場市場はIPO市場ではやや人気の劣る東証スタンダード市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要のみずほ証券となっております。

ジーデップ・アドバンス(5885)のIPO(新規上場)情報

設立:2016年1月15日

業種:卸売業

事業の内容:AI学習など高度な処理を可能とするハードウェア等の販売事業

| 上場市場 | 東証スタンダード |

| コード | 5885 |

| 名称 | ジーデップ・アドバンス |

| 公募株数 | 120,000株 |

| 売出し株数 | 280,000株 |

| オーバーアロットメント | 60,000株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | 野村證券 岡三証券 マネックス証券(100%完全抽選) 松井証券(前受け金不要) 楽天証券(100%完全抽選) 極東証券 あかつき証券 SBI証券 岡三オンライン(委託幹事決定) |

| IPO発表日 | 5月26日(金) |

| 上場日 | 6月30日(金) |

| 仮条件決定日 | 6月12日(月) |

| ブック・ビルディング期間 | 6月14日(水)~6月20日(火) |

| 公開価格決定日 | 6月21日(水) |

| IPO申し込み期間 | 6月22日(木)~6月27日(火) |

| 上場時発行済株式総数 | 1,320,000株 |

| 時価総額 | 55.0億円 |

| 吸収金額 | 19.1億円 |

| 想定価格 | 4,170円(417,000円必要) |

そしてこのジーデップ・アドバンス(5885)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

ジーデップ・アドバンス(5885)のIPO(新規上場)事業内容等

ジーデップ・アドバンス(5885)はシステムインキュベーション事業を展開しており、主にAI(人工知能)やビジュアライゼーション(可視化)、その他ビッグデータを取扱う市場における研究者や開発者のシステム環境上の課題に対して、最先端テクノロジーを用いたサーバー機等のハードウエアの提供といったオリジナルソリューションを提供することにより、今までとは違ったアプローチで研究や開発のスピードアップを支援するサービスを行っています。

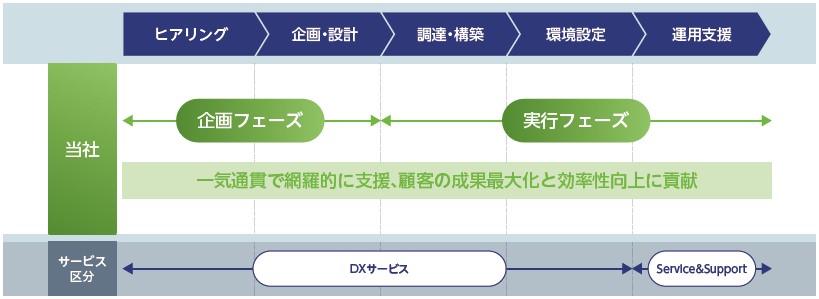

ジーデップ・アドバンス(5885)の事業はシステムインキュベーション事業の単一セグメントですが「DXサービス」及び「Service & Support」の2つのサービスを提供しています。

ソリューション提供のフローのヒアリングから環境設定までを対象としており、主なサービス内容としては顧客の課題解決に適したハードウエア及びソフトウエアの提供と、ハードウエアを効果的かつ効率的に動作させる環境の構築であり、ハードウエアの提供形態についてはオンプレミスのみならずクラウドやレンタルといった形態で提供するサブスクリプションサービスを提供しており、多様な顧客ニーズに柔軟に対応することが可能であります。

ソリューション提供のフローの運用支援を対象としており、当社の「DXサービス」を提供した顧客に対して、常に最新で安定したシステムをご利用頂くためにハードウエアの保守と、継続的な開発環境のアップデートを組み合わせた運用支援を提供しております。当社の顧客は研究開発を行っている顧客が多く、その後の安定稼働は重要な顧客ニーズとなっており、そのニーズに沿ったソリューションとして、この「Service & Support」を提供しております。

【手取金の使途】

手取概算額448百万円については、運転資金として296百万円を2023年8月、DXサービス用または検証用のサーバー機等の設備投資として2024年5月期に105百万円、2025年5月期に47百万円に充当する予定であります。

なお、上記調達資金は、実際の充当時期までは安全性の高い金融商品等で運用する方針であります。

(ジーデップ・アドバンスのIPO目論見書より一部抜粋)

ジーデップ・アドバンス(5885)のIPO初値予想主観及びIPO参加スタンス

ジーデップ・アドバンス(5885)の市場からの吸収金額はIPO想定価格4,170円としてオーバーアロットメント含め19.2億円と規模的に東証スタンダード市場への上場としては中型サイズとなり、やや荷もたれ感のある水準となります。IPO株数はやや値ガサ株となるため、公募株及び売り出し株合わせて4,000枚と少なめです。

上述の通りジーデップ・アドバンス(5885)の事業内容はAI学習など高度な処理を可能とするハードウェア等の販売事業ということで、研究開発や各インダストリアルの現場での幅広い活用を目的にGPU(画像処理装置)や事業の立ち上げや成長を促進するアクセラレーターに特化した総合ソリューションを提供しています。

米国NVIDIA社の国内初の最上位パートナーレベルとなるエリートパートナーとして、先進的な製品をいち早く取り扱い、AI学習用サーバーやエッジデバイス、ビジネスメタバースなどのビジュアライズソリューションなど、先進のシステムを便利に使いこなすための各種ツールや運用支援も含め顧客の仕事や研究を前に進める総合環境を提供しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

ジーデップ・アドバンス(5885)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、代表取締役社長含む既存の上位株主には解除価格無しで180日間のロックアップが掛かっているため上場時の大きな売り圧力はありません。

専門用語が乱発され、理解に苦しむ事業内容を行っていますが、IPO人気ワードとなるAI(人工知能)やビッグデータなどはしっかり入っています。中身的にはIT関連にはなるかと思いますが、セクターが「情報・通信業」でも「サービス業」でもなく「卸売業」となっている点や上場市場が東証スタンダード市場という点はIPO的にはマイナス材料と捉えられるかもしれません。

設立は2016年1月なのに東証スタンダード市場上場はおかしいと思い、沿革を見ると実質的な設立は1978年のトーワ電機株式会社が前身となっており、コンピュータ関連機器の開発から製造・販売を行っていた会社のようです。これが「卸売業」で「東証スタンダード上場」となった理由でしょうかね。

ジーデップ・アドバンス(5885)の上場日は6月30日(金)でIPOラッシュ後半戦、さらにクラダシ(5884)とノバレーゼ(9160)と3社同日上場となることから、買い疲れや資金分散の影響を考慮する必要がありそうです。初値評価はC級評価といったところが妥当でしょうか。

とりあえず現時点での管理人の個人的なこのジーデップ・アドバンス(5885)のIPO参加スタンスは参加の方向で考えていますが、単価が4,000円超えと値ガサになることから、基本的にはチキンなので慎重ですが、いつも以上に慎重に考えて行きたいと思います。

ジーデップ・アドバンス(5885)のIPO(新規上場)業績等

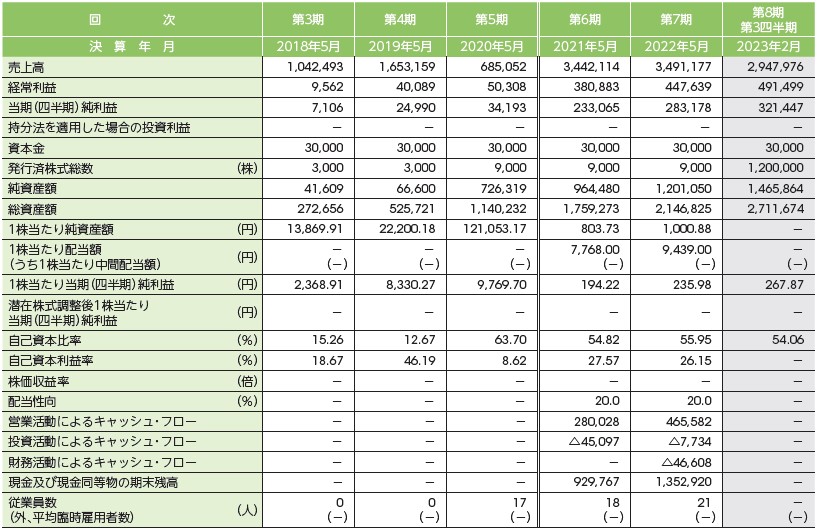

ジーデップ・アドバンス(5885)のIPO経営指標

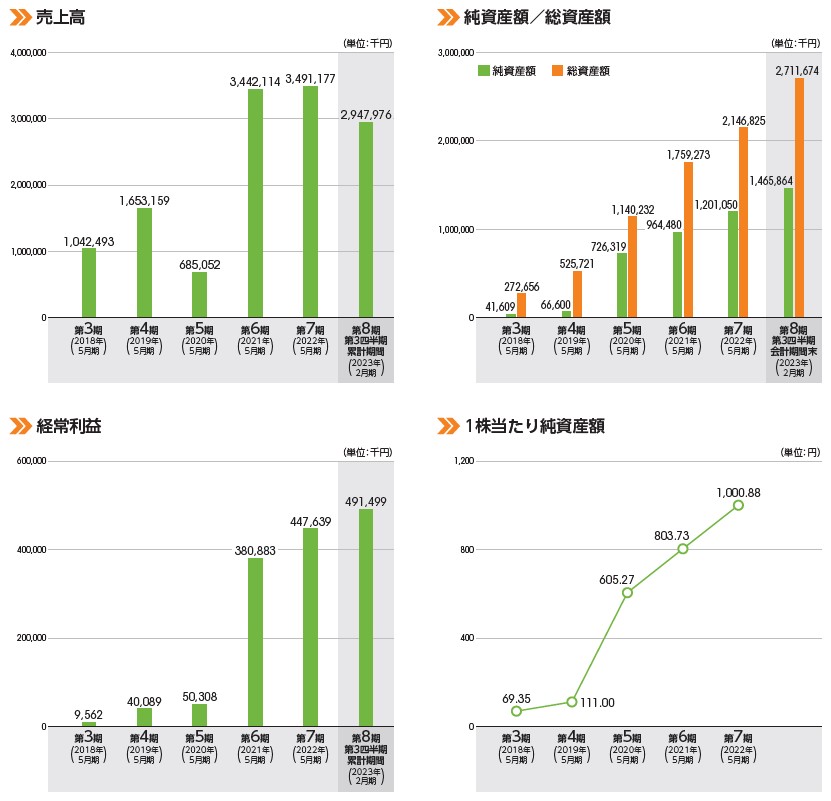

ジーデップ・アドバンス(5885)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。