ウェルスナビ(7342)上場とIPO初値予想【幹事配分や独自評価あり】

ウェルスナビ(7342)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事は共同になりSBI証券と大和証券が引受けます。

上場規模は約188.7億円で公開株数15,594,300株、オーバーアロットメント1,559,400株です。想定発行価格は1,100円になっています。

SBI証券が62%の引受けなので当選期待ができそうです!大和証券は27.5%になっています。

| 業 種 | 証券、商品先物取引業 |

| 上場市場 | マザーズ |

| 上場予定 | 12月22日 |

| BB期間 | 12月07日~12月11日 |

| 企業ホームページ | https://www.wealthnavi.com/ |

| 事業の内容 | 資産運用を全自動化したロボアドバイザーの開発・提供 |

【手取金の使途】

上記の手取概算額2,513百万円に前記「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限634百万円を合わせた手取概算額合計3,148百万円については、①新規顧客獲得のための広告宣伝費、②事業拡大に係る採用費及び人件費、③無担保転換社債型新株予約権付社債の償還資金に充当する予定であり、その具体的な内容は以下に記載のとおりであります。なお、今後具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ウェルスナビ(7342)IPOの業績と事業内容

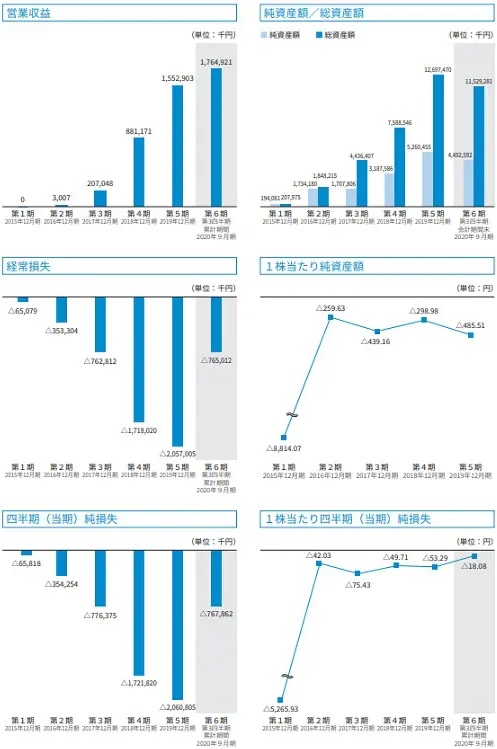

売上がかなりの勢いで増加しています。今期は24.2億円以上の営業収益になるようですね!ただそれでも12億円位のマイナス利益みたいです。このIPO大丈夫?儲かるの?と少し心配です。

海外の投資家に対しても販売が行われるため意外と人気になるのかも?と思っています。ロボアドとしては日本でNO.1になっていますからね。※2020年11月22日現在

ウェルスナビはロボアドバイザー事業の単一セグメントになり、ロボアドバイザー市場が今後も拡大していくことを前提に、提供サービスの充実化、顧客基盤の拡大に向けた広告宣伝活動、提携パートナーの拡充等を進め、預かり資産を継続的に伸ばし、収益拡大を図るそうです。

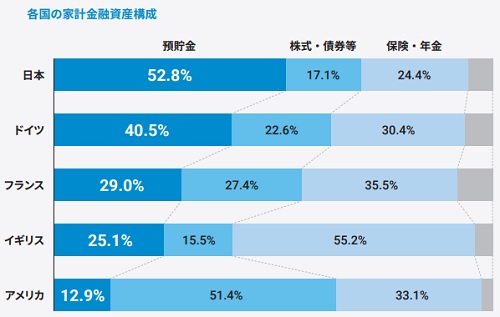

これまで投資家が自分自身で行っていた資産運用のプロセスである、目標設定からポートフォリオの構築、発注・積立・再投資、リバランス及び税金最適化まで、すべてのプロセスを自動化しており、高度な知識や手間なしに国際分散投資を行うことができます。

既に投資を行っている投資家も多いため有名なサービスです。政府発言の2,000万円問題もあり、投資を行う方が増えているみたいですね。

2016年7月にロボアドバイザー「WealthNavi(ウェルスナビ)」を正式リリースし、その後、2017年5月におつり資産運用アプリ「マメタス」をリリースしています。

少額から「WealthNavi(ウェルスナビ)」の資産運用が行えるようにしたことに加えて、プロダクト開発力を活かし、その他の新機能をリリースし続けています。

また、新機能を開発・提供するだけではなく、コラム、ビデオメッセージ及びセミナー等を通じて、顧客が「長期・積立・分散」の資産運用を続けられるようサポートをしています。

その結果として、2020年9月末時点で預かり資産2,892億円、運用者数22.5万人を突破しています。

新型ウイル感染症でアメリカ市場が落ち込んだ後、急激に回復したため上場できると思いますけど、市場低迷だった場合はIPOどころではなかったでしょう。

上場観測は昔から出ていたので今回のIPOは楽しみたいと思います!

収益はやはり赤字だったので驚きはありませんでした。提携企業が今後も増えるみたいなので投資家は増えていくはずです。

2年半くらい投資を行っていますけど、現在もプラス資産で推移しています。投資額の10%以上の利益が出ていますね。紆余曲折でしたが結果は出ているようです。

ウェルスナビ(7342)IPO仮条件と公開価格の日程

| 想定価格 | 1,100円 |

| 仮条件 | 1,100円~1,150円 |

| 公開価格 | 12月14日 |

想定発行価格から試算される市場からの吸収金額は約171.5億円です。オーバーアロットメントを含めると約188.7億円になります。上場規模が大きいため簡単に当選できるかもしれません。

業績予想を確認すると赤字上場になっています。来期予想はまだ出ていませんでした。

システム費用にかなりの金額が出ていくため預かり資産の増加が急務でしょう。知名度はありますけどVC出資が多いため上場時は懸念されます。

ウェルスナビ(7342)IPOの幹事団詳細と会社データ

| 公募株数 | 2,500,000株 |

| 売出株数 | 13,094,300株 |

| 公開株式数 | 15,594,300株 |

| OA売出 | 1,559,400株 |

| 引受幹事 | SBI証券(主幹事) 大和証券 みずほ証券 三菱UFJモルガン・スタンレー証券 野村證券 岡三証券 |

| 委託見込 | 岡三オンライン SBIネオモバイル証券 |

主幹事のSBI証券から当選を狙う方法でよいと思います。幹事構成はネット証券が少ないんですよね。これが意味するものは爆上げ?

岡三オンラインでも既にIPO取扱いが発表されています。前受け金不要でIPO抽選に参加できるため、申込みを行っておきましょう!当選後に入金すればよいため気楽です。

当選後に入金しなかった場合は他の方にIPO配分が回るため気を付けてください!

それとSBIネオモバイル証券からの申込みを行ってみます!長期保有目的で端株を購入してみたいと思います。IPOに当選しなくても今回は買ってみたいと思います。

どうせポイントを毎月貰えるからそのポイントとTポイントを利用して買います。だいぶTポイントも余っていますからね。現金もそれなりに貯まってきました。

ウェルスナビの会社設立は2015年4月28日、本社住所は東京都渋谷区渋谷二丁目22番3号、社長は柴山和久(43歳)です。※2020年11月22日時点

従業員数は83人(臨時雇用者15人)、平均年齢37.7歳、平均勤続年数2.4年、平均年間給与約727万円です。

ウェルスナビ(7342)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 柴山 和久 | 12,164,034株 | 24.84% |

| AT-I投資事業有限責任組合 | 4,496,400株 | 9.18% |

| SBIホールディングス株式会社 | 3,162,540株 | 6.46% |

| Infinity e.ventures Asia III,L.P. | 3,129,600株 | 6.39% |

| グローバル・ブレイン6号投資事業有限責任組合 | 2,921,412株 | 5.96% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である柴山和久、売出人である井上正樹、オナー・エルザン及び牛山史朗、並びに当社株主であるSBIホールディングス株式会社、ソニー株式会社、本田桂子、梅田望夫、エドワード・ロンコウスキー、本間拓也、~中略~ は、共同主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年6月19日)までの期間、共同主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を合意しております。

また、売出人であるAT-I投資事業有限責任組合、Infinity e.ventures Asia III,L.P.、グローバル・ブレイン6号投資事業有限責任組合、FinTechビジネスイノベーション投資事業有限責任組合、~中略~ は共同主幹事会社に対し、元引受契約締結日から上場日後90日(2021年3月21日)までの期間、共同主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社又は大和証券株式会社を通して行う株式会社東京証券取引所取引での売却等を除く)を行わない旨を合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 9,668,500株 | 62.00% |

| 大和証券 | 4,288,500株 | 27.50% |

| みずほ証券 | 701,700株 | 4.50% |

| 三菱UFJモルガン・スタンレー証券 | 701,700株 | 4.50% |

| 野村證券 | 187,100株 | 1.20% |

| 岡三証券 | 46,800株 | 0.30% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,200円~1,500円

※ファーストインプレッション

第二段⇒ 1,350円~1,800円

※仮条件発表後

ウェルスナビ初値予想と市場コンセサンス

初値予想1,500円~2,000円

修正値1,300円~1,500円

大注目のIPOなので利益が出る方向で考えています。複数株取得を前提としているため期待しています!業績は赤字なんですけどね。

2020年12月期の業績予想は売上24.23億円で経常利益-12.17億円となっています。業績面の評価は難しいと思います。前期比較だと売上が56.1%増なんですが、経常利益は前期-20.57億円なんですよね。

EPS-28.70でBPS145.75になります。PERは赤字なので出ません。PBRは7.89倍になります。機関投資家の評価や初物IPOで買われる流れを期待しています。

ウェルスナビ(7342)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2018年8月17日~2026年8月17日 | 326,400株 発行価格102円 |

| 2019年12月07日~2027年12月07日 | 808,425株 発行価格211円 |

| 2020年8月16日~2028年8月16日 | 817,650株 発行価格487円 |

| 2021年3月27日~2029年3月27日 | 384,570株 発行価格664円 |

| 2019年3月27日~割当日から無期限 | 104,460株 発行価格664円 |

| 2021年8月26日~2029年8月26日 | 791,661株 発行価格664円 |

| 2022年6月30日~2030年6月30日 | 1,188,201株 発行価格851円 |

| 2020年6月30日~割当日から無期限 | 408,927株 発行価格851円 |

| 2020年6月30日~割当日から無期限 | 481,224株 発行価格851円 |

ロックアップは90日間(2021年3月21日)と180日間(2021年6月19日)、ロックアップ解除倍率は90日間分に1.5倍となっています。主にベンチャーキャピタルに対して1.5倍解除になっています。

ストックオプションの株数残や発行価格は上記のようになります。2,441,505株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の44,967,649株から算出すると想定価格ベースで約494.6億円になります。新興市場に上場してくるあたりに成長性を感じます。

時価総額的には東証1部でも良さそうなんですけどね。株主数などの問題かな?と思います。1年後に東証1部に昇格期待もあると思います。

面白いIPOなので期待しておきたいと思います!またウェルスナビに投資を行ってみたい方はタイアップが付いているので利用すると1,000円貰えます。

![]() 富裕層が使うロボアドバイザーを10万円から使えます⇒ ウェルスナビ

富裕層が使うロボアドバイザーを10万円から使えます⇒ ウェルスナビ

タグ:IPO初値予想