サンケイリアルエステート投資法人上場とIPO初値予想【幹事配分や独自評価あり】

東証にサンケイリアルエステート投資法人(2972)IPOが新規上場承認されました。またリートIPOが出てきたので何となく気が重く感じます。通常のIPO銘柄とは参加者が異なるため吸収額の面でデメリットはあまりありませんが、連続公募割れを更新中のリート市場の上値を抑えるようなことにはなってほしくないと考えています。

サンケイビルと聞けば悪くありませんが、格付けなしのリートが約238.6億円吸収できるのか微妙です。想定発行価格100,000円から引き下げられるのかどうかはわかりませんが、ここ最近の仮条件は弱気ですよね。迷ったときは分配利回りから参加スタンスを決めたいと思います。

| 業 種 | J-REIT |

| 上場市場 | 東証 |

| 公開予定 | 3月12日 |

| BB期間 | 2月25日~3月04日 |

| 企業ホームページ | https://www.sankeibldg.co.jp/ |

【手取金の使途】

一般募集における手取金22,723,800,000円については、後記「第二部 ファンド情報/第1 ファンドの状況/2 投資方針/(2)投資対象/③ 取得予定資産の概要」に記載の本投資法人が取得を予定する不動産及び不動産信託受益権(以下「取得予定資産」といいます。)の取得資金の一部に充当する予定です。なお、一般募集と同日付をもって決議された第三者割当による新投資口発行の手取金上限1,136,200,000円については、手元資金とし、支出するまで金融機関に預入れの上、将来の特定資産(投信法第2条第1項における意味を有します。以下同じです。)の取得資金の一部又は借入金の返済資金の一部に充当する予定です。

目次まとめ

サンケイリアルエステート投資法人(2972)IPOの業績と事業内容

メディア系デベロッパーをスポンサーとするJ-REITになり、スポンサー開発比率66.4%になります。スポンサーは1951年創業のサンケイビルです。目論見にもありますが、フジ・メディア・ホールディングスグループの傘下になり都市開発・観光事業の中核として、分譲マンションやシニア事業、ホテルリゾート事業にも参入しています。

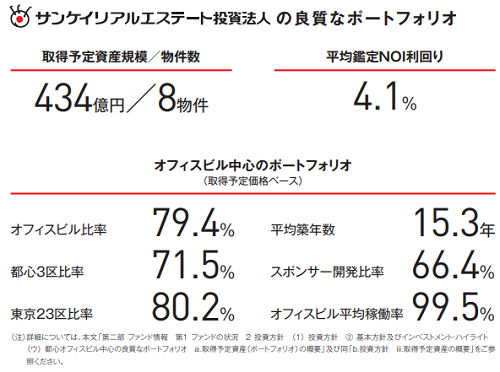

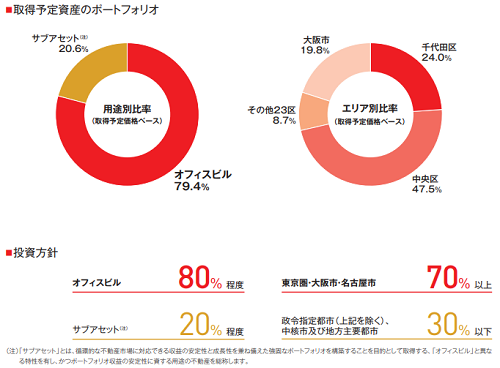

本投資法人自体は2018年11月に設立され、サンケイビルが開発する不動産の保有機能として持続的成長を目指すことを掲げています。物件はオフィスビル80%、サブアセット20%の保有率となっています。

ポートフォリオに組み込まれる物件は、東京サンケイビルやブリーゼタワーなどがあり、サンケイビルが開発した物件を基本的に取得します。オフィスビル7物件、ホテル1物件の計8物件となり資産規模は433億円です。

平均鑑定NOI利回りは4.1%と低く、平均築年数は15.3年になっています。同社でリート上場数は63銘柄になります!物件は有名ですが、投資をするには分配金次第のところは正直あります。

この他、インターゲートホテルズを日本各地に4店舗展開し、インバウンド需要期待もあるそうです。今回のリートではホテルインターゲート東京京橋を保有資産に組み込むようです。

サンケイリアルエステート投資法人(2972)IPO仮条件から公開価格の日程

| 想定価格 | 100,000円 |

| 仮条件 | 98,000円~100,000円 |

| 公開価格 | 3月05日 |

想定価格から試算される市場からの吸収金額は約227.2億円です。オーバーアロットメントを含めると約238.6億円になります。上場規模は中規模ですが、それほど魅力があるようなリートには思えません。

格付け無しなので買い向かうのは小型ファンドと個人投資家だけなのかもしれません。首都圏物件だけあり空室状況は低く質の良いオフィスビルを保有しています。

サンケイリアルエステート投資法人(2972)IPOの幹事団詳細と会社データ

| 公募株数 | 227,238口 |

| 売出株数 | 0口 |

| 公開株式数 | 227,238口 |

| OA売出 | 11,362口 |

| 引受幹事 | 大和証券(共同主幹事) みずほ証券(共同主幹事) 野村證券(共同主幹事) SMBC日興証券 三菱UFJモルガン・スタンレー証券 au カブコム証券 |

大和証券からの当選期待が高そうですが、店頭から申し込めばどこからでも当選できると思います。共同主幹事も3社になり大手証券なので初値は割らない?もしくはシンジケートカバー値になるでしょう。初値利益を狙いに行くような銘柄ではありませんが、数年後は成長している可能性があります。

決算期が2月末と8月末なので分配金を貰うには8月まで待たないといけないようです。できれば2月上場なら多少人気があったかもしれません。分配金は後日掲載したいと考えています。

【追記】

分配金は2019年8月期に1,066円、2020年2月期2,373円、2020年8月期2,161円になります。2020年分を1年分貰っても利回りが4.5%程度にしかなりません。仮条件が90,000円まで下がれば利回り5%になります。それは無いでしょうけどね。

サンケイリアルエステート投資法人IPOの直感的初値予想

第一弾⇒ 95,000円

※ファーストインプレッション

第二段⇒ 95,000円

※仮条件発表後

サンケイリアルエステート投資法人IPOの初値予想

90,000円~95,000円

サンケイリアルエステート投資法人(2972)IPOを個人的に分析してみました

サンケイリアルエステートは無理に申し込みをしなくてもよいと思いますが、少し気になっています。2018年はリートで損失ばかりでしたが2019年はどうなるでしょう?3銘柄がリートとして上場することが決定していますが、情報を探した限り人気とは言いにくいようです。

迷ったら参加しませんが、ひょっとして?という気持ちは常にあります。資金に困れば参加しませんが、他のIPOに当選できなければ抽選に参加してみるかもしれません。

LTVは上限60%を基本方針とし、巡航水準では40~50%程度を維持していく方針のようです。借入先はみずほ銀行と三井住友銀行をアレンジャーとし、無担保無保証で借り入れているようです。短期借り入れと長期借入を合わせて235億円となっています。

サンケイビルは本投資法人が上場すればガッツポリ構造ですね。同社のオフィス(S-GATEシリーズ)は好評で、平均築年数29.2年となっていますが、対象物件は築年数が低いためこれからも継続して利益を狙えるようです。リートで利益を出すには長期保有しかないのかもしれませんね。

DMM.com証券がついにIPO株を取り扱う! 【限定キャンペーンが凄い】

⇒ DMM.com証券公式(PR)

タグ:IPO初値予想