ピアズ上場とIPO初値予想【特大利益のIPOが登場】

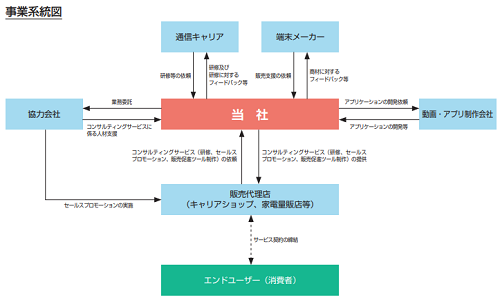

ピアズ(7066)IPOが新規上場承認されました。市場はマザーズで主幹事はSMBC日興証券になります。公開株式数386,500株でオーバーアロットメント57,900株、上場規模は約17億円になります。通信キャリヤや携帯端末メーカーから依頼を受けコンサルティング等を行っています。

NTTドコモへの売上が大きいため不安視するところもありますが、専門的な知識が必要になるため世の中に必要な企業かもしれません。家電量販店にもコンサルティングや販売支援を行っています。

今期第2四半期売上率上位企業はNTTドコモ54.7%、セレブリックス11.1%、シャープ株式会社12.1%です。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 6月20日 |

| BB期間 | 6月05日~6月11日 |

| 企業ホームページ | https://peers.jp/ |

| 事業の内容 | キャリアショップを中心とした販売チャネルに対する研修コンサルティング、セールスプロモーション等 |

【手取金の使途】

差引手取概算額716,980千円は、以下の使途に充当する予定であります。

①コンサルティング事業の強化・拡充を目的とした新たなシステム開発費用として270,000千円 ②業務効率化を目的とした基幹情報システム開発費用として250,000千円 ③従業員の増加に伴う本社のオフィス移転費用として2020年9月期に70,000千円 ④事業の拡大に伴う人材確保に係る人件費及び採用費として126,900千円

残額につきましては、金融機関からの借入金の返済資金に充当する予定であります。また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

ピアズ(7066)IPOの業績と事業内容

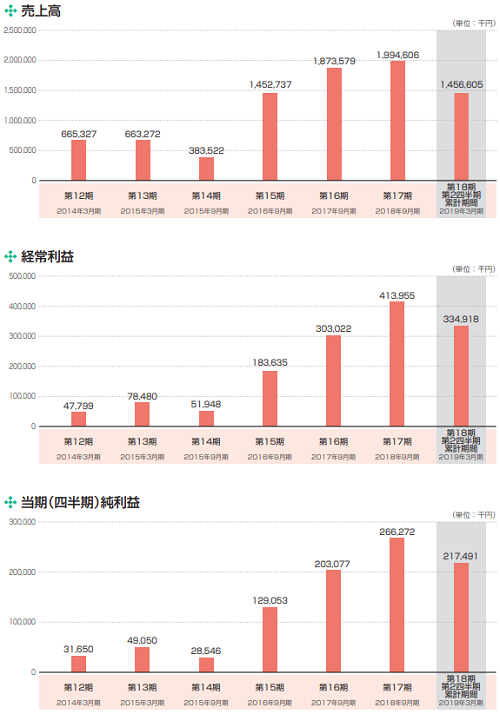

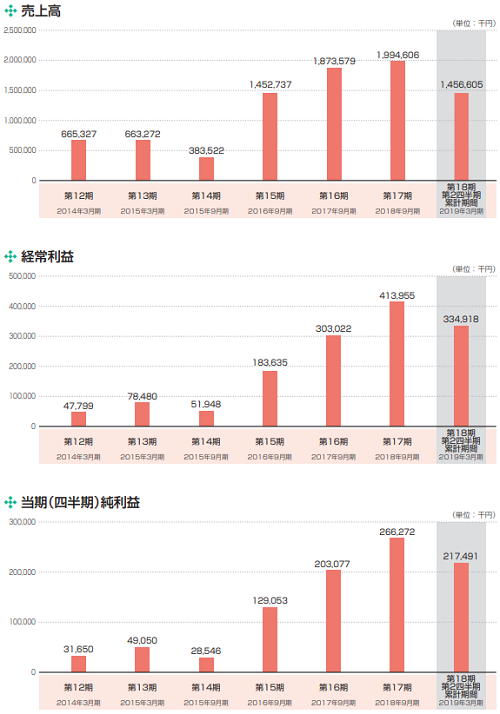

業績は順調に進んでいるようです。売上が一時的に落ちているのは決算期が3月から9月に変更されているからのようです。前期売上が19.9億円に対して四半期利益が2.6億円になっています。

日本における携帯電話契約数は国内総人口を上回り、モバイル回線の契約は飽和状態に近づいていると言われています。一方では、固定通信回線の販売への規制緩和やICT(情報通信技術)と呼ばれる情報通信技術の進展により、新たなサービスニーズが生まれ今後さらなる市場規模の拡大や成長が期待されています。

加えて海外端末メーカーの台頭により、国内の端末メーカーにおいてもマーケットシェアの低下が加速し、市場競争のさらなる激化も見込まれており、このような環境下において実際にエンドユーザー(消費者)への販売やサービス提供を受託している販売代理店が運営するキャリアショップや、家電量販店の販売現場のスタッフに求められている知識やスキルは、年々高まっています。

これらの販売現場における課題に対して、同社は店舗責任者や販売スタッフへの直接的なトレーニング(OJT)を行うなどの店舗運営に係るコンサルティングや販売支援を行っています。

また培ってきたセールススキルや販売ノウハウを基に、店舗における業務効率の向上やエンドユーザーへの販売意欲の向上を目的とした動画コンテンツやアプリケーションなどのデジタルツールの作成・提供を行なっています。

コンサルティングサービスは、販売代理店が運営するキャリアショップ(通信キャリアのブランドを冠した販売店)や家電量販店に対し、販売を委託する通信キャリアに代わり、業界知見や販売経験を有する同社コンサルタントが、各店舗において抱えている運営課題や販売課題に対するオリジナルの研修プログラムを提案し、アドバイザーとしての教育サポートを行っています。

具体的には、店舗スタッフに対する基礎的な研修から、店舗責任者に対する店舗スタッフの採用や育成といったマネジメント、並びに店舗運営のオペレーションに関する課題抽出及び解決策の提案まで幅広くサポートを行います。

また端末メーカーにおいては、その依頼を受けて販売代理店の店舗スタッフに対して商材の知識や販売スキルの説明を行っています。

人財ソリューションサービスは、企業との間の業務委託契約に基づき、販売代理店が運営するキャリアショップや家電量販店におけるセールスプロモーションへの人材派遣ニーズに対応するために、主として協力会社を活用しながらも同社が移動体通信機器の販売の現場に携わってきた経験から培ってきたノウハウを基に、販売現場での販売促進やプロモーションイベント開催における業務を請け負っています。

ITソリューションサービスは、通信キャリアの提供する商材やサービスの多様化に対応し、当社のコンサルタントが有するセールススキルやノウハウを動画コンテンツやアプリケーションとして提供することにより、全国から要請のある研修ニーズ及び課題解決の相談にリアルタイムに対応しています。

ピアズ(7066)IPO仮条件から公開価格の日程

| 想定価格 | 3,820円 |

| 仮条件 | 3,220円~3,620円 |

| 公開価格 | 6月12日 |

想定価格から試算される市場からの吸収金額は約14.8億円です。オーバーアロットメントを含めると約17億円になります。上場規模が少し大きめですが業績が好調のため心配するようなことはないと思います。NTTドコモへの売上が第2四半期開示情報で54.7%と高く安定した収益確保ができそうです。前期は売上の60%になっています。

株価が高く設定されていることから当選すれば数十万円の利益が出そうです。初値2倍に届くのかが焦点でしょう。コンサルティングIPOは評価がわかれますが、同社は通信キャリアや端末メーカーに対してコンサルトを行うことからニッチ市場になり人気がありそうです。

ピアズ(7066)IPOの幹事団詳細と会社データ

| 公募株数 | 207,000株 |

| 売出株数 | 179,500株 |

| 公開株式数 | 386,500株 |

| OA売出 | 57,900株 |

| 引受幹事 | SMBC日興証券(主幹事) 大和証券 みずほ証券 東海東京証券 SBI証券 岩井コスモ証券 楽天証券 極東証券 |

当選を狙うには主幹事のSMBC日興証券からの申し込みがポイントだと思います。ステージ制が採用され現在のところ当選しやすいことがわかっています。新規口座開設だと3ヶ月間は当選しやすいのでチャレンジしてみましょう。

今年になり東海東京証券がかなり幹事引受けに積極的なので口座がない方は開設しておいたほうがよいかもしれません。4月は2銘柄続けて主幹事を引受けています。

会社設立は2002年6月14日、本社住所は東京都港区西新橋二丁目9番1号PMO西新橋ビル5階、社長は桑野隆司氏(42歳)です。従業員数78人、平均年齢31.5歳、平均勤続年数3.71年、平均年間給与約498万円となっています。臨時雇用者は年間11人です。

ピアズ(7066)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社3-SHINE | 1,200,000株 | 54.71% |

| 桑野 隆司 | 304,500株 | 13.88% |

| 吉井 雅己 | 60,000株 | 2.74% |

| 井之坂 亮之 | 60,000株 | 2.74% |

| 二階堂 京介 | 60,000株 | 2.74% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である桑野隆司、売出人である吉井雅己、井之坂亮之、二階堂京介、堂前晋平及び立石公彦、当社役員である植村亮仁及び佐々拓也並びに当社株主である株式会社3-SHINE、株式会社コスモヒューマンズ及び株式会社エム・エムは、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2019年12月16日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

売出人である大澤智代、当社株主である坂元亮太、臼井順一、若松正樹、吉井春菜、竹之内洋治、大島圭太郎、金堂孔輔、矢田雄大、森美穂子、金井遊、村山舞及び竹岡由理並びに当社新株予約権者である小沼亮、森岡真生、原田亮及び倉本武は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して90日目の2019年9月17日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

当社株主である株式会社イメージワークスは、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して90日目の2019年9月17日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売却価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)を行わない旨を約束しております。

ピアズIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 348,300株 | 90.12% |

| 大和証券 | 11,500株 | 2.98% |

| みずほ証券 | 9,600株 | 2.48% |

| 東海東京証券 | 5,700株 | 1.47% |

| SBI証券 | 3,800株 | 0.98% |

| 岩井コスモ証券 | 3,800株 | 0.98% |

| 楽天証券 | 1,900株 | 0.49% |

| 極東証券 | 1,900株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ピアズIPOの直感的初値予想

第一弾⇒ 6,500円~7,500円

※ファーストインプレッション

第二段⇒ 4,500円~5,500円

※仮条件発表後

ピアズIPOの初値予想

4,200円~5,500円

どうやらそれほど人気とはならないようです。個人的な事前予想は高くしていましたが仮条件の大幅修正を受けて第二弾予想を下げました。しかし、株数が少ないことで利益は出ると考えています。

不安視している内容はコンサルティングで利益を上げているのか、販売業務で利益を上げているのか不透明なところがあるそうなので予想も低くなっている感じです。

仮条件は3,220円~3,620円と幅広く設定され、上限算出だとOAを含め約16.1億円です。なんだかんだ言って市場が荒れている割にIPOだけはまだ勢いがあるためピアズに当選すれば10万円以上は稼げそうです!

EPS161.27なのでPERは22.45倍、BPS875.31なのでPBRは4.14倍、今期は増収増益で経常利益は前期比21.8%増と好調に推移する予定です。

ピアズ(7066)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2019年7月01日~2022年6月30日 | 111,300株 発行価格167円 |

| 2019年7月01日~2022年6月30日 | 55,200株 発行価格334円 |

| 2020年1月01日~2023年4月30日 | 58,800株 発行価格337円 |

ロックアップは180日間(2019年12月16日)と90日間(2019年9月17日)の設定があります。株式会社イメージワークス30,000株に対してのみ90日間のロックアップと解除倍率1.5倍が適用されることになっています。

ストックオプションの株数残や発行価格は上記のようになります。最短で2019年7月01日に166,500株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の2,175,000株から算出すると想定価格ベースで約83.1億円になります。

株数が少なくネガサ株になるため魅力的なIPOです。上場のタイミングも増収増益になることから積極的な買いが入る可能性が高いように思います。地方上場や東証2部銘柄など低パフォーマンスが予想される銘柄が続きましたがようやくガッツリ利益銘柄の登場となっています。

今年3月に上場したカオナビ(4435)のように上場後育つような気がします。株価が高くなると下方向かもしれません。9月決算なので四半期開示で上に行くかもですね。先のことはわかりませんけど、とにかく当選したいです!

ピアズ(7066)幹事入りで当選期待も⇒ 楽天証券

タグ:IPO初値予想