ピー・ビーシステムズ(PBシステムズ)上場とIPO初値予想【幹事配分や独自評価あり】

ピー・ビーシステムズIPOが福岡証券取引所の新興市場向け市場Q-Boardに新規上場承認されました。主幹事はエイチ・エス証券になり公開株式数210,000株、オーバーアロットメント30,000株、上場規模は約3.3億円です。

事業はセキュアクラウドシステム事業を主力事業としており、「パブリッククラウドサーバー」「プライベートクラウドサーバー」などの仮想通貨ソフトウェアを得意としています。

自社で専門技術者を多数在籍させていることから直接顧客とのやり取りを行える他、同業他社からのサポート依頼も行っています。

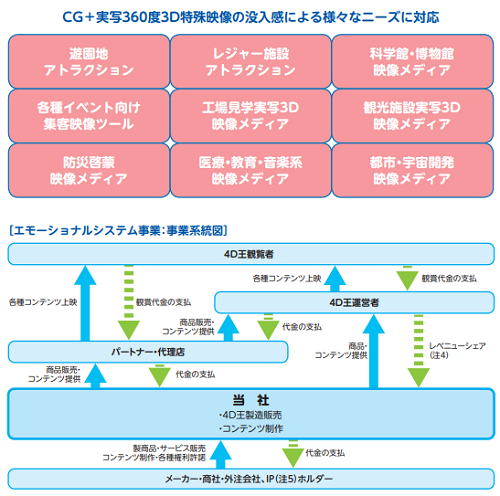

またHMDを装着せずにVR(仮想現実)空間を複数人で同時体験できるVRシアターなどを自社で製造開発し特許も取得しているためレジャー施設や公共施設への導入が進んでいるそうです。

| 業 種 | 情報・通信業 |

| 上場市場 | 福岡証券取引所Q-Board |

| 公開予定 | 9月12日 |

| BB期間 | 8月26日~8月30日 |

| 企業ホームページ | https://www.pbsystems.co.jp/ |

| 事業の内容 | 企業の基幹システムをクラウド化する「セキュアクラウドシステム事業」、VRシアター4D王の製造販売を行う「エモーショナルシステム事業」 |

【手取金の使途】

差引手取概算額181,560千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の差引手取概算額上限37,812千円を合わせて、①事業拡大に係る採用費及び人件費、②社内のサーバ・ストレージ及びネットワーク機器並びにソフトウエア等購入費、③長期借入金の返済に充当する予定であります。具体的には以下を予定しております。

①事業拡大のための新規人材の採用費及び人件費として130,000千円(2020年9月期50,000千円、2021年9月期80,000千円)

②生産性向上・セキュリティ強化のための社内システム投資として、サーバ・ストレージ・ネットワーク機器及びソフトウエア等購入費用15,000千円(2020年9月期5,000千円、2021年9月期10,000千円)

③金融機関からの長期借入金の返済資金として60,012千円(2019年9月期30,012千円、2020年9月期30,000千円)なお、上記使途以外の残額については、将来における当社の成長に資するための設備投資及び人件費の増加分等に充当する方針ではありますが、当該内容等について具体的に決定している事項はありません。上記調達資金は、具体的な充当時期まで、または具体的な資金需要が発生し、支払い時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

ピー・ビーシステムズ(4447)IPOの業績と事業内容

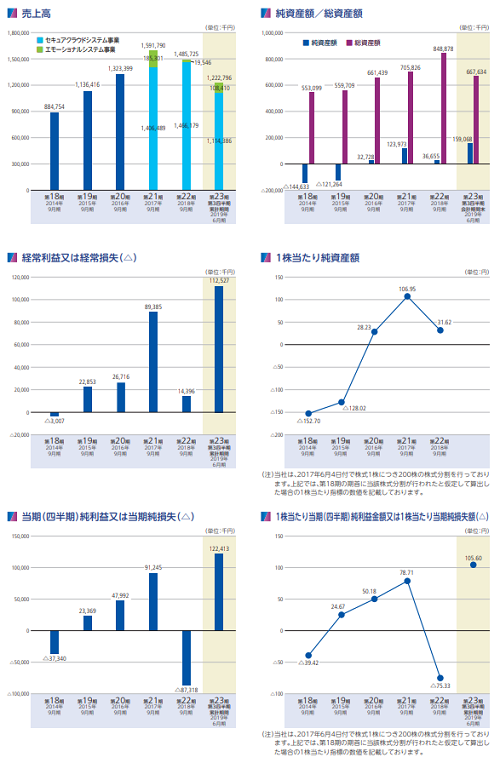

売上は特に問題なく利益面で前期が落ち込んでいます。要因を探ってみるとエモーショナルシステム事業の4D王販売案件の受注遅延などが発生したことや新市場・新分野の開拓、新規代理店獲得などによる経費も絡んでいるようです。

また、ソフトウエアの減少や売掛金の増加、買掛金の増加、長期借入金の増加など様々な要因があるそうです。上場前の整理かもしれませんね。よって今期は売上・利益ともに好調に推移しています。

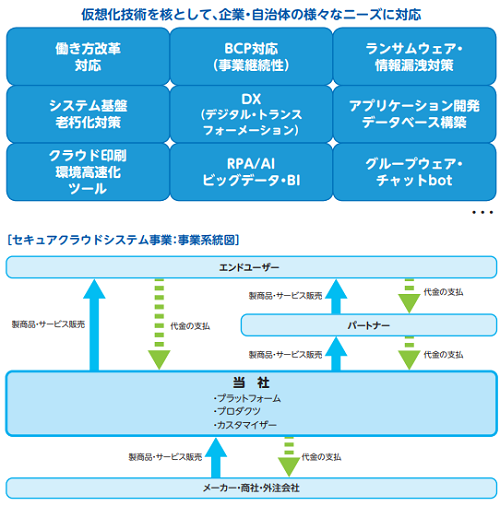

同社事業セグメントは企業の基幹システムをクラウド化する「セキュアクラウドシステム事業」、特殊な映像技術を用いて空間を仮想化する「エモーショナルシステム事業」の2つのセグメントで構成されています。

セキュアクラウドシステム事業は創業から取り組んでいる主力事業になり、目安として売上高100億円~500億円規模の中堅企業を主な顧客ターゲットとしています。

同事業の属する国内クラウドサービス市場は、2018年度の市場全体の規模は約1兆9,422億円、2023年には4兆4,754億円まで拡大すると予測されている有望かつ潤沢なマーケットと言われています。

単一企業内で利用するクラウドをプライベートクラウドと呼び、企業、団体向けの「システムのプライベートクラウド化」を中心として事業を行っています。2017年の国内プライベートクラウド市場は、前年比40.6%増の4,223億円、2022年の市場規模は2017年比4.9倍の2兆851億円になると予測されています。

同社はプライベートクラウドを実現する主要なソフトウエア企業である、Citrix、VMware、Microsoftの製品群を熟知、これら各社の戦略を理解し顧客企業にとって最適な選択を行うことを第一に考え、派生する多数のセキュリティ、ストレージ、サーバー等のハードウェア商品及び各種ソフトウエア商品を含めた総合的な提案を柔軟に行っています。

特に、シトリックス・システムズ・ジャパン社のスペシャリスト認定者が最も多い企業として「Citrix Specialist of the Year」を2017年に受賞、「Best of Citrix Advisor Rewards/Net New Partner Sourced Award」を2017年2018年の2年連続受賞するなど既に国内では主だった仮想化技術企業として評価を得ています。

セキュアクラウドシステム事業は、サーバーの仮想化や強固なセキュリティ環境の構築を行う「プラットフォーム」、仮想化環境に特化し現場から発生するニーズを満たした機能を製品化して販売を行う「プロダクツ」、顧客が望む独自機能を満たすためのスクラッチ開発を行う「カスタマイザー」の3つの区分で構成されており、プライベートクラウド構築だけでなく、企業システム全般を対象としたサービスを中堅企業向けに提供しています。

エモーショナルシステム事業は、VR(仮想現実)シアター4D王の技術開発及び製造販売を中心に行っています。4D王は特許を取得しており、360度スクリーンに切れ目なく3D映像を投影する特許技術を基にした移設可能なミニシアターです。

円筒形のスクリーンの中に客席が設置され、スクリーンに囲まれた空間に映像が縦横無尽に飛び回り、観客を突き抜ける特殊効果と、映像に同期した立体音響、突風、地面の揺れによって、360度に展開するストーリーに観客を没入させる、独自のVR空間を作り上げる装置となっています。

ヘッドマウントディスプレイ型のVRと異なり、軽量な3D眼鏡を使用することで仲間と感動を共有する、いわゆる「体験共有型VRシアター」と言えます。

2019年7月末現在、4D王の常設設置箇所は遊園地を中心として国内17箇所、海外2箇所、計19箇所となっています。最近では、博物館や科学館で設置されるようになったほか、工場見学等産業系をはじめとした様々な用途に対応するシミュレーターとしての利用が検討されるなど、販売・設置先が遊園地系以外にも広がりつつあります。

また、4D王は運搬や設置に時間と労力を要する常設型のシアターだけではなく装置の運搬・設置・解体を簡易化し、これらの時間を大幅に短縮させた可搬型のシアターである4D王ギャロップも製品化されています。

一定の平面箇所があれば設置可能なラインアップを大小にわたって取り揃えていることから、平面スクリーンと稼働椅子を使ったシアターと比較して、設置にあたって柔軟な対応が可能となっています。

ピー・ビーシステムズ(4447)IPO仮条件から公開価格の日程

| 想定価格 | 1,370円 |

| 仮条件 | 1,280円~1,380円 |

| 公開価格 | 9月02日 |

想定価格から試算される市場からの吸収金額は約2.9億円です。オーバーアロットメントを含めると約3.3億円になります。事業からIPOでは人気になると思われるため買い需要は多そうです。地方上場と考えても初値2倍以上が狙えそうな気がします。

クラウドやSaaS支援サービス、RPAやVR(仮想現実)などの事業を行っているため初値期待は高いと思います。

ピー・ビーシステムズ(4447)IPOの幹事団詳細と会社データ

| 公募株数 | 150,000株 |

| 売出株数 | 60,000株 |

| 公開株式数 | 210,000株 |

| OA売出 | 30,000株 |

| 引受幹事 | エイチ・エス証券(主幹事) SBI証券 FFG証券 西日本シティーTT証券 岡三証券 岡三オンライン 東洋証券 エース証券 |

株数が少ないことから当選者の初値売りも少ないと思います。公開株数が21万株なので主幹事狙いもしくはSBI証券でIPOチャレンジポイントを使った当選になりそうです。

支店口座でFFG証券や西日本シティーTT証券の口座を開設していれば取引状況によって配分があるかもしれません。通常は難しそうですね。

岡三オンラインだと前受け金不要でIPO抽選に参加できます。今回の配分は厳しそうですが当選チャンスがたまにあるので口座を持っておくとよいでしょう。

日本初のTポイント投資ができるSBIネオモバイル証券もそのうちIPO取扱いがあると考えています。知名度アップのためや預け入れ資金の増加を狙った動きもあるかもしれません。

会社設立は1997年2月06日、本社住所は福岡市博多区東比恵三丁目3番24号、社長は冨田和久氏(56歳)です。

従業員数は46人になり平均年齢は45.6歳、平均勤続年数は8.8年、平均年間給与約591万円です。地方にしては給与設定が高いようです。

ピー・ビーシステムズ(4447)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 冨田 和久 | 410,800株 | 28.50% |

| 森﨑 高広 | 72,000株 | 5.00% |

| 彌永 玲子 | 65,000株 | 4.51% |

| 加賀電子株式会社 | 54,000株 | 3.75% |

| 株式会社ユニリタ | 50,000株 | 3.47% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である冨田和久、当社株主である森﨑高広、彌永玲子、冨田美香、山本智弘、冨田良彦、大原和司、冨田良郎、宮地洋、松下幸史、前原俊介、廣渡愛子、山田一郎、吉富裕之その他31名(当社の役職員(執行役員を含む。)又は代表取締役社長の親族)の計45名は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2020年3月9日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式(潜在株式を含む。)の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

また、当社の株主である加賀電子株式会社、株式会社ユニリタ、日本アジア投資株式会社、山代ガス株式会社、株式会社ゼネラルアサヒ、イメージ情報開発株式会社、K&Pパートナーズ1号投資事業有限責任組合、株式会社E3、みやざき未来応援ファンド投資事業有限責任組合及び株式会社バリュー・アップは、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(2019年12月10日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、当社普通株式の売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う証券会員制法人福岡証券取引所での売却等を除く。)を行わない旨を合意しております。

ピー・ビーシステムズIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| エイチ・エス証券(主幹事) | 172,200株 | 82.00% |

| SBI証券 | 21,000株 | 10.00% |

| FFG証券 | 8,400株 | 4.00% |

| 西日本シティーTT証券 | 2,100株 | 1.00% |

| 岡三証券 | 2,100株 | 1.00% |

| 東洋証券 | 2,100株 | 1.00% |

| エース証券 | 2,100株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ピー・ビーシステムズIPOの直感的初値予想

第一弾⇒ 2,700円

※ファーストインプレッション

第二段⇒ 2,600円~3,000円

※仮条件発表後

ピー・ビーシステムズIPOの初値予想

2,000円~3,000円

2,500円~2,800円に修正

想定発行価格よりも仮条件上限が10円引き上げられました。地方上場になるため大幅な価格修正はありませんでしたが初値予想は2倍程度を市場は期待しているようです。2019年もクラウド系のIPOの初値は好調のため同社もかなり期待できると思います。

主幹事不安は少しあるようですけど上場規模も仮条件上限の1,380円算出で約3.31億円と規模は小さめです。VCのロックアップは90日間でロック解除1.5倍なので2,070円辺りから上値を意識し始めそうです。

地方上場のためVCも早めに動く可能性があります!数日後には出来高が激減すると思われるため既存株主で売却を考えていれば早めに動き出すでしょう。類似企業のPERは40倍~70倍になり、ピー・ビーシステムズの場合はPER12.75倍、PBR5.25倍になります。初値2倍でも割安なくらいです。

中堅向けクラウドシステム開発を行っている企業になり事業は悪くないため上場当日は大きく買われるようです。2019年9月の売上は17.72億円、利益が1.26億円を予想しています。前期が8,700万円の赤字だったので大きく改善しています。当選は厳しそうですけれど配分があれば嬉しい銘柄ですね。

ピー・ビーシステムズ(4447)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2003年4月01日~2021年9月30日 | 99,400株 発行価格150円 |

| 2019年1月14日~2026年12月27日 | 182,800株 発行価格504円 |

ロックアップは90日間(2019年12月10日)と180日間(2020年3月09日)の設定があり、90日間分については公開価格の1.5倍でロックアップ解除となっています。

ストックオプションの株数残や発行価格は上記のようになります。282,200株発行されその全てが行使期限に入っています。会社関係者への新株予約権となっているため上場時に売ってくる可能性は低そうです。

時価総額は東証データの上場時発行済み株式数の1,309,200株から算出すると想定価格ベースで約17.9億円になります。前期売上は14.8億円になりまだ低いようですがクラウド系の主力事業が今後も好調に推移する予定です。

マザーズ上場であればかなり人気化していると思われますが地方上場でも個人投資家を中心に人気があると思います。いずれマザーズ市場に昇格してもおかしくないでしょう。前期の赤字が少し心配ですが売上自体が大きく下げたわけではないため上場準備によるものかもしれません。

![]() 富裕層が使うロボアドバイザーを10万円から使えます⇒ ウェルスナビ

富裕層が使うロボアドバイザーを10万円から使えます⇒ ウェルスナビ

タグ:IPO初値予想