オプトラン(6235)IPO新規上場 | 初値予想と幹事情報

オプトラン(6235)IPOが新規上場承認されました。

初値利益に結び付く銘柄なのか微妙なIPOとなっています。

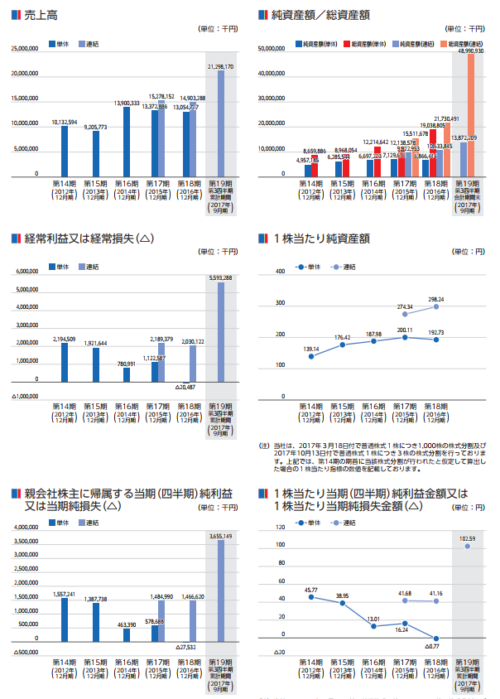

株数が多いため厳しい気もしますが、業績は好調に推移しています。オーバーアロットメントを合わせて828万株もあるため不安ですね。

| 業 種 | 機械 |

| 上場市場 | 東証1部又は2部 |

| 公開予定 | 12月20日 |

| BB期間 | 12月05日~12月11日 |

| 企業ホームページ | http://www.optorun.co.jp/ |

【事業の内容】

光学部品等表面に各種機能膜を成膜(コーティング)する光学薄膜装置の製造・販売

【手取金の使途】

手取概算額6,119,000千円及び「1 新規発行株式」の(注)5に記載の第三者割当による自己株式処分の手取概算額上限1,576,600千円については、受注拡大に伴う「イオンソース」、「電子銃」等の原材料等の仕入に充てることを目的として金融機関から借り入れた短期借入金139億円の返済資金の一部として、2018年3月までに充当する予定であります。

目次まとめ

オプトラン(6235)IPOの業績と事業内容

光学薄膜装置の製造や販売を主要な事業とし、同社と連結子会社4社及び関連会社2社により構成されているグループ企業です。

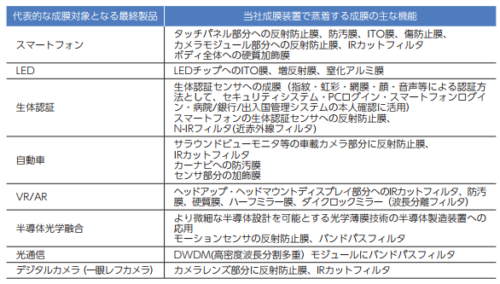

具体的には、デジタルカメラやプロジェクター等の一般光学部品、スマートフォンやタブレット等のタッチパネル、LED照明、車載カメラ、人体・生物認証センサ等に用いられています。当社グループはその光学薄膜を成膜する装置の製造を事業としており、顧客である当社の光学薄膜装置を使用して、製品・部品に成膜加工を行う加工・製造メーカー、最終製品メーカーに対して、グループ全体で一体となって、常に多様な顧客ニーズに対応する成膜ソリューションを提供しているそうです。

光学薄膜にはレンズ等の各種光学部品の表面にコーティングを施し、コーティング材料により異なる機能を持たせることができる性質があるそうです。半導体のウエハーみたいなものでしょうかね。

オプトラン(6235)IPO仮条件から公開価格の日程

| 想定価格 | 1,460円 |

| 仮条件 | 1,420円~1,460円 |

| 公開価格 | 12月12日 |

想定価格から試算される市場からの吸収金額は約105億円です。

オーバーアロットメントを含めると約120.9億円になります。

吸収額が大きく悩みそうな案件です。

当選を狙うなら主幹事からでしょうが、あまり人気が無いと思うので普通に平幹事でも当選期待ができそうです。

SBI証券のIPOチャレンジポイントは頂きたいので申込ですね~

オプトラン(6235)IPOの幹事団詳細と会社データ

| 公募株数 | 4,200,000株 |

| 売出株数 | 3,000,000株 |

| 公開株式数 | 7,200,000株 |

| OA売出 | 1,080,000株 |

| 引受幹事 | 大和証券(主幹事) 三菱UFJM・S証券 au カブコム証券 みずほ証券 野村證券 むさし証券 岡三証券 岡三オンライン SBI証券 |

委託幹事からの当選も可能でしょうね。

口座がある方は検討してみるのもよいと思います。委託幹事は前受け金が必要ない企業もあるため使い方でしょう。

埼玉県川越市竹野に本社があり、会社設立は1990年8月です。

社長は林為平氏氏で従業員数67人、平均年齢38.3歳、平均勤続年数8.8年、平均年間給与約917万円です。

連結子会社従業員が600人いますが、本社の方の給与は高いようですね。

オプトラン(6235)IPOの初値予想

※株主の状況

【ロックアップ情報】

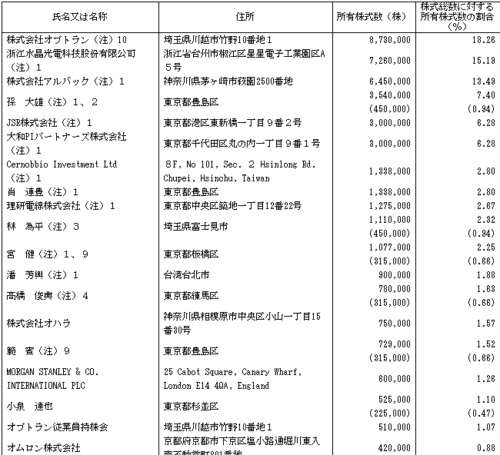

本募集並びに引受人の買取引受による売出しに関連して、売出人である当社の株主、売出人、貸株人かつ取締役である孫大雄、並びに当社の株主、売出人かつ取締役である林為平及び高橋俊典、並びに当社の株主、売出人かつ執行役員である宮健、奚建政及び範賓、並びに当社の株主かつ売出人である株式会社アルバック、JSR株式会社、肖連豊、唐健及び小泉達也、並びに、当社株主の浙江水晶光電科技股份有限公司、大和PIパートナーズ株式会社、

Cernobbio Investment Ltd、理研電線株式会社、株式会社オハラ、MORGAN STANLEY & CO. INTERNATIONAL PLC、オムロン株式会社、DCIハイテク製造業成長支援投資事業有限責任組合、東京都ベンチャー企業成長支援投資事業有限責任組合、株式会社三菱東京UFJ銀行及び他37名は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(2018年3月19日)までの期間(以下、「ロックアップ期間」という。)、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

オプトランIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 大和証券(主幹事) | 6,552,000株 |

| 三菱UFJモルガン・スタンレー証券 | 144,000株 |

| みずほ証券 | 144,000株 |

| 野村證券 | 144,000株 |

| むさし証券 | 72,000株 |

| 岡三証券 | 72,000株 |

| SBI証券 | 72,000株 |

※目論見の訂正事項発表後に株数を記載、委託幹事は記載なし

オプトランIPOの直感的初値予想

第一弾⇒ 1,400円

※ファーストインプレッション

第二段⇒ 1,500円

※仮条件発表後

オプトランIPOの大手初値予想

初値予想上限1,700円

オプトラン(6235)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2018年1月21日~ 2026年1月21日 | 2,970,000株 発行価格310円 |

| 2019年7月19日~ 2027年7月17日 | 486,000株 発行価格450円 |

ロックアップ期間は90日間、ロックアップ解除倍率は1.5倍と目論見にあります。1.5倍になる日は遠そうです。

ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の44,358,000株から算出すると想定価格ベースで約647.6億円になります。

無くてはならない企業だと思いますが、IPOではあまり人気が業種です。

上場規模的に直接東証1部になる可能性が高いと思いますが、市場から数千億円が吸収される12月に選ばれるIPOにはならないのではないかと考えます。東証1部だと指数買いなどの期待もできるため公開価格割れを起こすことも低いように思いますが、連日の上場なのでどうでしょうね。

日本に拠点を置いている企業ですが、生産は中国や台湾になり市場参加者の判断も気になるところです。

業績は安定しているため業績不安はありませんが、気にるのは配当金がいくらに設定されるかですね。2017年3月は28円出ています(連結配当性向は22.7%)

仮条件発表時にスタンスを考えたいと思います!記事には大手予想も追記という形で書くため参考になればと思います。

![]() 確実にポイントを貯めながらIPOに参加できる!⇒ SBI証券

確実にポイントを貯めながらIPOに参加できる!⇒ SBI証券

タグ:IPO初値予想