日本情報クリエイト上場とIPO初値予想【幹事配分や独自評価あり】

日本情報クリエイト(4054)IPOが新規上場承認されました。市場はマザーズで主幹事は野村證券が引受けます。

上場規模は約18.7億円で公開株式数1,490,000株、オーバーアロットメント223,500株です。株数が多い割に業績が良いため需要が多そうです。ITを扱った事業に魅力を感じます。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 7月31日 |

| BB期間 | 7月13日~7月17日 |

| 企業ホームページ | https://www.n-create.co.jp/ |

| 事業の内容 | 不動産業者向けソフトウエア・サービスの提供 |

【手取金の使途】

手取概算額793,740千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限224,125千円と合わせて、全額を運転資金に充当する予定であります。具体的には、以下のとおりであります。

当社の中期ビジョン「テクノロジーで不動産領域に革新的プラットフォームを創造する」を実現すべく、仲介ソリューション・管理ソリューションにおける既存製品の追加オプションサービスに係わるソフトウエア開発費として235,000千円、中長期成長戦略実現に向けた次期バージョン開発及び最新テクノロジーを活用した新サービスに係わる研究開発費として220,000千円、今後の事業拡大に伴い専門性の高い人材確保のための人材採用費として90,000千円、各種不動産業務支援サービスの市場での認知度向上・販売促進による売上向上のために、マーケティング費用として55,000千円を充当する予定

※有価証券届出書(EDINET)抜粋

目次まとめ

日本情報クリエイト(4054)IPOの業績と事業内容

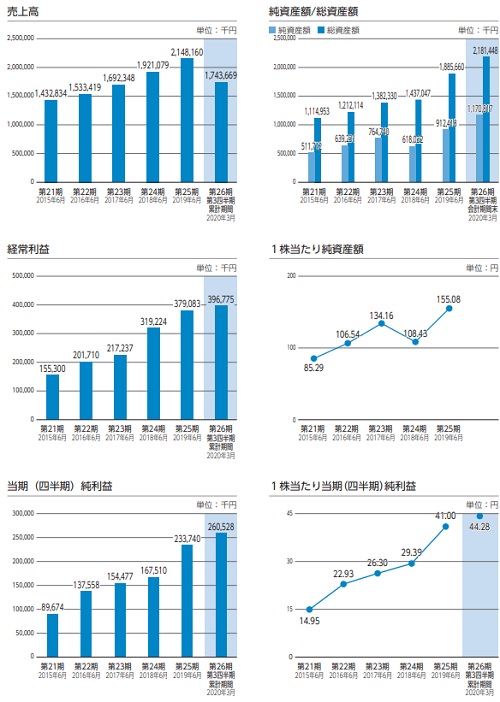

業績は売上・利益共に好調となっています。不動産業界に特化したIT活用のソリューション企業として、不動産業の業務支援となる製品・サービスを開発し、日本全国の不動産会社に提供している企業になります。

不動産会社の支援だけでなく、不動産会社とその顧客である消費者とのコミュニケーションも支援サービスの範囲としており、不動産業の幅広い業務範囲に対し業務支援となる製品・サービスをワンストップで提供しているそうです。

同社の主な顧客は不動産管理会社及び不動産仲介会社です。提供する価値ある情報と情報技術によって不動産会社と、不動産会社の顧客である消費者を支援することを同社の事業領域として位置付けています。

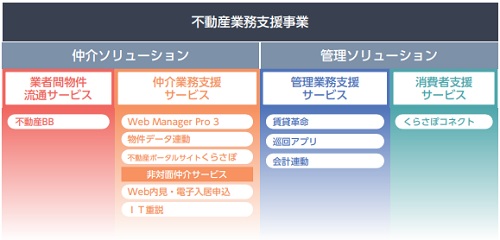

事業は不動産業界に特化したIT活用のソリューションを提供する「不動産業務支援事業」のみの単一セグメントですが、提供するソリューション(製品・サービス)についてはその性質により「仲介ソリューション」と「管理ソリューション」とに分類されます。

仲介ソリューションとは、不動産仲介業務(不動産情報流通業務、入居者募集業務、契約業務等)に関して、業者間物件流通サービスを無償で提供するとともに、そのシステム上で機能する仲介業務支援サービスを有償で販売する製品・サービスをいいます。

仲介ソリューションにおける業者間物件流通サービスの主要な製品・サービスは「不動産BB」であり、仲介業務支援サービスの主要な製品・サービスにはホームページ作成ツール「Web Manager Pro3」とポータルサイト連携「物件データ連動」や不動産ポータルサイト「くらさぽ」です。

仲介ソリューションにおいては「電子入居申込」や「IT重説」等を用いて、これまで対面が常識であった物件探しから入居申込み、重要事項説明までの一連の手続きをすべて非対面で行える非対面仲介サービスを提供しています。

管理ソリューションとは、不動産管理業務(契約管理・入居者/建物管理、家賃・入送金管理等)に関して、網羅的に対応した管理業務支援サービスと消費者支援サービスを販売し、顧客が導入した後には、システムの操作案内や継続的な保守・サービスを提供する製品・サービスです。

管理ソリューションにおける管理業務支援サービスの主要な製品・サービスには「賃貸革命」「巡回アプリ」「会計連動」があげられます。消費者支援サービスの主要な製品・サービスは「くらさぽコネクト」があげられます。

日本情報クリエイト(4054)IPO仮条件と公開価格の日程

| 想定価格 | 1,090円 |

| 仮条件 | 1,200円~1,300円 |

| 公開価格 | 7月20日 |

想定発行価格から試算される市場からの吸収金額は約16.2億円です。オーバーアロットメントを含めると約18.7億円になります。上場規模は少し大きめのサイズです。

業績が好調に推移しているため初値需要はあると思います。また設立から今期で第26期になるため実績も伴っています。

日本情報クリエイト(4054)IPOの幹事団詳細と会社データ

| 公募株数 | 800,000株 |

| 売出株数 | 690,000株 |

| 公開株式数 | 1,490,000株 |

| OA売出 | 223,500株 |

| 引受幹事 | 野村證券(主幹事) 大和証券 岡三証券 SBI証券 エース証券 楽天証券 岩井コスモ証券 極東証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) |

株数が多いため当選を狙えるIPOだと思います。野村證券主幹事なので当選確率はあまり高くないと思われますが全力申し込みでよさそうです。

株数が多いため後期型のIPO抽選を行う楽天証券や岩井コスモ証券などからも申込を行いたいと思います。どちらかとえ言えば楽天証券が穴場だと思います。

日本情報クリエイトの会社設立は1994年8月01日、本社住所は宮崎県都城市上町13街区18号、社長は米津健一氏(57歳)です。※2020年6月27日時点

従業員数215人(臨時雇用者23人)、平均年齢36.1歳、平均勤続年数6.6年、平均年間給与約446万円です。

日本情報クリエイト(4054)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 米津 健一 | 2,850,000株 | 45.65% |

| 株式会社NJC | 2,850,000株 | 45.65% |

| 日本情報クリエイト従業員持株会 | 183,720株 | 2.94% |

| 丸田 英明 | 15,000株 | 0.24% |

| 日髙 健 | 15,000株 | 0.24% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である米津健一及び当社株主である株式会社NJCは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2021年1月26日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 1,296,400株 | 87.01% |

| 大和証券 | 81,900株 | 5.50% |

| 岡三証券 | 29,800株 | 2.00% |

| SBI証券 | 29,800株 | 2.00% |

| エース証券 | 14,900株 | 1.00% |

| 楽天証券 | 14,900株 | 1.00% |

| 岩井コスモ証券 | 14,900株 | 1.00% |

| 極東証券 | 7,400株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,800円~2,100円

※ファーストインプレッション

第二段⇒ 2,500円~3,000円

※仮条件発表後

日本情報クリエイト(4054)初値予想と市場コンセサンス

初値予想2,000円~3,000円

修正値2,800円~3,500円

仮条件が引上げられ上限1,300円になりました。地合いも良いため大手初値予想の修正も今後行われることでしょう。上場当日に初値はつくと思いますが地方にある企業なので短期売買で終わる可能性があります。盛り上がっても熱が冷めるのも早そうです。

また株価設定は割安水準になるため売り込まれることはないと思います。ベンチャーキャピタル出資もないことで公開株式以外の株流通は限りなく低いでしょう。

業績は2020年6月の単独業績予想が公開されています。売上が23.7億円で経常利益が5.0億円になるそうです。前期比較だと売上が10.4%増、経常利益が31.9%増になるそうです。業績面の心配は短期的に必要ないと思います。コロナ禍でもテレワークやネットサービスにより事業に影響はなさそうです。

EPS88.96なのでPERは23.23倍、BPS304.17なのでPBRは4.27倍になります。若干割安だと思われるため買い需要はあるでしょう。初値2,000円くらいだと短期的に買い上がるかもしれません。業績に問題ない企業は長期的に魅力だと思います。

日本情報クリエイト(4054)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年5月18日~2029年5月08日 | 360,000株 発行価格320円 |

ロックアップは180日間(2021年1月26日)、ロックアップ解除倍率は設定がありません。ストックオプションの株数残や発行価格は上記のようになります。まだ行使期限に入っていません!

時価総額は東証データの上場時発行済み株式数の6,683,720株から算出すると想定価格ベースで約72.9億円になります。

宮崎県に本社があるため初値上昇率は落ちると思います。地方上場のIPOはそのような傾向にあります。ただ業績が好調なので公開価格割れになることはないでしょう。

地合いにもよると思いますけど初値2.3倍超えはなさそうです。新型コロナウイルス感染症の第二派が来なければよいと心配するばかりです。基本的に初値利益が狙えるIPOだと思います。

![]() 富裕層が使うロボアドバイザーを10万円から使えます⇒ ウェルスナビ

富裕層が使うロボアドバイザーを10万円から使えます⇒ ウェルスナビ

タグ:IPO初値予想