ミンカブ・ジ・インフォノイド上場とIPO初値予想【みんかぶ上場は儲かるのか】

マザーズ市場にミンカブ・ジ・インフォノイド(4436)IPOが新規上場承認されました。投資情報サイトのみんなの株式と言えばわかりやすいと思います。そして主幹事はSBI証券が務めることになりました。公開株式数2,740,200株でオーバーアロットメント411,000株と株数が多く、上場による資金吸収は約30.3億円になります。

2007年4月から「みんなの株式」サービスを開始し既に12年が経過しています。日本では知名度が高い企業になります。ヤフーファイナンスも使いますが、みんかぶを見て情報を集めている方もいますよね。AIを利用した株価診断機能を導入したことでも話題になりました。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月19日 |

| BB期間 | 3月01日~3月07日 |

| 企業ホームページ | https://minkabu.co.jp/ |

| 事業の内容 | AI、クラウドインプットによる情報生成技術を活用した金融情報メディア(「みんなの株式」等)の運営並びに金融機関向け情報系フィンテックソリューションの提供 |

【手取金の使途】

手取概算額873百万円に本第三者割当増資の手取概算額362百万円を合わせた、手取概算額合計1,236百万円については、以下のとおり充当する予定であります。

①当社のメディア事業、ソリューション事業の中長期的な成長を支える自社利用ソフトウエアの開発への投資並びに継続した既存自社利用ソフトウエアの維持更新に1,200百万円を充当する予定であります。(2020年3月期300百万円、2021年3月期300百万円、2022年3月期300百万円、2023年3月期以降300百万円)

②当社の現在の運転資本並びに今後の事業拡大に伴うこれらの増加に36百万円を充当する予定であります(2020年3月期36百万円)が、最終的な調達額次第では、その全額を上記①の自社利用ソフトウエア開発に充当する可能性があります。また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

ミンカブ・ジ・インフォノイド(4436)IPOの業績と事業内容

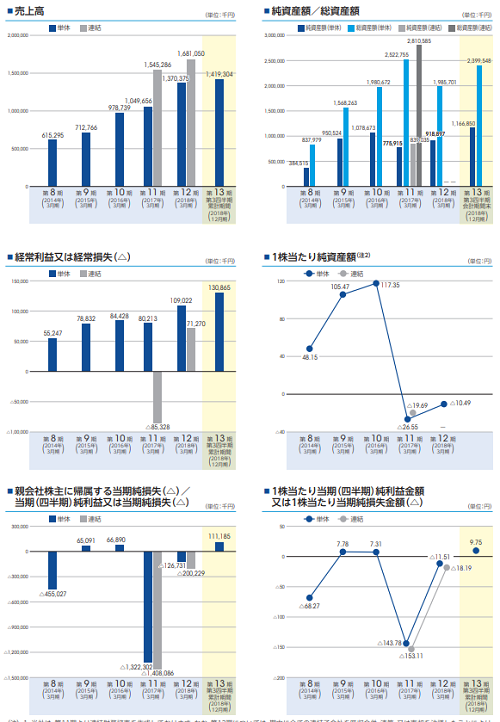

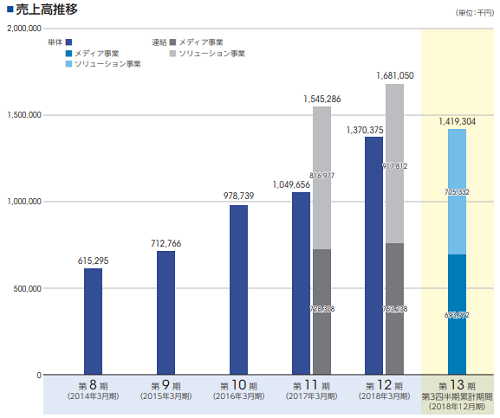

業績を確認すると売上は勢いある伸び率となっています。第11期の14億円以上の赤字は気になるものの今期は単体発表で黒字化する予想が出ています。上場に合わせて今期黒字化すると言うことで業績不安は一旦解消でしょう。油断はできませんが、市場を作り上げたため今後は黒字化でしょう。

2006年の創業初期より情報の「網羅性」「速報性」「正確性」を追求したテクノロジーの開発を推進している企業です。AI(人工知能)を活用したコンテンツ自動生成技術とネットユーザーの投稿や閲覧といったクラウドインプットを活用したコンセンサス情報の生成技術は同社のコア・テクノロジーです。

同社はこのコア・テクノロジーを金融・経済をテーマとした分野に利用しており、個人向け(B2BC)にはメディアサービス(メディア事業)を通じて、法人向け(B2CB、B2B2C)にはソリューションサービス(ソリューション事業)を通じて質の高い情報を生成し、配信しています。

メディア事業ではみんなの株式、株探等ソーシャルメディアを活用したユーザー参加型やAIを活用した自動生成型の株式情報サイト等をはじめ、外国為替や投資信託、暗号資産等、多くの金融商品を対象としたインターネットメディアを運営する事業を展開しています。

ソリューション事業では、メディア事業で提供・収集される市場データやクラウドインプットをプロダクト化した各種エンジンをASPとして証券会社等に提供しており、ソリューションプロダクトは証券会社等の金融機関を通じて人々のリテラシーを高め資産形成活動を促すとともに、それらのフィードバックはメディア事業に還元され新たな需要と情報価値を創出するサイクルを生成しています。

収益面において同社のコア・テクノロジーは、汎用的な拡張性を有しており、金融・経済をテーマとした情報生成に続き、今後はスポーツの分野でも同社のテクノロジーを利用したメディア・ソリューションサービスの展開を進めていくことで、更なる収益の拡大を計画しているそうです。

メディア事業の収益は大きく広告収入と課金収入に区分され、広告収入は純広告及びアドネットワーク広告における期間やクリック数、表示回数等の保証型広告収入及び口座開設等に係る成果報酬型広告収入を対象としています。

ソリューション事業では、主にメディア事業向けに開発した情報コンテンツやアプリケーションをB2B及びB2B2Cース用にソリューション化して展開しており、メディア事業におけるユニークなアセット構成(AI及びクラウドインプット、ビッグデータ)を活用して付加価値を高めることで他社との差別化を実現し、取引先は金融機関を中心に100社を超えています。

特にAIによる記事自動生成技術では、全上場銘柄を対象とした網羅性と、会社発表から瞬時に配信する速報性、更に過去データを用いて銘柄ごとの特徴を捉えた分析記事の自動生成を実現しており、金融情報記事としての品質の高さは、他社との大きな差別化要因になっていると考えているようです。

ソリューション事業の収益は、主にクラウド型のASP提供及びその保守・運営業務によるストック型収益です。その他、コンテンツの販売又は配信やソフトウエア等開発受託によるスポット収入を計上しています。

ミンカブ・ジ・インフォノイド(4436)IPO仮条件から公開価格の日程

| 想定価格 | 960円 |

| 仮条件 | 950円~1,050円 |

| 公開価格 | 3月08日 |

想定価格から試算される市場からの吸収金額は約26.3億円です。オーバーアロットメントを含めると約30.3億円になります。マザーズとしては吸収金額が大きいサイズになりますが知名度が先行し買われるのではないかと考えています。

AI(人工知能)やクラウド関係でもあるため基本的に人気だと考えています。また業績も2019年3月四半期で黒字転換する見込みとなっています。数値的には1.4億円の黒字化となるようです。上場タイミングとしては面白そうです。

ミンカブ・ジ・インフォノイド(4436)IPOの幹事団詳細と会社データ

| 公募株数 | 1,000,000株 |

| 売出株数 | 1,740,200株 |

| 公開株式数 | 2,740,200株 |

| OA売出 | 411,000株 |

| 引受幹事 | SBI証券(主幹事) SMBC日興証券 みずほ証券 三菱UFJモルガン・スタンレー証券 au カブコム証券 岩井コスモ証券 東海東京証券 松井証券 マネックス証券 楽天証券 岡三証券 岡三オンライン 藍澤證券 エイチ・エス証券 エース証券 極東証券 東洋証券 水戸証券 むさし証券 内藤証券 |

株数が多いため当選は容易だと思います。単価が低いため個人投資家を中心とした売買が行われそうですが、ベンチャーキャピタル保有株が大ためロックアップ解除には気を付けたいところです。

当選を狙うならSBI証券からの申し込みは必ず行っておきましょう。予想数値は2,329,200株となりこの70%が抽選に回るため、1,630,440株もあります。複数株の抽選を申し込んでおけば当選確率はかなり高そうです。

キャンセルも視野にいれ全力申し込みもありでしょう。あまりお勧めできませんが、地合いの影響を受けそうなので購入期限のギリギリまで待つときは戦略とし考えておいて悪くありません。購入申し込み忘れには気を付けてください。

マネックス証券引受けも27,400株あり全て抽選に回るため期待できそうです。レオス・キャピタル上場で超絶穴場だった楽天証券も27,400株引受け予定となっています。いい感じですね!

前受け金不要でIPO抽選に参加できる企業で一番期待できそうなのは松井証券でしょう。この他は岡三証券からの委託販売になる岡三オンラインです。後期型抽選も行われるため今回は申し込んでおいて、購入申し込みをギリギリまで判断しても面白そうです。

後期型抽選だと27,400株を引き受けている岩井コスモ証券が狙い目かもしれません。投資家なら知っている企業なので頑張ってほしい銘柄です。

会社設立は2006年7月07日、本社住所は東京都千代田区神田神保町三丁目29番1号、社長は瓜生憲氏(44歳)です。従業員数83人、平均年齢42.6歳、平均勤続年数3.5年、平均年間給与約545万円です。同社媒体で雇用者募集の記事を見たこともありますが、ここ1年間で10人従業員が増えているそうです。

ミンカブ・ジ・インフォノイド(4436)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 瓜生 憲 | 1,348,800株 | 10.59% |

| FinTechビジネスイノベーション投資事業有限責任組合 | 1,020,000株 | 8.01% |

| ソニーネットワークコミュニケーションズ株式会社 | 980,300株 | 7.69% |

| 株式会社朝日新聞社 | 850,000株 | 6.67% |

| 起業投資事業有限責任組合2号 | 825,800株 | 6.48% |

| 起業投資事業有限責任組合1号 | 720,000株 | 5.65% |

| MICイノベーション3号投資事業有限責任組合 | 501,900株 | 3.94% |

| MSIVC2008V投資事業有限責任組合 | 500,000株 | 3.92% |

| あすかDBJ投資事業有限責任組合 | 384,300株 | 3.02% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である瓜生憲、売出人である髙田隆太郎及び瓜生佳枝、並びに当社株主である瓜生理科子及び石橋省三は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年6月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

また、売出人である起業投資事業有限責任組合2号、起業投資事業有限責任組合1号及びNicolas Ploegert、並びに当社株主であるFinTechビジネスイノベーション投資事業有限責任組合、ソニーネットワークコミュニケーションズ株式会社、MICイノベーション3号投資事業有限責任組合、MSIVC2008V投資事業有限責任組合、株式会社朝日新聞社、BRAVE GO LIMITED、UNICORNファンド投資事業有限責任組合、谷家衛、大塚至髙、起業投資株式会社、 ~省略~ ディーアイティー・パートナーズ株式会社及びALPINE CAPITAL III LLCは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年6月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

ミンカブ・ジ・インフォノイドIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SBI証券(主幹事) | 2,329,200株 |

| SMBC日興証券 | 82,300株 |

| みずほ証券 | 82,300株 |

| 三菱UFJモルガン・スタンレー証券 | 32,900株 |

| 岩井コスモ証券 | 27,400株 |

| 東海東京証券 | 27,400株 |

| 松井証券 | 27,400株 |

| マネックス証券 | 27,400株 |

| 楽天証券 | 27,400株 |

| 岡三証券 | 16,400株 |

| 藍澤證券 | 8,200株 |

| エイチ・エス証券 | 8,200株 |

| 極東証券 | 8,200株 |

| 東洋証券 | 8,200株 |

| 水戸証券 | 8,200株 |

| むさし証券 | 8,200株 |

| 内藤証券 | 2,700株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ミンカブ・ジ・インフォノイドIPOの直感的初値予想

第一弾⇒ 1,100円

※ファーストインプレッション

第二段⇒ 1,300円

※仮条件発表後

ミンカブ・ジ・インフォノイドIPOの初値予想

1,000円~1,500円

その後、1,200円~1,400円

業績よりも話題性で初値が形成されるパターンのIPOだと思います。業績は織り込み済みだと思われ既にPERが86倍にもなります。PBRも6.36倍と言うことから指標はあてにならないでしょう。VCの換金売りのためにムリクリ公開価格1.5倍の1,575円を狙いにくれば公募取得者はラッキーだと考えておけばよいでしょう。それも厳しいか?

ミンカブ・ジ・インフォノイド(4436)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2015年6月25日割当日から無期限 | 805,000株 発行価格500円 |

| 2017年6月26日~2025年6月24日 | 67,900株 発行価格500円 |

| 2017年6月27日~2025年6月25日 | 10,000株 発行価格500円 |

| 2016年5月01日割当日から無期限 | 5,000株 発行価格500円 |

| 2017年10月30日割当日から無期限 | 30,000株 発行価格600円 |

| 2018年7月20日割当日から無期限 | 182,500株 発行価格600円 |

| 2020年7月18日~2028年7月17日 | 16,300株 発行価格600円 |

| 2013年3月25日~2020年3月31日 | 100,000株 発行価格300円 |

ロックアップは90日間(2019年6月16日)、ロックアップ解除倍率は1.5倍で売出人に設定されています。ベンチャーキャピタル出資が多く懸念材料はありますが、発行価格の1.5倍までは初値余地があるのかもしれません。そこまでの元気はないと思いますが話題性はあります。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の12,536,900株から算出すると想定価格ベースで約120.35億円になります。

上場日の3月19日は3銘柄が上場することになっているため資金分散が起きてしまいますが、同社への注目が一番高いでしょう。主幹事からも個人投資家への配分割合が高いと考えられます。その分売圧力に変わることも気を付けておきましょう。

来期業績予想が大きく黒字化していれば買われるのではないか?と考えています。現在のPERは想定発行価格の960円算出でPER78.69倍になります。指標だけ見ると微妙ですけどね。

ミンカブ・ジ・インフォノイド幹事入りで当選期待あり⇒ 楽天証券

タグ:IPO初値予想