ランサーズ(Lancers)上場とIPO初値予想【幹事配分や独自評価あり】

ランサーズ(Lancers)IPOが新規上場承認されました。市場はマザーズで主幹事は大和証券が単独で引受け海外販売も予定されています。

クラウドソーシングを行っている企業になり注目度は高いと思います。しかし上場内容が良いとは言えないようです。公開株数7,337,400株、オーバーアロットメント1,100,600株と株数が多すぎです。

さらにファンド売出し色が強く売出株が5,067,400株もあります。KDDIやコロプラ、オプトホールディングと言った上場企業の株主名もあります。投資した資金を回収する感じですかね。

上場規模も約75.9億円と大きめのサイズです!

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 12月16日 |

| BB期間 | 11月29日~12月05日 |

| 企業ホームページ | https://www.lancers.co.jp/ |

| 事業の内容 | フリーランスと企業を仕事領域でマッチングさせるプラットフォーム事業の運営 |

【手取金の使途】

手取概算額2,010百万円及び「1 新規発行株式」の(注)3に記載の第三者割当増資の手取概算額上限495百万円については、①広告宣伝費、②人件費及び外注費、③オフィス移転費用、④借入金の返済に充当する予定であります。具体的には以下を予定しております。

①当社グループのサービスの認知度向上及び顧客基盤の拡大のための広告宣伝費の一部として704百万円を充当する予定

②人材基盤を拡張するための人件費の一部として396百万円、システムの性能を高めサービスを拡充するためのエンジニアに係る外注費の一部として17百万円を充当する予定

③事業及び人員数の拡大に伴い、グループ企業のオフィスを1か所に集約するための移転費用として320百万円を充当する予定

④金融機関に対する借入金の返済資金として1,060百万円を充当する予定

なお上記使途以外の残額は、主にLancers Agent、Lancers Outsourcing、及びプラットフォームである「Lancers」の事業規模の拡大に伴う運転資金の一部として2022年3月期までに充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ランサーズ(4484)IPOの業績と事業内容

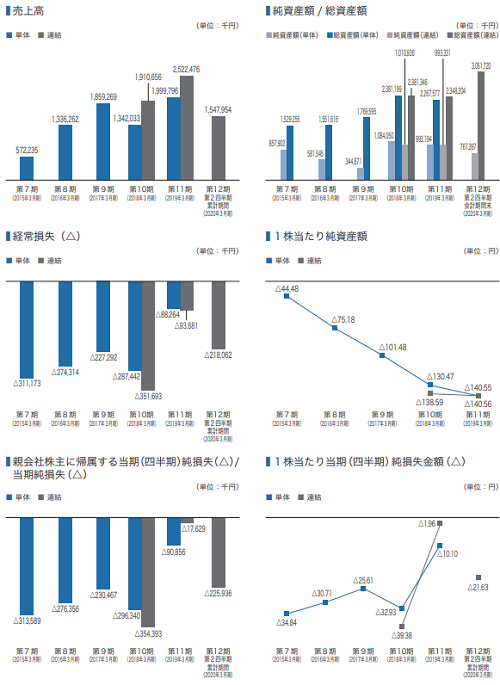

売上は拡大傾向にあるようですが利益が出ていません。今期も5.7億円くらいの赤字になるそうです。結構絶望的な数値だと思います。ファンド保有分を市場の誰が買うの?海外勢が将来を見越してかうのかもしれません。

グループのプラットフォームで「クライアントが依頼」しランサーが受注できる仕事は270種類以上あるそうです。その主要な仕事内容としてシステム開発や運用、デザイン・クリエイティブ制作及び記事作成等が挙げられます。

クライアントに対してはオンライン上で必要な時に必要な分だけ、他の手法と比較して短期間で、様々な業務の依頼ができるという価値を提供しています。

一方でランサーに対してはオンライン上で働けることから、自分の能力を活かした仕事が選べる、好きな時間・場所で働けるという価値を提供しています。

ランサーとはクライアント企業の依頼に対し仕事を行うフリーランスのことです。フリーランスとは個人事業主や個人企業法人で組織に専従していない人を指します。

同社グループのクライアントは大企業からベンチャー企業まで幅広く、累計登録クライアント社数は2019年10月時点では35万社を超えているそうです。累計登録ランサー数は2019年10月時点では100万人を上回り、その内2019年3月期に報酬を得たランサー数は約8万人です。

働き方改革などでフリーランスは増えています。それにより収益格差も出てきてると思われ、日本の労働人口減少や労働生産性の停滞とも関係があります。

働き方改革も時間が経過しないとわかりませんけれど色々と不安なことは多いです。政府により兼業・副業の拡大が認められ企業でも全社的な在宅勤務や副業支援の制度を積極的に導入・推進する企業が増えています。

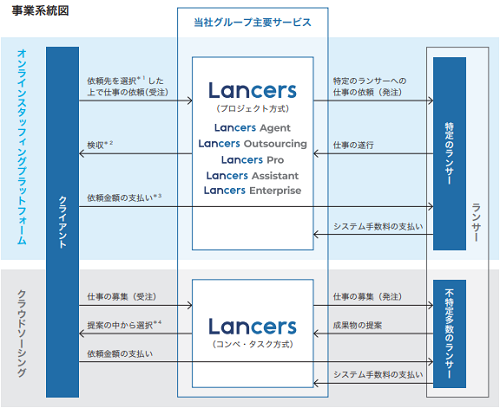

同社グループはクライアントによる仕事の依頼(発注)フローの違いに基づき、オンラインスタッフィングプラットフォーム領域とクラウドソーシング領域の2つの領域においてサービスを提供しています。

オンラインスタッフィングプラットフォーム領域では、クライアントがフリーランスの持つスキルや実績、評価等を基に特定のフリーランスを選択して依頼を行うことでマッチングが成立します。

クラウドソーシング領域においては、クライアントが不特定多数のフリーランスに対して仕事の募集を行います。その募集に対してフリーランスが提案を行い、クライアントは提案の中から成果物を採用することでマッチングが成立します。

このように同じプラットフォーム事業においても特定のフリーランスに依頼するのか、不特定のフリーランスに依頼するのかで仕事の依頼フローが異なります。

ランサーズ(4484)IPO仮条件と公開価格の日程

| 想定価格 | 900円 |

| 仮条件 | 660円~730円 |

| 公開価格 | 12月06日 |

想定価格から試算される市場からの吸収金額は約66億円です。オーバーアロットメントを含めると約75.9億円になります。上場規模よりも公開株数の多さと業績が悪いことが凄く気になります。

大手予想の評価も厳しめのようです。既に上場しているクラウドワークス(3900)も2019年の安値を更新し今期が赤字になると発表され、同じ業種であるだけに不安感が半端ありません。しかもクラウドワークスの主幹事が大和証券だったみたいですね。

嫌いな業種ではありませんけれど業績が悪すぎてベンチャーキャピタルのイグジット感が強いIPOになっているようです。

ランサーズ(4484)IPOの幹事団詳細と会社データ

| 公募株数 | 2,270,000株 |

| 売出株数 | 5,067,400株 |

| 公開株式数 | 7,337,400株 |

| OA売出 | 1,100,600株 |

| 引受幹事 | 大和証券(主幹事) 三菱UFJモルガン・スタンレー証券 楽天証券 SMBC日興証券 SBI証券 マネックス証券 松井証券 岩井コスモ証券 |

| 委託見込 | au カブコム証券 DMM.com証券(PR) SBIネオトレード証券 |

難しいIPOなので投資初心者にはお勧めできないIPOです。長期的に保有すれば上昇するタイミングはあると思います。保有している株のIRなどをしっかチェックできる投資家は参戦してもよいでしょう。適時開示とかも確認できるレベルの方は売でも買いでも参戦できますよね。

面倒だと思う方は不参加でよさそうです。IPO当選後にキャンセルができるマネックス証券からの申込や松井証券からの申込みがよさそうです。主幹事以外での当選も多いと思います。

三菱UFJモルガン・スタンレー証券から既に勧誘の電話が来ているので少し警戒しているかもしれません。

わざわざ資金を用意して申し込む銘柄でもないと思います。前受け金不要の証券会社を利用して抽選に申し込むのもありだと思います。

ランサーズの会社設立は2008年4月01日、本社住所は東京都渋谷区渋谷三丁目10番13号、社長は秋好陽介氏(38歳)です。

従業員は106人(臨時雇用者16人)、平均年齢31歳、平均勤続年数2年、平均年間給与約501万円です。連結従業員数は144人(臨時雇用者49人)となっています。

ランサーズ(4484)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 秋好 陽介 | 8,686,900株 | 56.79% |

| グロービス4号ファンド投資事業有限責任組合 | 1,371,300株 | 8.97% |

| KDDI株式会社 | 827,500株 | 5.41% |

| Globis Fund Ⅳ, L.P. | 801,400株 | 5.24% |

| パーソルホールディングス株式会社 | 748,800株 | 4.90% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ当社株主の秋好陽介、並びに当社の株主であるパーソルホールディングス株式会社、株式会社新生銀行、ランサーズ従業員持株会、村田恭介、後藤信彦、石山正之、小沼志緒、小谷克秀、平井聡、曽根秀晶、根岸泰之、倉林昭和及び宮沢美絵は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(2020年6月12日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)を行わない旨を合意しております。

さらに、当社の新株予約権を保有する後藤信彦、根岸泰之、曽根秀晶、石山正之、秋好聡、小沼志緒、平井聡、宮沢美絵、横井聡、山田勝及びその他40名は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(2020年6月12日)までの期間、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した株式の売却等を行わない旨を合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 2,191,300株 | 84.00% |

| 三菱UFJ・モルガンスタンレー証券 | 91,300株 | 3.50% |

| 楽天証券 | 91,300株 | 3.50% |

| SMBC日興証券 | 52,200株 | 2.00% |

| SBI証券 | 52,200株 | 2.00% |

| マネックス証券 | 52,200株 | 2.00% |

| 松井証券 | 39,100株 | 1.50% |

| 岩井コスモ証券 | 39,100株 | 1.50% |

| au カブコム証券 | 取扱い決定 | -% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 800円~950円

※ファーストインプレッション

第二段⇒ 600円~770円

※仮条件発表後

ランサーズ初値予想と市場コンセサンス

850円~1,000円(承認時予想)

671円~730円(再修正値)

クラウドソーシングはあまり利益にならないようですね。類似企業のクラウドワークス(3900)も赤字が先行しているようです。リアルワールド(3691)も赤字なので同業種は基本的に赤字体質なのかもしれません。

また問題点も指摘されているため事業としての確立と規模のバランスが取れていないのかもしれません。海外販売も行われるようですが厳しい印象です。登録ランサー数は100万人を超えていますが報酬は8万人らしいです。内容に少し幻滅してしまいますね。

2020年3月期の連結業績予想は売上34.4億円で前期の25.2億円から36.4%も伸びています。しかし経常利益は5.5億円のマイナスとなり投資家の評価は軒並み下がっている状況です。ちなみに前期が0.9億円のマイナスなのでとてつもない赤字額です。

ベンチャーキャピタル保有株は売出しですべて売却されるイグジット案件となっています。正直なところ多少割安になっても買う気がしません。想定発行価格900円に対して仮条件が660円~730円に決定しました。730円に決定しても割安とは言えない気がします。

IPOには参加しない方向で考えています。多くの方がスルーするでしょうね。上場規模は730円算出で約61.6億円まで縮小しています。

※2019年11月30日の追記情報になります

公募株数が1,600,000株に変更され売出株が1,008,700株、OAが391,300株に変更され吸収額が22億円に減少となりました。そして強制上場となるようです!投資をする際にはお気を付けください

ランサーズ(4484)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2015年6月28日~2023年6月27日 | 109,000株 発行価格134円 |

| 2016年5月30日~2023年6月27日 | 86,000株 発行価格134円 |

| 2017年5月15日~2025年5月14日 | 115,000株 発行価格605円 |

| 2018年6月29日~2026年6月28日 | 201,500株 発行価格605円 |

| 2019年6月30日~2027年6月28日 | 123,000株 発行価格605円 |

| 2020年4月14日~2028年4月13日 | 361,500株 発行価格605円 |

| 2020年6月26日~2028年6月25日 | 131,000株 発行価格605円 |

| 2021年2月15日~2029年2月13日 | 104,000株 発行価格605円 |

| 2021年6月28日~2029年6月27日 | 160,000株 発行価格605円 |

ロックアップは180日間(2020年6月12日)、ロックアップ解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。634,500株が対象になりますが新株予約権にはロックアップが付与されています。

時価総額は東証データの上場時発行済み株式数の16,175,100株から算出すると想定価格ベースで約145.6億円になります。

ランサーズが上場する12月16日は3社同時上場になっていることから公開価格を超えて初値が付けばよいと思います。上昇しても数パーセントだと思われ初値利益を狙った売買は難しいと思います。

リスク承知で数千株を店頭から手に入れ利益を狙う方法もダメではないと思いますけれど、それだったら公募増資(PO)などで稼いだほうが賢いと思います。ランサーズIPOよりも日々行われている立会外分売の方が稼げるかも?

IPO幹事や委託幹事を意外に引受ける前受け金不要証券⇒ むさし証券

タグ:IPO初値予想