紀文食品(2933)上場とIPO初値予想【幹事配分や独自評価あり】

紀文食品(2933)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場は東証1部で主幹事はみずほ証券が引受けます。

上場規模は約62.4億円で公開株数4,144,000株、オーバーアロットメント621,600株です。想定発行価格は1,310円になっています。

大手初値予想では利益が出る見込みが強いようです。信じて獲得を目指したいと思います。

| 業 種 | 食料品 |

| 上場市場 | 東証1部 |

| 上場予定 | 4月13日 |

| BB期間 | 3月24日~3月30日 |

| 企業ホームページ | https://www.kibun.co.jp/ |

| 事業の内容 | 水産練り製品類、惣菜類、水産珍味類等の食品製造販売及び仕入販売 |

【手取金の使途】

手取概算額3,609百万円、及び「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限753百万円と合わせた手取概算額合計上限4,362百万円について、①既存商品生産設備の更新及び新規商品生産設備の新設費用、②当社連結子会社への投融資に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

紀文食品(2933)IPOの業績と事業内容

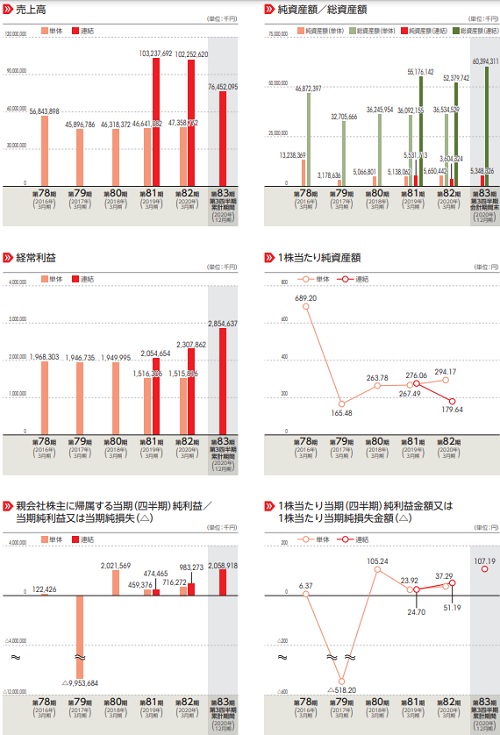

業績は基本的に横ばい傾向にあります。しかし今期は大幅に営業利益が伸びているため本業が上手くいっていると考えられます。

食品業界はコロナの追風が吹いているため今期業績が好調であれば初値に貢献してくれるはずです。来期は少し業績が落ち込む可能性があるかもしれません。来期予想は上場時に発表されていません。

同社の前身は1938年6月に東京の八丁堀に「山形屋米店」を個人創業にて開店したことに始まります。その後築地場外に「紀伊国屋果物店」を開店、後に店名を「紀文」と改名、1941年には築地場外にて海産物卸売業に進出しています。

戦争中の休業をはさんで、1945年11月に築地場外にて「紀文商店」として海産物卸売業を再開しています。水産練り製品の製造は、1947年に戦後の再建支援を目的として、山久蒲鉾(後に釜文蒲鉾へ商号変更)へ出資したことに始まります。

1957年11月には、製販一体での事業展開を目的として、海産物の卸売を営む紀文商店と、水産練り製品の製造を営む釜文蒲鉾の両社の新設合併により、紀文を設立しています。

その後、株式の額面変更を目的として、1976年9月に子会社の興業資源を紀文に商号変更し、紀文を存続会社として1977年9月に吸収合併しています。歴史ある企業は色々ありますね。

同社グループは、同社と連結子会社14社(国内7社、海外7社)、非連結子会社1社(国内1社)、持分法適用関連会社3社(国内1社、海外2社)で構成され、水産練り製品類、惣菜類、水産珍味類の食品製造販売と食品の仕入販売を主たる業務としています。

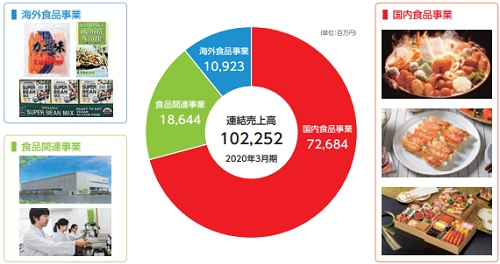

事業は国内食品事業、海外食品事業、食品関連事業の3つのセグメントがあります。

国内食品事業では、日本国内において水産練り製品、惣菜、水産珍味類等の食品の製造販売及び水産練り製品の原材料となるすり身及び水産練り製品等の水産品、農畜産品の輸出入と国内仕入販売を行っています。

食品の製造販売は水産練り製品、惣菜及び水産珍味類に分けらます。

水産練り製品の主な製品は蒲鉾、カニ風味かまぼこ、竹輪、はんぺん、伊達巻、さつま揚げ等であり、惣菜の主な製品は、中華惣菜、糖質0g麺、玉子加工惣菜等になります。

海外食品事業では、水産練り製品等の食品の製造販売及び水産練り製品やすり身等の農畜水産品の輸出入及び仕入販売を行っています。

食品関連事業では、紀文フレッシュシステムがロジスティクス事業を行います。

同社グループのチルド食品の国内物流を核に、荷主から物流を一貫して請け負う3PL(サードパーティ・ロジスティクス)ビジネス及び複数の顧客と同社が車両を共有して配送する共同配送事業等を行います。

紀文食品(2933)IPO仮条件と公開価格の日程

| 想定価格 | 1,310円 |

| 仮条件 | 1,060円~1,160円 |

| 公開価格 | 3月31日 |

想定発行価格から試算される市場からの吸収金額は約54.3億円です。オーバーアロットメントを含めると約62.4億円になります。東証1部への直接上場で考えると極小規模の上場になります。

今期業績は減収増益になるようですが、純利益が前期比で107.4%も増加するようです。食品株はそもそも人気がないためIPOではあまり人気がありません。

しかし現在の地合いであれば初値20%~30%程度は期待できそうです。

紀文食品(2933)IPOの幹事団詳細と会社データ

| 公募株数 | 3,000,000株 |

| 売出株数 | 1,144,000株 |

| 公開株式数 | 4,144,000株 |

| OA売出 | 621,600株 |

| 引受幹事 | みずほ証券(主幹事) 野村證券 大和証券 SMBC日興証券 SBI証券 極東証券 エース証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

みずほ証券案件は、たまにこのような銘柄が出てきますよね。しかも結構な確立で利益が見込める気がします。ただ今回は業種が食料品なのでパフォーマンスが良いのかはわかりません。

2020年上場のSTIフードホールディングス(2932)でさえ買われているため指標が低ければ買われるかもしれません。という期待で参加します!

そろそろPayPay証券で取扱いがあっても良いと思います。新年度上場から始まるのかもしれません。みずほ証券主幹事の時にIPO取扱いがあるされていますからね。今話題の証券会社です。

米国株式を試しに購入してみましたがすぐ約定するから使い方によっては利益見込みがありそうです。頻繁に取引すれば面白そうです。

また、PayPay証券と同じで単元未満株のIPOを取扱っているSBIネオモバイル証券も面白いです。Tポイントを利用して株式売買ができるため毎月取引しています。

私はTポイントが毎月数千円貯まって行くためかなり利用しています!IPOルールは下記記事でご紹介しています。普通に使える証券会社だと思います。

紀文食品の会社設立は1947年9月26日、本社住所は東京都中央区銀座五丁目15番1号、社長は堤裕氏(64歳)です。※2021年3月20日時点

従業員数は1,063人(臨時雇用者493人)、平均年齢40.6歳、平均勤続年数17.3年、平均年間給与約490万円です。連結従業員数は2,695人で臨時雇用者1,381人となっています。

紀文食品(2933)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 保芦 將人 | 4,954,450株 | 25.79% |

| 紀鳳産業 | 1,872,181株 | 9.75% |

| みずほ銀行 | 910,000株 | 4.74% |

| 匠屋松兵衛 | 790,000株 | 4.11% |

| 紀文グループ社員持株会 | 736,819株 | 3.84% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である株式会社紀鳳産業及び渡部 靖男、貸株人である保芦 將人並びに当社株主である株式会社みずほ銀行、キッコーマン株式会社、野村ホールディングス株式会社、~中略~ は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年10月09日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

当社株主であるみずほキャピタル株式会社は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年7月11日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価額が「第1募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通じて行う東京証券取引所での売却等を除く)等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 3,481,200株 | 84.01% |

| 野村證券 | 248,600株 | 6.00% |

| 大和証券 | 248,600株 | 6.00% |

| SMBC日興証券 | 41,400株 | 1.00% |

| SBI証券 | 41,400株 | 1.00% |

| 極東証券 | 41,400株 | 1.00% |

| エース証券 | 41,400株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,400円~1,800円

※ファーストインプレッション

第二段⇒ 1,200円~1,400円

※仮条件発表後

初値予想と市場コンセサンス

紀文食品の初値予想をリサーチして記載します。

初値予想1,500円~2,000円

修正値1,300円~1,500円

難しいIPOになりそうですね。仮条件が1,060円~1,160円に引き下げられていることで機関投資家の評価が低くなったと考えています。東証1部に直接上場するIPOとしては異例でしょう。

吸収額は43.9億円~55.3億円のレンジになり、時価総額レンジは235.4億円~257.6億円になります。この規模でも東証1部になるんですね。そう考えると上場後に上値があるのかもしれません。

マザーズから東証1部への上場でも50億円以下の企業がたくさんあるため現状では問題ないでしょう。新ルール適用になると厳しい企業が出てきそうです。

類似企業だとマルハニチロ(1333)や一正蒲(2904)などがあてはまりそうです。しばらく前に上場したSTIフードホールディングス(2932)も似てますよね。

業績予想は2021年3月期が連結で出ていました。売上1,005.87億円で経常利益29.59億円になります。前期比較だと売上1.6%減になり、経常利益28.26%増になります。減収増益になりコロナ禍により営業利益により押し上げられています。

四半期利益は20.39億円で前期比107.43倍%増にもなります。ただ来期がどうなるのか反動で心配です。

配当は12円出ますけど3月決算なので関係があまりありません。配当利回りも1.03%と低いですからね。PERは10.92倍でPBR4.33倍になります。割安となので初値利益は見込めると思いすが仮条件引下げのため勢いはないでしょう。

紀文食品(2933)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 新株予約権なし | -株 発行価格-円 |

ロックアップは180日間(2021年10月09日)でロックアップ解除はありません。

みずほキャピタルだけ90日間(2021年7月11日)で発行価格1.5倍のロックアップ解除となっています。株数は370,000株あります。

ストックオプションの設定はありません。

時価総額は東証データの上場時発行済み株式数の22,208,181株から算出すると想定価格ベースで約290.9億円になります。

少しリスクがありそうな銘柄のようですが取りに行ってみたいと思います。店頭だと500株や1,000株単位で貰えるでしょう。

IPO幹事や委託幹事を意外に引受ける前受け金不要証券⇒ むさし証券

タグ:IPO初値予想