フレアス上場とIPO初値予想【幹事配分や独自評価あり】

マザーズ市場にフレアス(7062)IPOが新規上場承認されました。主幹事はSMBC日興証券となり連続して主幹事を獲得しています。公開株数は524,000株、オーバーアロットメントは78,600株なので株数は若干多めです。想定発行価格1,550円による吸収額は約9.3億円と規模は小さいようです。

医療保険制度の適用対象となる保険適用マッサージサービスを提供している企業です。アトラ(6029)のような感じ?と思いましたが厚生労働大臣の行う「あん摩マッサージ指圧師国家試験」に合格しなければならないため、通常のリラクゼーション目的ではありませんでした。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月28日 |

| BB期間 | 3月11日~3月15日 |

| 企業ホームページ | https://fureasu.jp/ |

| 事業の内容 | あん摩マッサージ指圧師によるマッサージサービスの提供及び訪問介護サービスの提供 |

【手取金の使途】

差引手取概算額349,500千円に本第三者割当増資の手取概算額上限111,691千円を合わせた手取概算額合計上限461,191千円については、以下の使途に充当する予定であります。

①事業規模の拡大に向けた新規出店関連資金として25,000千円(平成32年3月期:11,700千円、平成33年3月期:13,300千円)

②事業規模拡大のための新規採用関連人件費として417,000千円(平成32年3月期:267,000千円、平成33年3月期:150,000千円)

なお、残額については平成33年3月期までの借入金の返済資金の一部に充当する予定であります。また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

フレアス(7062)IPOの業績と事業内容

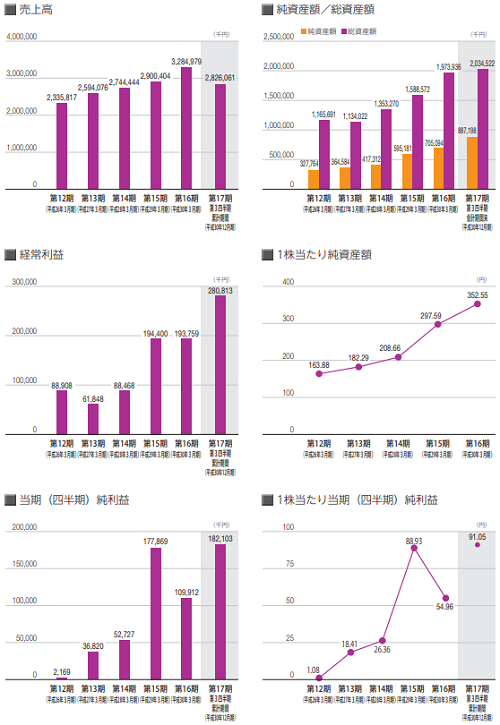

業績は売上拡大中となり利益もしっかり増えているようです。また今期の利益は過去最高益となりそうです。直営店やフランチャイズ店の増加による収益増加もあるようです。

マッサージ事業では主に医療保険制度の適用対象となる保険適用マッサージサービスの提供を行っています。保険適用マッサージサービスは、あん摩マツサージ指圧師、はり師、きゆう師等に関する法律の定めに基づき、厚生労働大臣により免許を与えられたあん摩マッサージ指圧師により提供される「あん摩」「マッサージ」「指圧」をいい、医療行為とは異なる医業類似行為に該当するものです。

同社の保険適用マッサージサービスは、いわゆるリラクゼーションを目的としたマッサージサービスとは異なり、寝たきり等の理由により歩行困難なため、通院ができず自宅や介護施設において療養生活を余儀なくされている高齢者等の利用者に対して、事業所より利用者の自宅等を訪問してマッサージサービスを提供しています。

この他、疼痛(とうつう)、緩和、麻痺した筋肉の改善、リンパ等の浮腫みの改善、関節拘縮の改善及び関節可動域の拡大等の利用者ニーズを踏まえ、利用者の主治医の同意に基づきマッサージサービスを提供しています。

同社のマッサージ事業における保険適用マッサージサービスは、国民健康保険法及び健康保険法その他の関連法令に定められた医療保険制度を利用したマッサージサービスであるため、マッサージサービスの対価については、健康保険組合等の保険者及び被保険者である利用者から、厚生労働省保険局長により定められた施術料及び往療料等の報酬額を受け取っております。

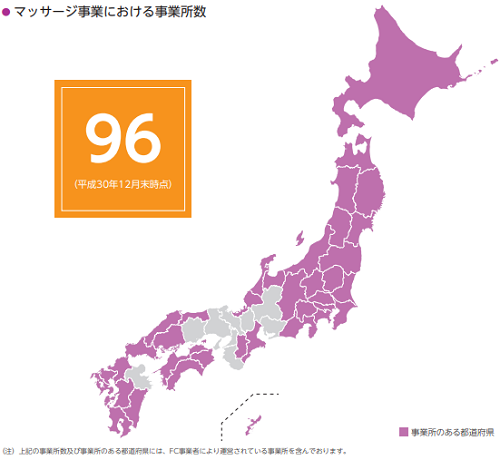

また、あん摩マッサージ指圧師が事業所から利用者の自宅等を訪問し、施術料及び往療料の支給を受けることのできる距離については、厚生労働省保険局医療課長、厚生労働省保険局医療課による制約があるため、全国的に事業所を展開することで、より広範囲の地域における利用者に対してマッサージサービスを提供しています。

この他にも、法人顧客との業務提携契約または業務委託契約に基づき、あん摩マッサージ指圧師による医師の同意を要しない保険適用外マッサージサービスも提供しています。対象会社は、星野リゾート等において、リラクゼーションを目的とした保険適用外マッサージサービスを提供しています。

その他の事業として訪問看護事業を行っており、訪問看護事業における訪問看護サービスは、自宅等で継続的に療養を要する高齢者等の利用者に対して、その主治医の指示に基づいて、看護師等が同社の訪問看護ステーションより利用者の自宅等を訪問して、療養上の世話や診療の補助等のサービスを提供しています。

フレアス(7062)IPO仮条件から公開価格の日程

| 想定価格 | 1,550円 |

| 仮条件 | 1,650円~1,850円 |

| 公開価格 | 3月18日 |

想定価格から試算される市場からの吸収金額は約8.1億円です。オーバーアロットメントを含めると約9.3億円になります。上場規模が軽いため利益を狙えそうです。

保険適用マッサージを主に行っているため売上が一定数値以上がれば利益が出ると考えられます。この他、星野リゾートとの業務受委託契約は材料的にプラスでしょう。

フレアス(7062)IPOの幹事団詳細と会社データ

| 公募株数 | 250,000株 |

| 売出株数 | 274,000株 |

| 公開株式数 | 524,000株 |

| OA売出 | 78,600株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 岩井コスモ証券 岡三証券 岡三オンライン いちよし証券 エース証券 水戸証券 極東証券 |

SMBC日興証券からの当選期待になりますが、完全前受け金の抽選になるため資金がないと参加できません。他のブックビルビルディングと重なっている時は投資家の資金も分散するため狙い目です。

この他には岩井コスモ証券が幹事上位に食い込んでいるため狙えるかもしれません。SBI証券はポイント狙いになります。ネット取扱いがない証券会社も今回は多いようです。

会社設立は2002年4月01日、本社住所は山梨県中巨摩郡昭和町西条1514番地、社長は澤登拓氏(50歳)です。従業員数631人(臨時雇用者177人)、平均年齢41.0歳、平均勤続年数4.3年、平均年間給与354万円です。

フレアス(7062)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 澤登 拓 | 1,086,600株 | 50.97% |

| 株式会社優美 | 800,000株 | 37.52% |

| 中野 剛 | 60,000株 | 2.81% |

| 澤登 耕 | 30,000株 | 1.41% |

| 株式会社山梨中央銀行 | 20,000株 | 0.94% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である澤登拓、売出人である飯野由利及び澤登耕、当社役員かつ当社株主である中野剛、赤池雅司、日浦正貴及び関根竜哉、当社株主である株式会社優美、株式会社山梨中央銀行、石川武郎、林顕法、般若明弘、川口昌彦、相島英臣及び千葉真は、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の平成31年9月23日までの期間(以下「ロックアップ期間」という。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

また、当社は、主幹事会社に対し、ロックアップ期間中は、主幹事会社の事前の書面による承諾を受けることなく、当社普通株式及び当社普通株式を取得する権利あるいは義務を有する有価証券の発行又は売却(本第三者割当増資に係る新株式発行並びに株式分割による新株式発行等及びストック・オプションに係る新株予約権の発行を除く。)を行わないことに合意しております。

フレアスIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SMBC日興証券(主幹事) | 471,800株 |

| SBI証券 | 26,200株 |

| 岩井コスモ証券 | 7,800株 |

| 岡三証券 | 5,200株 |

| いちよし証券 | 5,200株 |

| エース証券 | 2,600株 |

| 水戸証券 | 2,600株 |

| 極東証券 | 2,600株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

フレアスIPOの直感的初値予想

第一弾⇒ 2,800円

※ファーストインプレッション

第二段⇒ 3,000円

※仮条件発表後

フレアスIPOの初値予想

2,000円~3,000円

どうやら同社は新奇性があり、在宅マッサージとしては初物になるようです。このため、市場が意識すれば大幅な初値上昇率となる可能性があるようです。成長性はあるようだが現在のところ売上が急激に増えるよな感じはありません。今期は大幅な増収増益を予想していますが、継続して維持できるのかは未定です。

フレアス(7062)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2020年4月01日~2027年12月31日 | 104,000株 発行価格378円 |

| 2020年8月01日~2027年12月31日 | 28,000株 発行価格765円 |

ロックアップは180日間(平成31年9月23日)、ロックアップ解除倍率は目論見に記載がありません。ストックオプションの株数残や発行価格は上記のようになります。また、ベンチャーキャピタル出資はありません。

時価総額は東証データの上場時発行済み株式数の2,250,000株から算出すると想定価格ベースで約34.9億円になります。

事業所は全国にまたがり96店あります。訪問看護事業もあり、医師の指示に同意基づき看護を提供しているそうです。高齢化社会がさらに進展することや医療機関の病床数の減少などが起きてくると予想されているだけに同社のサービスは一層求められそうです。

類似企業は増えてくると思われますが、上場という知名度があれば武器になりそうですね。

![]() フレアス(7062)IPO幹事決定しました!⇒ 岩井コスモ証券

フレアス(7062)IPO幹事決定しました!⇒ 岩井コスモ証券

タグ:IPO初値予想