フィードフォース上場とIPO初値予想、初値2.5倍以上のIPO?

フィードフォース(7068)IPOが新規上場承認されました。市場は東証マザーズで主幹事は大和証券です。公開株数は少し多めになり680,100株、オーバーアロットメントも多めで101,900株です。

売出し株は少ない設定になっていますが、全体的な株数は少し多めです。想定発行価格が1,030円になるため上場規模が約8.1億円になります。

IT系の企業になりIPOでは人気化しそうです。今年の大和証券主幹事は初値が飛んでセカンダリーも上昇しているので今回も期待ができそうです!本気で欲しい銘柄登場ですね。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 7月05日 |

| BB期間 | 6月20日~6月26日 |

| 企業ホームページ | https://www.feedforce.jp/ |

| 事業の内容 | データフィード事業、デジタル広告事業、ソーシャルメディアマーケティング関連事業 |

【手取金の使途】

手取概算額660,500千円については、①事業拡大に係る人件費及び人材採用費、②クラウド型ストレージ及びサーバ等の費用並びに情報機器関連購入費、③本社増床に係る設備資金及び賃料、並びに④借入金返済に充当する予定であります。具体的には以下を予定しております。

①新規サービスの開発を含む事業拡大に伴う人材確保に係る人件費として230,601千円、新規人材の採用費として33,000千円

②データ処理量拡大に伴うクラウド型ストレージ及びサーバ等の費用として20,642千円、PC等の情報機器関連購入費用として6,900千円

③事業拡大及び人員増加に伴う本社増床に係る敷金及び内装等の設備資金として110,000千円、当該増床に係る賃料等として36,000千円

④金融機関からの借入金の返済資金として109,492千円

なお、上記使途以外の残額については将来における当社の成長に資するための設備投資及び人件費の増加分等に充当する方針でありますが、当該内容等について具体的に決定している事項はなく、具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

フィードフォース(7068)IPOの業績と事業内容

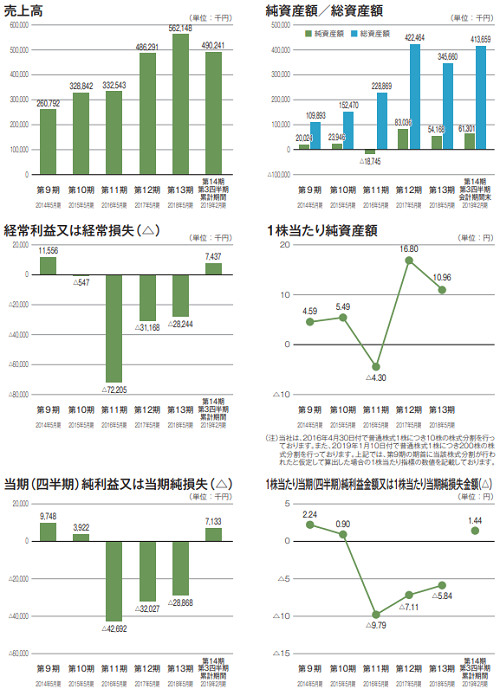

業績は売上が増加傾向にあり利益がいまいち出ていません。5.6億円の売上で四半期利益が-2,900万円となっています。今期は黒字化するタイミングでの上場となり、事業や規模的に心配することはないため公開価格割れなないでしょう。

事業はデジタルマーケティング領域でデータフィード、構造化データ、ID連携をはじめとしたテクノロジーを駆使し、企業の抱える課題の解決や生産性の向上を支援しています。事業は「プロフェッショナルサービス事業」と「SaaS事業」にわかれます。また、同社は、B2B領域でイノベーションを起こし続けるというミッションがあるそうです。

データフィードとは、インターネット上のデータを送受信する仕組みのことです。データの形式や通信方法を決めておくことでデータ間のやり取りをスムーズに行い、更新情報を素早く同期することができます。

データフィードを活用する最大のメリットは「簡単に様々な場所に散らばった情報を最新の情報に保てること」です。たとえば、EC事業者が、商品情報を最新のものにしたいと考えたとき、更新した商品のリストにあわせてECサイト、比較サイト、ショッピングモール、ソーシャルメディア、リスティング広告、ディスプレイ広告、アフィリエイトなど、様々な場所に散らばっている古い情報を新しい情報に書き換える必要があります。これをすばやく確実に行えるのがデータフィードです。

データフィードを活用した広告の代表例としては、Googleにて商品やこれに関連するワードを検索したユーザーに対して商品の画像や価格、ショップ名等を表示する「Google ショッピング広告」、FacebookやInstagram等のタイムラインに表示される「インフィード広告」、CriteoやGoogle等がサイト内の商品閲覧履歴などの行動データに基づき最適な広告を配信する「動的ターゲティング広告」が挙げられます。

同社のプロフェッショナルサービス事業は、エンタープライズを中心にデータフィードマーケティングの支援を行っており「DF PLUS」「Feedmatic」「Contents Feeder」の3つにわかれます。

DF PLUSは、データフィード管理のアウトソーシング・サービスです。Criteo、Google、Facebook、Instagram、Yahoo! JAPAN、Indeedなど多数の広告媒体をはじめ、DMP、価格比較サイト、Instagram ショッピング機能まで、50社以上のインターネット媒体に対応しています。大手広告代理店でも多数採用されているなど豊富な導入実績があり、出稿までに必要な準備作業をスムーズにサポートするそうです。

Feedmaticは、当社が各種アドテクノロジーサービスを開発してきた技術的な強みを活かし、機械学習による効果最大化を前提としたコンサルティング型広告運用サービスです。

Contents Feederは、ロングテールキーワードに適合したサテライトサイトを生成・自動運用するSEO支援サービスです。

同社のSaaS事業は、エンタープライズ企業からSMBまで幅広い企業に対し、セルフサービスで高度なマーケティングが実施できるシステムとして、データフィードマーケティングの管理システムやソーシャルログインシステム等をSaaSにより提供しています。また、「dfplus.io」「EC Booster」「ソーシャルPLUS」に細分化されています。

dfplus.ioは、データフィードの作成、管理、最適化を広告担当者自身で行うことができるデータフィード統合管理ツールです。ユーザービリティの高いUI/UXの実装により、広告担当者は、柔軟で強力なルール設定が可能となり、企業の保有する商材データをGoogle ショッピング広告やCriteo、Facebookなどのデータフィード広告を含む多様な媒体に最適化することができます。

EC Boosterは、事業者が運営するECサイトの商品情報を自動的に取得及び最適化し、検索結果として商品画像が表示されることが特徴である「Google ショッピング広告」に自動配信するサービスです。

ソーシャルPLUSは、Facebook、Google、LINE、Yahoo! JAPANなどのアカウント情報を活用し、自社サイトへの会員登録やログインの簡素化をAPIを経由して実現するサービスです。

フィードフォース(7068)IPO仮条件から公開価格の日程

| 想定価格 | 1,030円 |

| 仮条件 | 1,030円~1,150円 |

| 公開価格 | 6月27日 |

想定価格から試算される市場からの吸収金額は約7億円です。オーバーアロットメントを含めると約8.1億円になります。上場規模が比較的小さいため初値2倍~3倍は期待ができそうです。

IPO投資家に好まれそうな事業を行っていますし、目論見を読んだだけでは事業内容がつかみにくく思惑買いにつながりそうです。

同社のデータフィードを使うことで簡単に古い情報を「新しい情報」に変更できると言うことがポイントになりそうです。SNSなどのインフィード広告などにも対応しているのは凄いかもですね。

フィードフォース(7068)IPOの幹事団詳細と会社データ

| 公募株数 | 650,000株 |

| 売出株数 | 30,100株 |

| 公開株式数 | 680,100株 |

| OA売出 | 101,900株 |

| 引受幹事 | 大和証券(主幹事) SBI証券 野村證券 エース証券 丸三証券 マネックス証券 東海東京証券 エイチ・エス証券 みずほ証券 |

2019年の大和証券は初値が期待できそうなIPO主幹事が多い気がします。若干微妙だと思っても上場前後の地合いにも救われながらパフォーマンスが良いです。今回は株数が少し多いけど単価が低いため初値倍率は期待ができそうです!

大和証券の他にはマネックス証券からの申し込みが期待できそうです。SBI証券だとIPOチャレンジポイントを350Pくらい積めば当選できるかもしれません。利益が20万円見込めるならいいですがどうでしょうね。

東海東京証券が連続で幹事入りしているので入金している方は申し込みですね。野村證券やみずほ証券からの当選はかなり厳しそうです。エース証券店頭たど若干配分期待ができそうです。前受け金不要でIPOに参加できる企業も増えているのでやれることはやっておきたいと思います。

会社設立は2006年3月23日、本社住所は東京都文京区湯島三丁目19番11号、社長は塚田耕司氏(51歳)です。従業員は69人(臨時雇用者7人)、平均年齢31.4歳、平均勤続年数3.4年、平均年間給与約568万円です。

フィードフォース(7068)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 合同会社理力 | 2,000,000株 | 37.68% |

| 塚田 耕司 | 1,923,600株 | 36.24% |

| トランス・コスモス株式会社 | 527,400株 | 9.94% |

| 株式会社マイナビ | 217,600株 | 4.10% |

| 寺嶋 徹 | 120,000株 | 2.26% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、大株主であり売出人かつ貸株人である塚田耕司、売出人である秋山勝、並びに当社の株主である合同会社理力、寺嶋徹、喜多宏介、宮城満英、西山真吾は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(2019年12月31日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)を行わない旨を合意しております。

また、当社の株主であるトランス・コスモス株式会社、株式会社マイナビは、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(2019年10月2日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、当社普通株式の売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所での売却等を除く。)を行わない旨を合意しております。

フィードフォースIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 625,700株 | 92.00% |

| SBI証券 | 6,800株 | 1.00% |

| 野村證券 | 6,800株 | 1.00% |

| エース証券 | 6,800株 | 1.00% |

| 丸三証券 | 6,800株 | 1.00% |

| マネックス証券 | 6,800株 | 1.00% |

| 東海東京証券 | 6,800株 | 1.00% |

| エイチ・エス証券 | 6,800株 | 1.00% |

| みずほ証券 | 6,800株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

フィードフォースIPOの直感的初値予想

第一弾⇒ 2,400円~3,000円

※ファーストインプレッション

第二段⇒ 2,800円~3,500円

※仮条件発表後

フィードフォースIPOの初値予想

3,000円~5,000円

赤字から黒字になるタイミングで上場するため業績不安は高いようです。しかし、上場規模が小さく上場初日に初値はつかないと既に言われています。株数はOAを含め782,000株になっているため通常よりも少し株数は多くなり当選期待はあります。

事業はデータフィードやデジタル広告、ソーシャルメディアマーケティング関連を取り扱っているためIPOにおいて人気事業です。アドテクノロジー関連になり軌道に乗れば収益も大きく伸びます。業界では「データフィード」関係の手軽さにより導入企業は増えているそうです。

2020年5月の業績見通しが出ていたので内容を確認してみると売上9.9億円に対して経常利益2.3億円になるそうです。2019年の経常利益比較では7倍にもなるため初値期待はかなりできそうです。なので5,000円という数値が出ているのかもしれません。

公開価格が1,150円で決まった場合のPERは35.30倍、PBR7.06倍になります。来期を織り込めば株価2倍推移でもおかしくないと思います。セカンダリー期待もできると思いますがトランス・コスモスとマイナビのロックアップが公開価格1.5倍で外れるため気を付けましょう。

フィードフォース(7068)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2020年3月20日~2027年5月31日 | 5,600株 発行価格230円 |

ロックアップは180日間(2019年12月31日)設定になり、トランス・コスモスとマイナビは90日間(2019年10月02日)、そしてロックアップ解除倍率が発行価格の1.5倍となっています。ストックオプションの株数残や発行価格は上記のようになります。行使期限に入っていないため関係がありません。マイナビはスタートアップ企業によく出資しているので見かけますね。

時価総額は東証データの上場時発行済み株式数の5,593,400株から算出すると想定価格ベースで約57.6億円になります。

フィードフォースは自社サービスを展開し主に大規模企業を中心としたプロフェッショナル事業を行っています。そして広告商材データを自動変換してくれる凄い技術を持っています。人件費の節約にもなるため一度導入した企業は使い続けるのではないでしょうか。

インターネット広告の広告効果向上技術のアドテクノロジーとかもやってますし、クラウドもやっています。SaaS事業では中小規模事業者をターゲットにし最適化プレビューやECサイトへの自動広告配信などができます。ソーシャル系にも強いためIPOでもかなりの人気があるはずです。

迷うことなく全力で獲得しに行ってよいIPOでしょう!成長戦略では全国の中小規模事業者を対象にサービス展開を行ったり、デジタルアセットとプラットフォーム最適化などを利用して、更なる顧客基盤の拡大を目指すそうです。

とりあえず上場することで提携企業が増えそうですね。ただ業界的に人手不足が伴うと考えられるため人件費コストは当分かかるでしょう。

![]() 富裕層が使うロボアドバイザーを10万円から使えます⇒ ウェルスナビ

富裕層が使うロボアドバイザーを10万円から使えます⇒ ウェルスナビ

タグ:IPO初値予想