ENECHANGE(エネチェンジ)上場とIPO初値予想【幹事配分や独自評価あり】

ENECHANGE(エネチェンジ)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はみずほ証券が引受けます。

上場規模は約2.27億円で公開株数380,000株、オーバーアロットメント57,000株です。想定発行価格は520円になっています。

吸収規模が小さく初値高騰パターンでしょう!業績に少し不安がある感じです。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 12月23日 |

| BB期間 | 12月07日~12月11日 |

| 企業ホームページ | https://enechange.co.jp/ |

| 事業の内容 | 消費者向けの電力・ガス切り替えプラットフォーム「エネチェンジ 」等の運営を行うエネルギープラットフォーム事業、エネルギー会社等向けのクラウド型DXサービス「EMAP(デジタルマーケティング支援SaaS)」及び「SMAP(スマートメーター活用SaaS)」等の提供を行うエネルギーデータ事業 |

【手取金の使途】

手取概算額13,920千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限27,268千円と合わせた、手取概算額合計上限41,188千円について、運転資金として充当する予定であります。具体的には、当社グループが展開する2つの事業、(I)エネルギーの自由化領域において消費者向けに電力・ガス等の最適な選択をサポートする「エネルギープラットフォーム事業」と、(II)エネルギーのデジタル化領域において電力・ガス会社向けにクラウド型DXサービスを提供する「エネルギーデータ事業」の事業規模の拡大のため、エンジニア人員や営業人員等の人材採用費、人件費及び人材育成費の一部として、2021年12月期に30,000千円を充当し、残額を2022年12月期に充当する予定です。

※有価証券届出書(EDINET)抜粋

目次まとめ

ENECHANGE(エネチェンジ)IPOの業績と事業内容

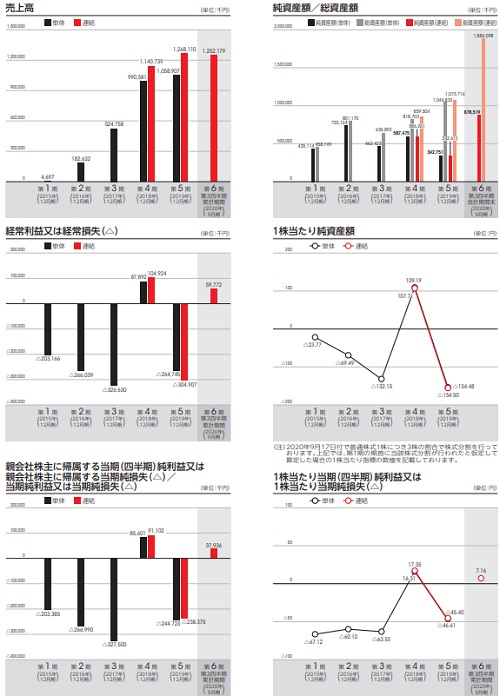

売上が順調に伸びています。ただ利益面に不安を抱えている感じです。まだ第6期なのでこれから期待できると考えています!

同社グループは、「Changing Energy for a Better World ~エネルギーの未来をつくる~」というミッションを掲げ、エネルギー革命の軸となる「エネルギーDの」、すなわち自由化、デジタル化、脱炭素化、分散化に資する分野を主な事業領域としています。

これらの分野において、エネルギー分野特化型の「エネルギーテック」、すなわち発電や小売を直接行わず、エネルギーに関連するテクノロジーサービス提供を中立的に行う企業グループとして、エネルギーに関するデータの活用促進を通じ、相互シナジーを活かした事業展開を行います。

エネルギーの4Dにおけるデジタルトランスフォーメーション(DX)を推進し、「エネルギー分野におけるデータプラットフォーマー」というユニークなポジショニングで、エネルギーテック領域におけるカテゴリーリーダーとなることを目指しているそうです。

同社グループは、自由化領域において消費者向けに電力・ガス等の最適な選択をサポートするBtoC型ビジネスである「エネルギープラットフォーム事業」と、デジタル化領域において電力・ガス会社向けにクラウド型DXサービスを提供するBtoB型ビジネスである「エネルギーデータ事業」を展開しています。

エネルギープラットフォーム事業においては、消費者向けの電力・ガス切替サービスを通じて、エネルギーを選ぶを常識にすることを目指しており、主に「エネチェンジ」(家庭向け電力・ガス切替プラットフォーム)及び「エネチェンジBiz」(法人向け電力・ガス切替プラットフォーム)の2サービスを展開しています。

エネルギーデータ事業においては、電力・ガス会社向けのクラウド型DXサービスを通じて、デジタル化でエネルギーをより効率的にすることを目指しています。

主に電力・ガス会社向けにクラウド型で提供するデジタルマーケティング支援SaaS「EMAP(イーマップ)」、電力スマートメーターデータ解析SaaS「SMAP(スマップ)」、

電力データ解析技術を活用した稼働中の再生可能エネルギー発電所の運営効率化・ファンド運営事務サービス「JEF(ジェフ)」の3サービスを展開しています。

ENECHANGE(エネチェンジ)IPO仮条件と公開価格の日程

| 想定価格 | 520円 |

| 仮条件 | 520円~600円 |

| 公開価格 | 12月14日 |

想定発行価格から試算される市場からの吸収金額は約1.98億円です。オーバーアロットメントを含めると約2.27億円になります。上場規模がとても小さく初値爆上げ期待が高まるIPOです!

しばらく前に上場したアースインフィニティ(7692)にも似ていますよね。

これ爆上げでしょう。交換できるくん(7695)と上場日が被っていますけど問題ないでしょう。翌日の東京通信(7359)とセリクラ状態でしょうか?

ENECHANGE(エネチェンジ)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 330,000株 |

| 公開株式数 | 380,000株 |

| OA売出 | 57,000株 |

| 引受幹事 | みずほ証券(主幹事) 大和証券 野村證券 三菱UFJモルガン・スタンレー証券 SMBC日興証券 いちよし証券 SBI証券 マネックス証券 楽天証券 松井証券 |

| 委託見込 | au カブコム証券 DMM.com証券(PR) SBIネオトレード証券 |

株数が少ないため当選狙いでも難しそうですね。引受幹事はネット抽選でも申込めるため問題なさそうです。

今回も松井証券が幹事入りしていますね。最近多いと感じます。三菱UFJモルガン・スタンレー証券の委託幹事でau カブコム証券も増えていますよね。松井証券は前受け金不要なので申込んでおいて損はありません!

DMM.com証券(PR)も前受け金不要でIPO抽選に参加できます。こちらは口座開設を行っておくとモーニングスターの株式新聞を無料購読できます。IPO関係の情報も多く掲載されています。

速報ネタや注目株など情報が多いため投資材料になります。ネットニュースだけだとわからないことが多いため無料購読はお勧めです。

エネチェンジの会社設立は2015年4月27日、本社住所は東京都千代田区大手町二丁目6番2号、社長は城口洋平氏(33歳)です。※2020年11月22日時点

従業員数は77人(臨時雇用者0人)、平均年齢35.2歳、平均勤続年数1.8年、平均年間給与約595万円です。連結従業員数は90人で臨時雇用者はいません。

ENECHANGE(エネチェンジ)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 城口 洋平 | 1,879,725株 | 23.86% |

| 有田 一平 | 794,379株 | 10.08% |

| 植野 泰幸 | 630,000株 | 8.00% |

| B Dash Fund2号投資事業有限責任組合 | 600,000株 | 7.62% |

| Energy Station Company Limited | 599,850株 | 7.61% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である城口洋平及び当社株主である有田一平は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年6月20日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

当社株主であるEnergy Station Company Limited、株式会社エプコ、大和エナジー・インフラ株式会社、住友商事株式会社、~中略~ 主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年3月22日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

当社株主であるB Dash Fund2号投資事業有限責任組合、BIG1号投資事業有限責任組合、Spiral Capital Japan Fund 1号投資事業有限責任組合、~中略~ は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年3月22日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。※発行価格の1.5倍でロックアップ解除

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 266,000株 | 70.00% |

| 大和証券 | 49,400株 | 13.00% |

| 野村證券 | 19,000株 | 5.00% |

| 三菱UFJモルガン・スタンレー証券 | 19,000株 | 5.00% |

| SMBC日興証券 | 7,600株 | 2.00% |

| いちよし証券 | 3,800株 | 1.00% |

| SBI証券 | 3,800株 | 1.00% |

| マネックス証券 | 3,800株 | 1.00% |

| 楽天証券 | 3,800株 | 1.00% |

| 松井証券 | 3,800株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,300円~3,600円

※ファーストインプレッション

第二段⇒ 1,200円~1,900円

※仮条件発表後

ENECHANGE初値予想と市場コンセサンス

初値予想1,200円~2,000円

修正値1,300円~1,800円

どうやら吸収額が少ないからと言って初値高騰にはならないようですね。上場規模が小さくても上場内容が伴っていないと判断されているようです。IPOってたまにこのような事が起こります。

上場時期が9月~10月であればかなり初値期待は高かったと思います。連日上場で選ばれないIPOになる可能性があるそうです。だからと言って当選確率は低いため難しいですね。

2020年12月の連結業績は売上16.7億円で経常利益-900万円です。前期比だと売上31.4%増になり経常利益は-3億円からの改善になります。結局赤字で業績評価も難しそうです。

期待していたんですけどね。

ENECHANGE(エネチェンジ)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年10月31日~2025年10月30日 | 106,800株 発行価格200円 |

| 2018年12月26日~2026年12月25日 | 153,144株 発行価格800円 |

| 2017年7月31日~2027年7月31日 | 720,000株 発行価格820円 |

| 2019年12月26日~2027年12月25日 | 44,415株 発行価格1,000円 |

| 2020年2月06日~2028年2月05日 | 14,112株 発行価格1,000円 |

| 2018年9月10日~2028年9月09日 | 420,000株 発行価格1,027円 |

| 2018年9月10日~2028年9月09日 | 630,000株 発行価格1,027円 |

ロックアップは90日間(2021年3月22日)と180日間(2021年6月20日)になります。ロックアップ解除倍率は発行価格の1.5倍になっています。

ストックオプションの株数残や発行価格は上記のようになります。2,088,471株の全ての株が行使期限に入っています!

時価総額は東証データの上場時発行済み株式数の5,750,000株から算出すると想定価格ベースで約29.9億円になります。

株単価が低いため上場1日目は初値が付かないと思います。みずほ証券主幹事で良質なIPOが2020年は目立ちますね。

![]() インバウンドテック(7031)IPO主幹事取扱い決定⇒ 東海東京証券公式

インバウンドテック(7031)IPO主幹事取扱い決定⇒ 東海東京証券公式

タグ:IPO初値予想