セルム(7367)上場とIPO初値予想【幹事配分や独自評価あり】

セルム(7367)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はジャスダックで主幹事は野村證券が引受けます。

上場規模は約19.6億円で公開株数1,835,000株、オーバーアロットメント275,200株です。想定発行価格は930円になっています。

株数が多めなので当選が狙えそうです。

| 業 種 | サービス業 |

| 上場市場 | JASDAQスタンダード |

| 上場予定 | 4月06日 |

| BB期間 | 3月19日~3月25日 |

| 事業の内容 | 人材開発・組織開発事業 |

【手取金の使途】

手取概算額1,004百万円については、「1新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限235百万円と合わせて、人材開発・組織開発事業の拡大に向けた運転資金に活用したいと考えております。

具体的には、運転資金として①業務効率化とセキュリティ強化の充実を図ることを目的とした基幹システムへの投資、②中長期成長に向けた人材確保のため採用費及び人件費、③販売促進及び新規事業開発に向けたマーケティング活動に対する支出、④プロフェッショナルタレント(注:専門分野において経験を有し、独立して事業を行っている個人及び、人材開発サービスを提供している企業)への報酬の支払いを含む運転資金に充当します。

※有価証券届出書(EDINET)抜粋

目次まとめ

セルム(7367)IPOの業績と事業内容

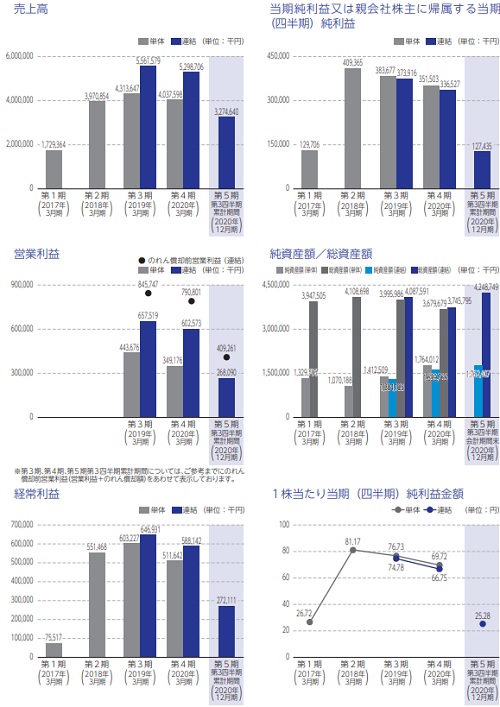

業績は頭打ち感があり、今期を含めると3年連続で下げるようです。IPOのタイミングとしてはあまり良いとは言えません。ただ地合いが良いためそれなりの初値を付ける期待があります。

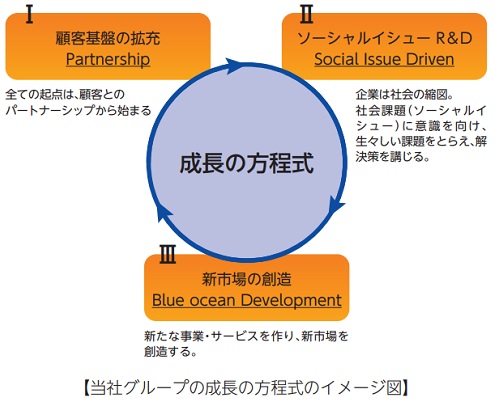

同社グループは、同社及び連結子会社6社の計7社により構成されており、「人と企業の可能性を広げ、世界を豊かにする」をビジョンに掲げ、社会的に大きな使命を負い、世界的視野で勝ち残りをかけて戦う顧客企業の人材開発・組織開発を長期的に支援することを使命として事業を展開しているそうです。

また、近年ますますグローバル化が進む中で、各企業においては、競争優位性を確立して持続的に成長するために不可欠な、「人材・組織基盤の強化」と「優れたリーダーの輩出」のニーズがますます高まっているそうです。

その為、高まるニーズに対し企業経営やコンサルティングファームでの経験を有するプロフェッショナルタレントと連携します。

その様々な領域の知見を活用して、顧客企業と共に本質的な課題を特定し、事業進化、イノベーション、経営高度化のための人材開発・組織開発を支援しています。

同社グループは顧客企業における人と組織に関わるコンサルティングや人材の育成と開発を支援する「人材開発・組織開発事業」と「その他事業」の2事業を以下のビジネスモデルを用いて運営しています。

主なサービスは、①次期経営幹部人材を発掘し・育成する「経営塾」、②現役員陣等への経営メンタリング(現役員、並びに次期役員候補者を対象とした外部のプロフェッショナルタレントによるマンツーマンOJT)、③ミドルマネジメント革新、

④人材開発体系の構築コンサルティング、⑤経営理念・ビジョン浸透/企業風土改革支援、⑥ASEAN・中国における人材開発・組織開発支援、

⑦ファーストキャリア開発事業(内定期間から入社5年目までの体系的な人材開発と人材育成マインドの高い職場風土醸成)、⑧障がい者の雇用・活躍支援等となっています。

セルム(7367)IPO仮条件と公開価格の日程

| 想定価格 | 930円 |

| 仮条件 | 1,040円~1,280円 |

| 公開価格 | 3月26日 |

想定発行価格から試算される市場からの吸収金額は約17.1億円です。オーバーアロットメントを含めると約19.6億円になります。

今期は減収減益のようですが、IPOに資金が入っているため公開価格割れはないと思います。微妙なIPOかもしれませんが機関投資家には好まれそうな気がしています。

セルム(7367)IPOの幹事団詳細と会社データ

| 公募株数 | 1,185,000株 |

| 売出株数 | 650,000株 |

| 公開株式数 | 1,835,000株 |

| OA売出 | 275,200株 |

| 引受幹事 | 野村證券(主幹事) みずほ証券 SMBC日興証券 三菱UFJモルガン・スタンレー証券 SBI証券 エース証券 松井証券 楽天証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

野村證券主幹事が多くなっています。株数が多いため申し込める証券口座から申込んでおきましょう。上場時点で減益発表を行っているためあまりイメージがよくありません。

野村證券は前受け金不要で抽選に参加できます。今回は幹事入りしていませんがむさし証券引受けのIPOもいくつか出ています。こちらも前受け金不要です!

さらに松井証券も前受け金不要なので申込んでおくと安心できます。当選するかどうかは運ですからね。コツコツ申し込みを行い続けるしかありません。

セルムの会社設立は2016年8月26日、本社住所は東京都渋谷区恵比寿一丁目19番19号、社長は加島禎二氏(53歳)です。※2021年3月10日時点

従業員数は123人(臨時雇用者0人)、平均年齢36.4歳、平均勤続年数6.6年、平均年間給与約617.3万円です。

セルム(7367)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社アイランドプラス | 1,000,000株 | 18.05% |

| 加島 禎二 | 920,000株 | 16.60% |

| 加藤 友希 | 550,000株 | 9.93% |

| 田口 佳子 | 550,000株 | 9.93% |

| 若鍋 孝司 | 500,000株 | 9.02% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である加島禎二及び株式会社アイランドプラス、売出人である加藤友希、田口佳子及び若鍋孝司、当社株主である株式会社PINE RIVER、株式会社アイズ、山崎教世、小林剛、吉冨敏雄、松村卓人、高橋稔、安池智之及び瀬戸口航並びに当社新株予約権者である古我知史他当社及び当社子会社の従業員26名は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年7月04日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

また、当社の株主であるセルムグループ従業員持株会は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年10月02日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 1,651,900株 | 90.02% |

| みずほ証券 | 64,200株 | 3.50% |

| SMBC日興証券 | 55,000株 | 3.00% |

| 三菱UFJモルガン・スタンレー証券 | 18,300株 | 1.00% |

| SBI証券 | 18,300株 | 1.00% |

| エース証券 | 13,700株 | 0.75% |

| 松井証券 | 9,100株 | 0.50% |

| 楽天証券 | 4,500株 | 0.25% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,300円~2,000円

※ファーストインプレッション

第二段⇒ 1,500円~2,500円

※仮条件発表後

初値予想と市場コンセサンス

セルムの初値予想をリサーチして記載します。

初値予想1,500円~2,000円

修正値は変わりなし!

想定発行価格930円から大きく仮条件が上方修正され1,040円~1,280円になりました。減収減益予想でも上方修正される相場が来ていることが凄いと思います。保有株も上げているためIPOに当選したらさらに利益がでます。嬉しいですね!!

吸収額が19.6億円から27.0億円に膨れ上がり少し引きます。企業価値が高いのか安いのか某社も判断に苦しんでいるように思います。ポテンシャルが低いとは言いませんが、コロナ禍で本来の実力が出せないようなんですよね。

2021年3月の連結業績予想は売上42.90億円で経常利益2.92億円になります。前期比較だと売上19.03%減、経常利益50.34%減の減収減益です。この減益で仮条件引上げですからね。

四半期利益は1.33億円で前期3.36億円から大きく下落し60.42%減にもなります。本当に人気があるのか?と若干不安です。EPS26.40からPER48.48倍、BPS350.54からPBR3.65倍になります。

公開価格割れはないと思いますが、投資家目線だと既に妥当な株価なのでは?と思います。

セルム(7367)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年4月17日~2028年4月17日 | 70,300株 発行価格250円 |

| 2020年4月17日~2028年4月17日 | 387,300株 発行価格250円 |

| 2020年4月17日~2028年4月17日 | 42,400株 発行価格250円 |

ロックアップは90日間(2021年7月04日)と180日間(2021年10月02日)があり、180日間分はセルムグループ従業員持株会へのロックアップになっています。どちらも解除倍率の設定はありません。

ストックオプションの株数残や発行価格は上記のようになります。500,000株全ての株が行使期限に入っています。ただしロックアップ対象者が多いと思われるため市場での売却は少ないでしょう。

時価総額は東証データの上場時発行済み株式数の6,226,300株から算出すると想定価格ベースで約57.9億円になります。

初値2倍くらいの期待はありますが、株数が多く減益予想なのでそれほど盛り上がらない気がしています。隠れた材料があれば初値2.3倍を超えるかもしれません。業績面の心配があると思います。

イークラウドで投資家登録を行うと1,000円分のAmazonギフト券が期間限定で貰えることになりました。未上場株に興味があればお勧めします。面白い案件の取扱いが多いです!

タグ:IPO初値予想