ブリッジインターナショナル(7039)IPO新規上場 | 初値予想と幹事情報

ブリッジインターナショナル(7039)IPOがマザーズに新規上場承認されました。インサイドセールスによる事業を展開している企業になり、主幹事はSMBC日興証券が引き受けています。公開株式数305,800株、オーバーアロットメント45,800株になり、上場による資金吸収は約約7.3億円になります。

BtoBアウトバウンドテレコールサービスの国内売上高シェアでは8年連続で「No.1」の実績があるようです。AIやクラウドなどを用いた事業を展開しておりIPO直近の銘柄の中でも特に人気が出そうです。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 10月03日 |

| BB期間 | 9月14日~9月21日 |

| 企業ホームページ | http://bridge-g.com/ |

| 事業の内容 | インサイドセールス(電話やWeb等の非対面営業)に関するアウトソーシング受託業務を主軸にした法人営業改革支援 |

【手取金の使途】

差引手取概算額389,712千円及び本第三者割当増資の手取概算額上限87,756千円と合わせて、手取概算額合計上限477,468千円については、以下の通り充当する予定であります。

①効果的な案件発掘、案件醸成ができた話法をAIに学習させ、デジタルインサイドセールスの実現を目的としたシステム開発・構築のための資金として331,000千円

②インサイドセールスを進化させるためのAIを活用した新規サービスの認知度向上を目的とした広告宣伝費用及び展示会出展等の費用として14,000千円

③今後のビジネス拡大のための優秀な新規エンジニア等の人件費及び人材採用教育費として55,000千円

なお、残額は平成30年12月期から平成32年12月期にかけて借入金の返済資金の一部に充当する予定であります。また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

ブリッジインターナショナル(7039)IPOの業績と事業内容

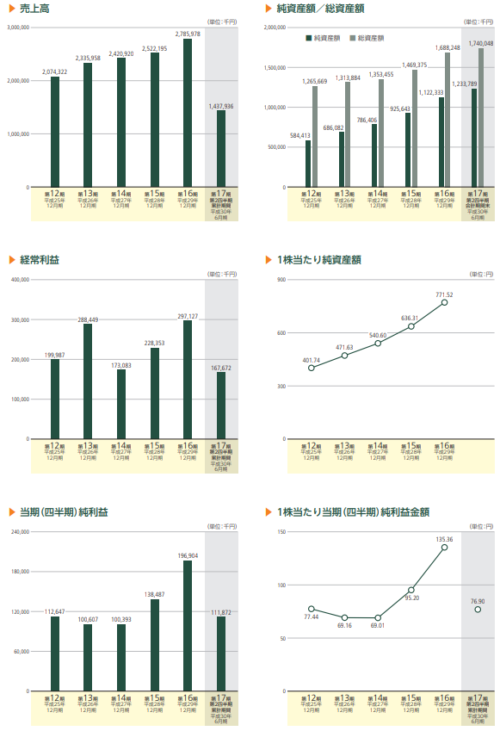

業績は拡大傾向にあり増収増益中となります。同社が売上を伸ばす背景には、就労人口の減少や雇用の流動化など労働環境変化がもたらした要因が大きいようです。

従来の人に頼った営業手法では将来にわたり優秀な人材の確保など課題が大きく、継続的に成長することが困難であるという危機感から、インサイドセールスを導入する日本企業が増加傾向にあるそうです。

同社の事業は、インサイドセールス導入やマーケティングオートメーション(MA)導入のコンサルティングなどの「しくみの提供」、インサイドセールスの活動及びMAの運用を実行する「リソースの提供」、人工知能(AI)を中心とする最新デジタルテクノロジーを活用した様々なITソリューションである「道具の提供」があります。

「しくみの提供」であるコンサルティングサービスは、顧客企業の営業生産性を最大化するための営業戦略立案やインサイドセールス導入モデルのデザインから業務設計を行っています。「インサイドセールス・コンサルティング」「インサイドセールス・アセスメント/研修」「MAコンサルティング」と事業がさらに分かれているようです。

「リソースの提供」では、インサイドセールスの期待成果を実現するために、同社正社員が顧客企業のインサイドセールスとして営業活動を実施するサービス「インサイドセールスアウトソーシングサービス」、MAを導入したくても人手が足りない、又は導入したが人手が足りなくなった。という企業に対し当該運用業務をアウトソーシングサービスで提供している「MAアウトソーシングサービス」の提供を行っています。

「道具の提供」では、顧客企業の要望にそって最適なMAツール実装支援を行っています。リードが獲得された経緯やその後配信したメールの開封率、WEBサイトの閲覧状況、展示会やセミナーへの参加状況を通じて収集されたプロファイル情報から相手の状況を仮説立て、適切なタイミングで適切な内容のコミュニケーションを支援するMAツールなどがあるようです。

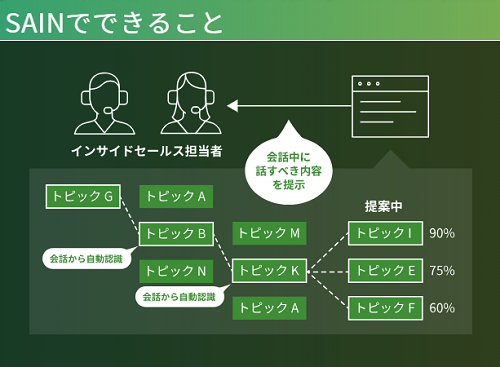

その他、見込客の現在価値を可視化するSalesforceCRMアドオンツールやWebサイトの閲覧行動を可視化するSalesforceCRMのアドオンツールなどもあるようです。業界初のインサイドセールス業務支援AIである「SAIN」は、マーケティングと営業に関わるビジネス・コミュニケーションの自動化や効率化を支援するAIを活用したクラウドサービスになるようです。

公式ページでは大きく掲載されていますが、目論見ではあまり大きく掲載されていません。クラウドサービスと人工知能の結集みたいなものですが、「インサイドセールス営業支援AI」と命名されているようです。今後、インサイドセールスなどの働き方改革は飛躍する事業だと思われます。

ブリッジインターナショナル(7039)IPO仮条件から公開価格の日程

| 想定価格 | 2,090円 |

| 仮条件 | 2,090円~2,310円 |

| 公開価格 | 9月25日 |

想定価格から試算される市場からの吸収金額は約6.4億円です。オーバーアロットメントを含めると約7.3億円になります。事業にAIやクラウドなどを利用しているため人気になりそうです。上場規模も小さいため是非当選したいIPOです!

初値2倍以上はかなりの確率であると予想します。株数も少ないため翌日持ち越しもあり得るのではないでしょうか。

ブリッジインターナショナル(7039)IPOの幹事団詳細と会社データ

| 公募株数 | 205,800株 |

| 売出株数 | 100,000株 |

| 公開株式数 | 305,800株 |

| OA売出 | 45,800株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 マネックス証券 エース証券 |

主幹事SMBC日興証券からの申込みに当選期待ができそうです。競走倍率が高いでしょうが引受株数から予想するに間違いないでしょう。SBI証券は主幹事の時だけ期待できますが、あとはIPOチャレンジポイントを貯めるほかありません。稀に平幹事でも当選しますけどね。

マネックス証券は完全平等抽選を行っているため、申し込んでおきたいと思います。機械的な抽選により資金量や取引実績などが関係ないため狙い目です。

会社設立は2002年1月08日、本社は東京都世田谷区若林一丁目18番10号みかみビル、社長は吉田融正氏(60歳)となります。従業員数400人で臨時雇用者は34人、平均年齢33.5歳、平均勤続年数4.6年、平均年間給与約347万円です。

ブリッジインターナショナル(7039)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 吉田 融正 | 736,200株 | 44.99% |

| 株式会社ミロク情報サービス | 180,000株 | 11.00% |

| オリックス株式会社 | 80,000株 | 4.89% |

| 株式会社愛媛銀行 | 67,500株 | 4.13% |

| パーソルキャリア株式会社 | 40,000株 | 2.44% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人である吉田融正、売出人である株式会社ミロク情報サービス、当社株主であるオリックス株式会社、株式会社愛媛銀行、荒川恵介、パーソルキャリア株式会社、宮腰渉、塩澤正枝、ブリッジグループ従業員持株会、大平善彦、佐古田雅士、熊坂憲二、金澤史英、中山晶子、山本志真、日本アイ・ビー・エム株式会社、小川浄香、堀内大輔、秋谷亮、八木敏英、桒田能志、武田航、児玉泉、横井秀彦、平田智英、今野恵子、小林香菜、中村江利子、渡部毅、猪ノ原諭、当社新株予約権者である小笹郁子、藤縄由香里、小俣左智代、山川和美、榛澤暁子、樋口朋子、齊藤由紀子、野﨑治美、澤田洋子、村山美和子は、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の平成31年3月31日までの期間(以下「ロックアップ期間」という。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

ブリッジインターナショナルIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SMBC日興証券(主幹事) | 275,400株 |

| SBI証券 | 12,200株 |

| マネックス証券 | 9,100株 |

| エース証券 | 9,100株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ブリッジインターナショナルIPOの直感的初値予想

第一弾⇒ 4,800円

※ファーストインプレッション

第二段⇒ 4,800円

※仮条件発表後

ブリッジインターナショナルIPOの大手初値予想

4,000円~4,500円

3,500円~4,200円に大きくダウン!

ブリッジインターナショナル(7039)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成17年2月14日~平成35年1月31日 | 145,600株 発行価格125円 |

| 平成20年2月14日~平成35年1月31日 | 36,000株 発行価格750円 |

ロックアップは180日間(平成31年3月31日)、ロックアップ解除倍率については目論見に書かれていません。ストックオプションは既に行使期限を迎えており、株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の1,660,500株から算出すると想定価格ベースで約34.7億円になります。

上場規模も小さいですが、時価総額もかなり小さいため初値期待もできそうです。上場当日の株価上限は発行価格の2.3倍あたりになるため当日であればそのあたりで合致しそうな気がしています。

初値2倍でも20万円以上の利益となるため、目の色を変えてブックビルディングに参加する方も多いかもしれません。新規性も感じられる銘柄なので是非当選したいIPOとなっています。

![]() ブリッジインターナショナル主幹事引受け企業⇒ SMBC日興証券

ブリッジインターナショナル主幹事引受け企業⇒ SMBC日興証券