アズーム(3496)IPO新規上場 | 初値予想と幹事情報

アズーム(3496)IPOがマザーズへ新規上場承認されました。みずほ証券主幹事案件となり公開株式数275,000株、オーバーアロットメント41,200株、株価が高めの設定となり想定発行価格2,900円となります。上場による市場からの吸収額は約9.2億円と規模はそれほど大きくありません。

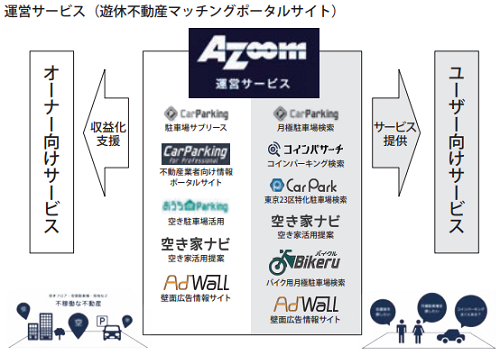

駐車場サービスとITを掛け合わせた事業を行っているため人気となりそうです。コンセプトとして「世の中の遊休不動産を活躍する不動産にしていく」とあります。自社ホームページなどを介して月極駐車場を紹介している企業になり、駐車場管理会社(オーナー)とユーザーをつなぐ役割を担っています。

| 業 種 | 不動産業 |

| 上場市場 | マザーズ |

| 公開予定 | 9月20日 |

| BB期間 | 9月03日~9月07日 |

| 企業ホームページ | https://azoom.jp/ |

| 事業の内容 | 月極駐車場紹介サービス及び月極駐車場サブリースサービス |

【手取金の使途】

差引手取概算額659,000千円については、当社遊休不動産活用事業の拡大のため、駐車場管理システムの増強、駐車場コンバーターシステムの開発及び駐車場サービス以外のシステム開発資金として135,000千円、事業拡大のための採用費として71,000千円、増加した人員に対する人件費として291,000千円、さらには当社カーパーキング等のポータルサイトへの問い合わせ増加を図るため広告宣伝費として162,000千円への充当を予定しております。具体的には以下のとおりに充当する予定であります。

①当社の月極駐車場紹介サービス及び月極駐車場サブリースサービスの更なる業務効率化やデータ活用による収益拡大を図るための駐車場管理システムの増強費用として100,000千円、駐車場情報入力コンバーターシステムの開発費用として20,000千円、駐車場以外のサービスである屋外広告検索ポータルサイト「アドウォール」の更なるサイト強化のための開発費用として15,000千円に充当する予定であります。

②当社駐車場サービスのさらなる拡大や新規サービス推進のための人員増加を進めるため、採用費として71,000千円を充当する予定であります。

③増加した人員に対する人件費として291,000千円を充当する予定であります。

④当社月極駐車場検索ポータルサイトの問い合わせ数の更なる向上や駐車場サービス以外の知名度向上等を図るためにリスティング広告を中心としたデジタルマーケティング費用を含む広告宣伝費として162,000千円を充当する予定であります。

目次まとめ

アズーム(3496)IPOの業績と事業内容

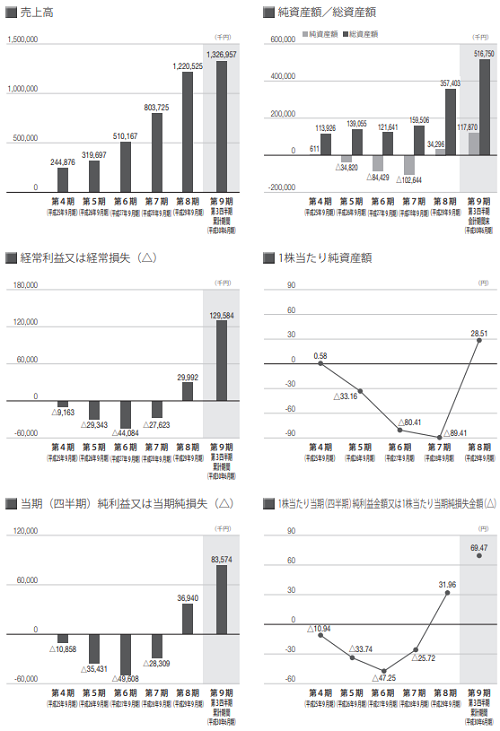

売上が急拡大しているため収益構造は出来上がっているように思います。経常利益も第3四半期段階で前期の2倍以上を確保しているようです。今までの赤字分を解消する利益のため今後も業績期待ができそうです。

同社は、月極駐車場のポータルサイト「CarParking」、東京23区内特化型の月極駐車場のポータルサイト「CarPark」を運営しています。主要サービスである駐車場サービスは、カーパーキングを経由して、駐車場の紹介を行う「月極駐車場紹介サービス」と駐車場オーナーから空き駐車場を借り上げ、月極駐車場としてユーザーにサブリースを行う「月極駐車場サブリースサービス」を中心として事業を行っています。

月極駐車場紹介サービスは全都道府県を対象地区としていて、極駐車場サブリースサービスは、関東地区や関西地区、九州地区を対象地区としています。

月極駐車場のポータルサイト「カーパーキング」は、エリア・駅からの絞込みをはじめ駐車場賃料や設備等による検索機能を有しており、月極駐車場を探しているユーザーのニーズにあった駐車場を探すことができる特徴があるそうです。さらに、ユーザーが場所を絞り切れていない場合でも最適な月極駐車場を探索したうえで、ユーザーに提案を行うことも可能だそうです。

IT技術を使い駐車場ヒートマップなども作っているそうなので、どの地域で特に駐車場が必要なのか目視でわかるようです。みえる化の技術を取り入れているため適正賃料の算定やターゲット駐車場選択などにも役に立つようです。さらには管理コスト削減や意思決定の迅速化にもつながります。

月極駐車場サブリースサービスでは、マンション及びオフィス等に設置されている駐車場において、借主が見つからず収益を生んでいない区画をオーナーから同社が一括借り上げし、ユーザーに対してサブリース(貸し付け)を行うサービスでになります。

この他にも、壁面等屋外広告掲載スペースの検索プラットフォームである「AdWall(アドウォール)」や月極バイク駐車場検索プラットフォーム「バイクル」、空き家問題の解決策や活用案を提案するサービス「空き家ナビ」、時間貸し駐車場検索プラットフォーム「コインパサーチ」なども今後新規事業として取扱いがあるようです。

アズーム(3496)IPO仮条件から公開価格の日程

| 想定価格 | 2,900円 |

| 仮条件 | 2,900円~3,000円 |

| 公開価格 | 9月10日 |

想定価格から試算される市場からの吸収金額は約8億円です。オーバーアロットメントを含めると約9.2億円になり、マザーズ市場への上場を考えると規模は標準的なサイズとなります。

香陵住販(3495)やマリオン(3494)に続いて不動産業となっていますが、同社の場合はIPOでは特に人気が高いマザーズへの上場となります。業績も急拡大をしているため人気になるでしょう。※香陵住販とマリオンはJASDAQ上場

アズーム(3496)IPOの幹事団詳細と会社データ

| 公募株数 | 250,000株 |

| 売出株数 | 25,000株 |

| 公開株式数 | 275,000株 |

| OA売出 | 41,200株 |

| 引受幹事 | みずほ証券(主幹事) SBI証券 東海東京証券 マネックス証券 エース証券 極東証券 |

オーバーアロットメントを含めて316,200株しかないため抽選も激戦となりそうです。みずほ証券からの当選を狙いつつネット証券からの申込みも行っておきましょう。マネックス証券の完全抽選も資金があれば申込んでおきたいところです。

会社設立は2009年10月09日、本社は東京都渋谷区代々木二丁目になります。社長は菅田洋司氏(41歳)です。従業員数は64名で年間臨時雇用者は20名、平均年齢28歳、平均勤続年数2.5年平均年間給与約460万円となります。

アズーム(3496)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 菅田 洋司 | 590,000株 | 46.84% |

| 株式会社パノラマ | 360,000株 | 28.58% |

| SMBCベンチャーキャピタル3号投資事業有限責任組合 | 55,000株 | 4.37% |

| 鈴木 雄也 | 37,500株 | 2.98% |

| 高橋 崇晃 | 36,500株 | 2.90% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である菅田洋司並びに当社株主である株式会社パノラマ、鈴木雄也、高橋崇晃、立川健悟、櫛田邦男、眞鍋隆司、有限会社ヒフミ・コンサルティング、倉島文雄、高橋祐二及び細井玲は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)90日目の平成30年12月18日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

アズームIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| みずほ証券(主幹事) | 247,700株 |

| SBI証券 | 11,000株 |

| 東海東京証券 | 8,200株 |

| マネックス証券 | 2,700株 |

| エース証券 | 2,700株 |

| 極東証券 | 2,700株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

アズームIPOの直感的初値予想

第一弾⇒ 5,500円~6,000円

※ファーストインプレッション

第二段⇒ 6,000円

※仮条件発表後

アズームIPOの大手初値予想

5,400円~6,000円

その後、5,400円~6,000円変化なし

アズーム(3496)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成29年6月26日~平成37年6月24日 | 15,200株 発行価格430円 |

| 平成30年4月29日~平成38年4月19日 | 17,300株 発行価格103円 |

| 平成30年9月22日~平成38年9月12日 | 2,400株 発行価格103円 |

| 平成31年2月05日~平成39年1月24日 | 21,700株 発行価格600円 |

ロックアップは90日間(平成30年12月18日)、ロックアップ解除倍率は発行価格の1.5倍となります。SMBCベンチャーキャピタル系のVCが1社あり55,000株がロックアップの対処となっていません。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の1,453,000株から算出すると想定価格ベースで約42.1億円になります。

不動産業と位置づけされていますが、コインパーキングサイトや東京23区内月極駐車場のポータルサイトなども運営していることからITも意識されるでしょう。これはIPOにおいてかなりプラスだと思います。掲載物件が増えれば同社の利益も拡大することから上場によるサブリース契約も伸びると思われます。

地合いがそこまで良いとは言えませんが、初値2倍を目指す展開のような気がします。1枚あたりの単価が高いため当選すれば利益も大きくなりそうです。ぜひ当選したい案件です!

![]() アズーム(3496)IPO主幹事取扱い決定⇒ 東海東京証券公式

アズーム(3496)IPO主幹事取扱い決定⇒ 東海東京証券公式

タグ:IPO初値予想