あさくま上場とIPO初値予想【幹事配分や独自評価あり】親子上場!

あさくま(7678)IPOが新規上場承認されました。市場はJASDAQスタンダードで主幹事は三菱UFJモルガン・スタンレーが久しぶりに執り行います。良い銘柄の登場で嬉しく思っていますけど、実は親子上場なんですよね。テンポスホールディングス傘下になり実は有名でした。

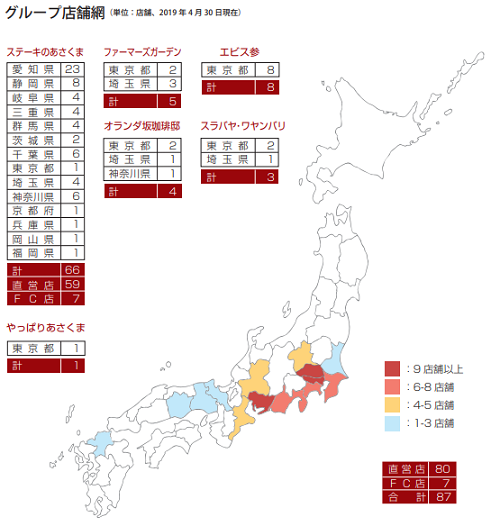

事業はステーキのあさくまを全国各地に66店舗展開しています。主に関東や東海地方に多くの店舗があります。公開株数は592,100株、オーバーアロットメント85,000株で上場規模は約7.8億円と魅力あるサイズとなっています。

| 業 種 | 小売業 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 6月27日 |

| BB期間 | 6月11日~6月17日 |

| 企業ホームページ | http://www.asakuma.co.jp/ |

| 事業の内容 | 「ステーキのあさくま」の店舗展開を主業態とするレストラン事業 |

【手取金の使途】

手取概算額 512,000千円及び「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限89,930千円については、株式会社あさくまの直営店の新規出店にかかる設備投資資金に充当する予定であります。具体的には、2020年3月期に計画する新規出店8店舗に320,000千円、2021年3月期に予定する新規出店8店舗に281,930千円の充当を予定しております。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

目次まとめ

あさくま(7678)IPOの業績と事業内容

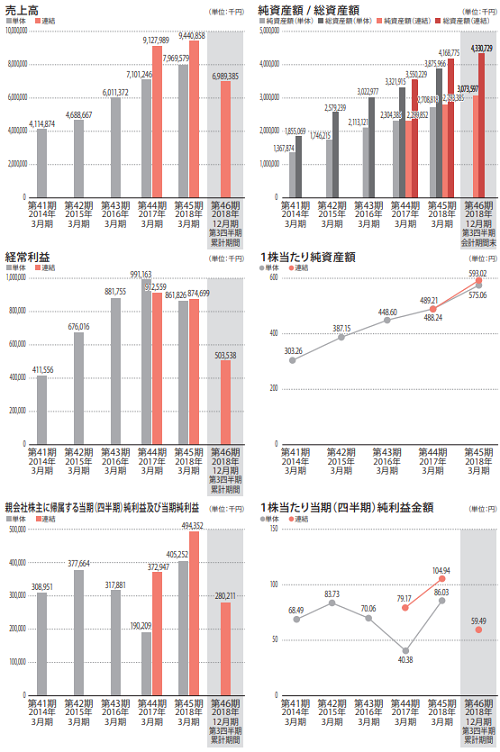

業績は売上・利益共に問題なさそうです。特に売上は拡大傾向で右肩上がりになっています。さかのぼると1954年に愛知県で設立した合資会社が発祥のようです。そして1962年にステーキレストラン1号店を現在の本店として開店したそうです。

テンポスホールディングスとの業務提携は2006年12月となっています。同社グループは、株式会社テンポスホールディングスを親会社とする企業グループに属し、同社及び連結子会社(あさくまサクセッション)の2社で構成され、飲食店の経営を主な事業として営業しています。

同社事業は「ステーキのあさくま」の店舗展開を主業態とするレストラン事業であり、「ステーキのあさくま」では、メインメニューであるステーキやハンバーグは和牛、国産牛、米国産牛、豪州産牛を使用し、一緒に新鮮なサラダ(サラダバー)を揃えています。

原材料となる牛肉や野菜、ソースに至るまで、品質・鮮度にこだわった食材を追求し続け、バランスの取れた商品構成等を心がけているとあります。

連結子会社のあさくまサクセッションは、ビュッフェレストラン「ファーマーズガーデン」、モツ焼き居酒屋「エビス参」、カフェ「オランダ坂珈琲邸」、インドネシア料理「スラバヤ」、インドネシア風居酒屋「ワヤンバリ」等、様々な業態の店舗展開を行っています。

2019年4月30日現在で直営店60店舗、フランチャイズ加盟店7店舗の計67店舗、連結子会社のあさくまサクセッションは直営店20店舗を展開し同社グループ全体として計87店舗となっています。目論見の画像よりも1店舗直営店が増えているようです。

あさくま(7678)IPO仮条件から公開価格の日程

| 想定価格 | 1,150円 |

| 仮条件 | 1,150円~1,250円 |

| 公開価格 | 6月18日 |

想定価格から試算される市場からの吸収金額は約6.8億円です。オーバーアロットメントを含めると約7.8億円になります。上場規模は小さめなので公募割れなどはなさそうです。飲食業のIPOは結構人気なので初値2倍くらいは期待ができそうですね。

株価単価も買いやすい価格帯なので仮条件が引き上げられても人気でしょう。有名チェーン店になり親子上場でも買い殺到と読みます。初値が低ければ上に行きそうです。

あさくま(7678)IPOの幹事団詳細と会社データ

| 公募株数 | 500,000株 |

| 売出株数 | 92,100株 |

| 公開株式数 | 592,100株 |

| OA売出 | 85,000株 |

| 引受幹事 | 三菱UFJモルガン・スタンレー(主幹事) au カブコム証券 大和証券 SBI証券 東海東京証券 フィリップ証券 岡三証券 岡三オンライン 安藤証券 |

三菱UFJモルガン・スタンレー主幹事なので必然的にau カブコム証券へも株が回って来ます。10万円以上の利益がみこめそうなので確実に申し込んでおきたいと思います。後期型抽選って本当に購入申し込み忘れしますからね。

東海東京証券や大和証券などからも申し込みを確実に行っておきたいと考えています。フィリップ証券は口座開設していないのでスルーです。岡三オンラインは前受け金不要でとりあえず参加ですよね。

会社設立は1948年12月10日、本社住所は愛知県日進市赤池町西組32番地、社長は横田優氏(56歳)です。従業員92人(臨時雇用者625人)、平均年齢44.1歳、平均勤続年数4.5年、平均年間給与約460万円です。バイトやパートがかなり多いようです。

あさくま(7678)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社テンポスホールディングス | 2,710,213株 | 56.37% |

| 有限会社あさしお | 542,136株 | 11.28% |

| 近藤 裕貴 | 483,382株 | 10.05% |

| 近藤 典子 | 429,082株 | 8.92% |

| 西尾 すみ子 | 174,200株 | 3.62% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である有限会社あさしお、貸株人である株式会社テンポスホールディングス、当社株主である近藤裕貴、近藤典子、西尾すみ子、近藤千鶴子、伊藤恵美、横田優、新貝栄市、矢田真一、大坂浩二は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年12月23日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

あさくまIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| 三菱UFJモルガン・スタンレー(主幹事) | 533,200株 | 90.05% |

| 大和証券 | 11,800株 | 1.99% |

| SBI証券 | 11,800株 | 1.99% |

| 東海東京証券 | 11,800株 | 1.99% |

| フィリップ証券 | 8,800株 | 1.49% |

| 岡三証券 | 8,800株 | 1.49% |

| 安藤証券 | 5,900株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

あさくまIPOの直感的初値予想

第一弾⇒ 2,000円~2,200円

※ファーストインプレッション

第二段⇒ 2,000円~2,200円維持

※仮条件発表後

あさくまIPOの初値予想

1,500円~2,500円

初値予想レンジが広く設定されています。2020年3月期の業績は増収増益を予定し目先の業績期待はあります。しかし人件費の高騰が業界全体にあり、人手不足もかさなり規模拡大となる場合は一時的に費用も増えそうです。

それを超えるような収益があればよいが参入壁が低い事業のため、立地条件がよい場所には類似企業の進出も考えられます。2020年3月の四半期利益予想は、前期比で33.4%も伸びるそうなので初値が多少高くてもさらに買われるのかもしれません。

公開価格が仮条件上限の1,250円に決定した場合のPERは約11.88倍、PBR1.54倍になります。規模に違いがみられますが、すかいらーくホールディングス(3197)やロイヤルホールディングス(8179)と比較した場合、株価が2倍でもおかしくない指標です。ペッパーフードサービス(3053)になると既に同等です。

株主優待が1年に4,000円と既に設定されているため、配当金20円と合わせると1年間の利回りが4.8%になり魅力があります。

あさくま(7678)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2014年4月24日~2021年6月25日 | 35,000株 発行価格250円 |

| 2015年6月21日~2022年6月25日 | 43,300株 発行価格250円 |

| 2019年3月15日~2026年6月27日 | 8,570株 発行価格310円 |

| 2020年12月14日~2028年6月26日 | 10,000株 発行価格483円 |

ロックアップは180日間日間(2019年12月23日)、ロックアップ解除倍率は目論見に書かれていないため設定なしです。ストックオプションの株数残や発行価格は上記のようになります。86,870株が行使期限に入るようです。

時価総額は東証データの上場時発行済み株式数の5,210,420株株から算出すると想定価格ベースで約59.9億円になります。

親会社がテンポスホールディングス(2751)なので厨房機器なども安く仕入れることが出来るのかもしれません。テンポスホールディングスは東証1部昇格を狙っている企業です。

今回は親子上場になり一般的には好まれませんが、難なく上場し初値も好調になる予感がします。株主優待もあり積極的に買われると考えています。年間4,000円(1,000円の食事券4枚)と目論見に書かれています!

申し込みが出来る証券会社から全力申し込みでしょう。

株式売買手数料が「完全無料」のスマートプラス登場! 【日本初で大人気】

⇒ スマートプラス

タグ:IPO初値予想