AI inside(エーアイインサイド)上場とIPO初値予想【幹事配分や独自評価あり】

AI inside(エーアイインサイド)IPOが新規上場承認されました。市場はマザーズで主幹事は野村證券が引受けます。もしかすると初値2倍以上が狙えるかもしれません。

人工知能を使った読み取りなどを行う企業になり人工知能IPOとして人気化?

上場による資金で人員も増やすそうなので提携企業も増える見込みでしょう。公開株式数500,000株、オーバーアロットメント75,000株で想定発行価格2,660円による上場規模は約15.3億円です。

AI技術の導入などを検討している企業が全体の66.9%という数値も野村総合研究所から発表されているそうです。データは少し古く2018年5月となっています。

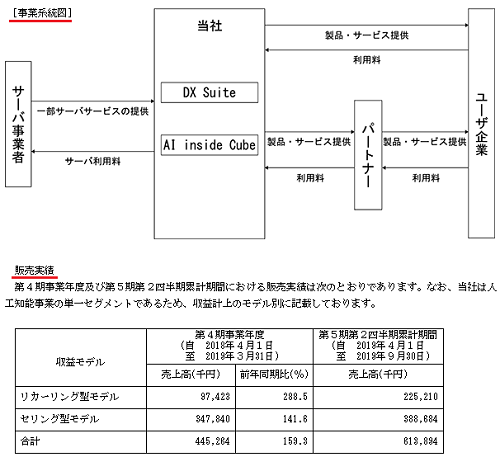

販売形態はユーザへ直接販売していますがパートナーを通じた販売も行っているそうです。既にパートナー販売における契約数の割合が直接販売よりも高いそうなのでシステム定評があるようですね。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 12月25日 |

| BB期間 | 12月09日~12月13日 |

| 企業ホームページ | https://inside.ai/ |

| 事業の内容 | AI技術を用いたOCRサービス「DX Suite」の提供等 |

【手取金の使途】

手取概算額726,160千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限183,540千円と合わせて、設備資金として①サーバ購入費、運転資金として②サーバ維持関連費、③AIエンジニア等の採用費及び人件費に充当する予定であります。

①サーバ費用の低減が見込まれ、AIの学習、推論等への使用を目的とした社内サーバの購入費として300,000千円を充当する予定であります。

②社内サーバの設置スペース費及びメンテナンス等の各種維持費として24,000千円を充当する予定であります。

③AIプラットフォームビジネスを拡大し、継続的に成長するための、優秀なAIエンジニアをはじめとした各部門人材の採用費及び人件費として576,000千円を充当する予定であります。

上記以外の残額は事業拡大のための運転資金に充当する予定でありますが、具体化している事項はありません。具体的な充当時期までは安全性の高い金融商品等で運用する方針であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

AI inside(4488)IPOの業績と事業内容

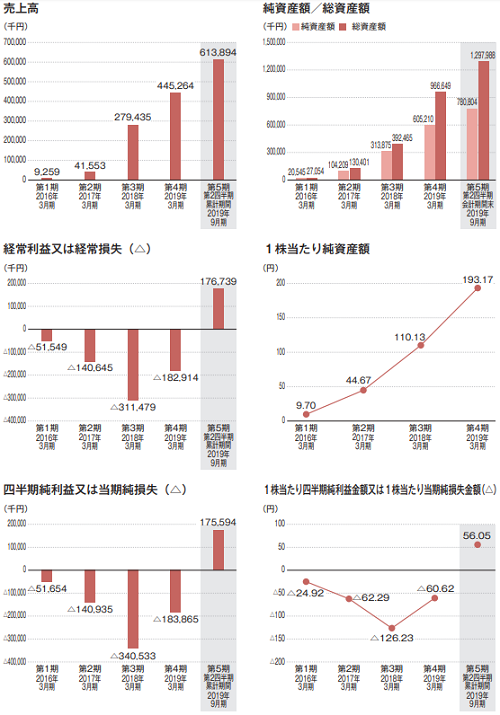

業績はこれから一気に利益を狙えるようです。売上の拡大が続いているため今期以降も期待できそうです。

国内生産年齢人口は1995年をピークに減少傾向にあり、2020年に7,341万人程になるそうです。20年後の2040年には現在と比較し1,554万人程が減少し5,787万人程になると予想されています。

これらの理由により、「人」が行ってきた業務を機械化し生産性を維持又は向上させること、業務を高付加価値なものにすることがこれまで以上に強く求盛られるそうです。そこでAIが注目され実際に業務に取り入れている企業が増えてきています。

今後もより一層AI化が進み社会に普及していくとされています。

同社はデータ入力業務をAIでサポートすることを目的に研究開発を始め創業されています。最新調査によるとデータ入力業務を含む「非IT系の外部委託市場」については2016年度で1.66兆円の実績、2017年度で1.7兆円の実績とされています。

その結果人がルールを設計し、そのルールをプログラミングすることで開発する文字認識技術を一切排除し、コンピュータが自動的に文字画像データを学習しルールを設計する、ディープラーニングによる手書き文字認識AIを開発しています。

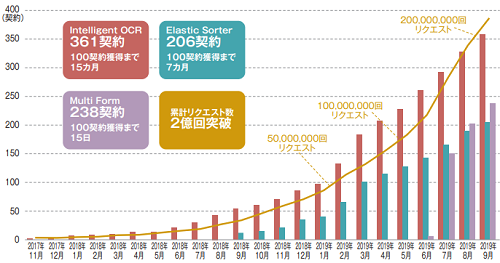

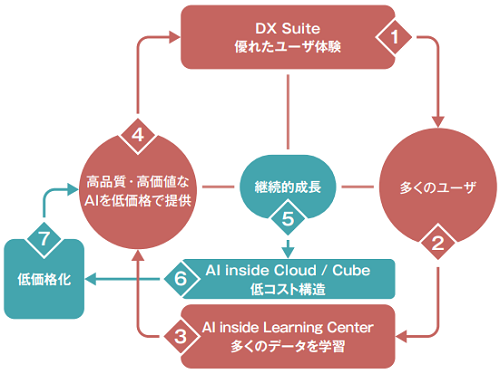

このAIを誰もが使えるようにするため、AI-OCRサービス「DX Suite」として企業へ提供しています。これまで2億回を超える読取りを行い企業の生産性向上に貢献しています。

製品の提供方式として現在主力製品となっているクラウドコンピューティング(AI inside Cloud)だけではなく、クラウドにアクセスすることなくユーザの元でAI処理を行う、エッジコンピューティング用ハードウェア「AI inside Cube」を自社で開発製造しています。

これにより、地方公共団体などプライバシー保護がより一層重要視される業界への導入拡大も実現しているそうです。収益方法は継続的に収益が計上されるリカーリング型モデルと取引毎に収益が発生するセリング型モデルにより構成されています。

「DX Suite」とは人がルールを設計し、そのルールをプログラミングすることで開発する文字認識技術を一切排除し、文字画像データを学習し、コンピュータが自動的にルールを設計するディープラーニングによる手書き文字認識AIを指します。

開発しました。このAIを、日々の業務で誰もが使えるようにするため、ユーザインターフェースを備えたAI-OCRサービス「DX Suite」として開発し、ユーザへ提供しております。

DX Suiteは内部に「Intelligent OCR」「Elastic Sorter」「Multi Form」というアプリケーションがあり組み合わせて契約することが出来ます。

「Intelligent OCR」は手書き文字認識技術をベースに「定型帳票」を読取りデジタルデータ化するサービスです。定型帳票とは帳票レイアウトが統一されており、事前に読取り箇所を指定することができる帳票を指します。具体的には各種申込書や受発注帳票、アンケートなどの帳票をデータ化できます。

「Elastic Sorter」は「Intelligent OCR」のオプションとして、複数種類の帳票を順不同にまとめてスキャンしてある場合に同種類の帳票をAIが選び取り仕分けるサービスです。

「Multi Form」は「Intelligent OCR」のオプションとして、「定型帳票」以外の「非定型帳票」を読取りデータを構造化含めデジタルデータ化するサービスです。

この他にも、官公庁・地方公共団体などではオンプレミス環境での利用ニーズがあるため、クラウドにアクセスすることなくユーザの元でAI処理を行う、エッジコンピューティング用ハードウェア「AI inside Cube」を自社開発しています。

また「AI inside Computing Engine」や「AI inside Learning Center」といったサービスも行っています。「AI inside Computing Engine」の特徴としては、一度作り上げたサーバ環境をコンテナとしてコピーして立ち上げることができるそうです。

「AI inside Learning Center」の特徴はユーザが日々の業務で使うほど、さらなる追加学習のためにデータフィードバックがなされ、精度が向上するというAIだそうです。

上場企業が導入するくらいなので信頼性は高そうですね。自社でアルゴリズム研究も行っているそうです。IPO的には人工知能事業とインパクトある業務です。

AI inside(4488)IPO仮条件と公開価格の日程

| 想定価格 | 2,660円 |

| 仮条件 | 3,000円~3,600円 |

| 公開価格 | 12月16日 |

想定価格から試算される市場からの吸収金額は約13.3億円です。オーバーアロットメントを含めると約15.3億円になります。売上拡大と黒字予想なので人気があると思います。今期は1.9億円の黒字化が予想されているようです。前期との反動が凄いですね。

アクティブユーザーが400社あり「AI-OCR 市場」のシェアがNo.1となっているため今後も期待できそうです。公式サイトの提携会社は上場企業や大手企業が多く採用しているようです。業種も様々なので汎用性が高いようです。

AI inside(4488)IPOの幹事団詳細と会社データ

| 公募株数 | 300,000株 |

| 売出株数 | 200,000株 |

| 公開株式数 | 500,000株 |

| OA売出 | 75,000株 |

| 引受幹事 | 野村證券(主幹事) 大和証券証券 三菱UFJモルガン・スタンレー証券 SMBC日興証券 SBI証券 岩井コスモ証券 マネックス証券 いちよし証券 楽天証券 |

| 委託見込 | au カブコム証券 DMM.com証券(PR) |

株数があまり多くなく野村證券主幹事なので当選しにくそうです。ただ初値期待はできそうなので申し込める証券会社から全力参加でしょう。店頭系幹事が上位を占めているため店頭と付き合いがある方は優位かもしれません。

au カブコム証券が既に委託販売を発表しています。DMM.com証券(PR)の発表は遅いので気にかけておきましょう。仮条件発表後に委託販売の取扱いが発表されることが殆どです。

IPOに当選できないとモチベーションも下がるためソーシャルレンディング投資を行う方も増えているそうです。確かに利益が出せないときついですよね。ソーシャルレンディング企業へは8社くらい投資を行っています。年間リターンは20万円くらいあるため助かる投資です。

ownersbookは上場企業なのでお勧めできます。四季報で企業の財務状況を常に確認できることでリスクが下がると考えています。クラウドバンクは上場していませんが証券会社が運営し黒字化しているため安心できます。CMも流れているため身近な企業だと思います。

どちらの企業も1万円から投資ができます。クラウドバンクだと投資対象になるファンドの種類が豊富です。また市場シェア率が大きい企業だとSBIソーシャルレンディングなどもお勧めできます。これら3社で100万円以上の投資を行っています。

エーアイインサイドの会社設立は2015年8月03日、本社住所は東京都渋谷区渋谷三丁目8番12号、社長は渡久地択氏(35歳)です。

従業員数57人(臨時雇用者11人)、平均年齢34.48歳、平均勤続年数1.16年、平均年間給与約610万円です。

AI inside(4488)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 渡久地 択 | 2,000,000株 | 56.77% |

| アクサ生命保険株式会社 | 250,000株 | 7.10% |

| UTEC4号投資事業有限責任組合 | 221,000株 | 6.27%% |

| 株式会社レオパレス21 | 200,000株 | 5.68% |

| 中沖 勝明 | 148,000株 | 4.20% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である渡久地択並びに売出人である株式会社レオパレス21並びに当社株主であるアクサ生命保険株式会社、大日本印刷株式会社、中沖勝明、レカム株式会社及び第一生命保険株式会社並びに当社新株予約権者である名井将元、齋藤真織、檜田和毅、梅田祥太朗、中澤公貴、糸永有輝、野田明良、幸田桃香、谷槙太郎、堀部敦生、浦口純奈、西田茉由、藤崎泰幹、髙橋将太、及川智、胡為明、楠瀬丈生、飯田秀久、武田実樹、米窪泰志、柚口祐介及び保坂浩紀は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年3月23日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 440,000株 | 88.00% |

| 大和証券証券 | 12,500株 | 2.50% |

| 三菱UFJモルガン・スタンレー証券 | 12,500株 | 2.50% |

| SMBC日興証券 | 12,500株 | 2.50% |

| SBI証券 | 12,500株 | 2.50% |

| 岩井コスモ証券 | 2,500株 | 0.50% |

| マネックス証券 | 2,500株 | 0.50% |

| いちよし証券 | 2,500株 | 0.50% |

| 楽天証券 | 2,500株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,600円~4,600円

※ファーストインプレッション

第二段⇒ 5,000円~6,000円

※仮条件発表後

AI inside初値予想と市場コンセサンス

4,000円~6,000円

6,000円~7,000円(修正値)

AI(人工知能)を使ってOCRサービスを提供している企業です。最近のAIは制度が高く様々なフォーマットに対応できるそうです。同社は官公庁や地方公共団体とも提携し今後の需要期待も多きようです。

また想定発行価格2,660円から仮条件が大きく上振れし3,000円~3,600円となっています。上限3,600円による吸収額は約20.7億円になります。想定では15.3億円だったため5.4億円の上乗せとなっています!

かなりインパクトなる状況ですが前期は赤字だったので驚きです。業績が急拡大し成長性ある銘柄と考えられているようです。公募株を手に入れる事ができれば利益を期待してよさそうです。

2020年3月の単独業績予想は売上13.4億円、経常利益1.9億円と事業規模はまだ小さいと思います。前期売上が4.5億円だったことを考えると相当な成長率になり売上は前期の3倍に達します。経常利益は1.9億円になり前期-1.8億円から完全黒字化します。

なかなかこのようなIPOはありませんが仮条件引き上げすぎでしょう?と思ってしまいました。収益方法が2種類ありストック型収益も積み上がっているそうです。EPS59.60からPERは60.40倍、BPS443.45からPBRは8.12倍になります。

IPOに当選したら初値売却で利益を確実に得たいと思います。上場日がクリスマスなので何となく祭りになりそうな気がします。海外勢はクリスマス休暇で参戦見込みは薄いようです。たまに国内株が暴落するので気を付けましょう。

とにかくIPO当選狙いでGETしたら初値売却でよいでしょう!

AI inside(4488)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2018年12月13日~2026年11月30日 | 135,000株 発行価格800円 |

| 2020年9月29日~2028年9月28日 | 55,500株 発行価格1,360円 |

| 2018年11月01日~2023年10月31日 | 70,000株 発行価格600円 |

| 2019年11月01日~2024年10月31日 | 70,000株 発行価格600円 |

| 2020年11月01日~2025年10月31日 | 60,000株 発行価格600円 |

ロックアップは90日間(2020年3月23日)、ロックアップ解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。275,000株が行使期限に入っています。第三者割当のベンチャーキャピタルは継続保有を表しているそうです。

時価総額は東証データの上場時発行済み株式数の3,540,000株から算出すると想定価格ベースで約94.2億円になります。

AI技術を用いてアルゴリズムを適用したサービスを行っている企業です。人力だと限界がありミスが発生するためAI(人工知能)を使ったビズネスが人気です。しかもしっかりと利益を上げている企業が目立ってきています。

ディープラーニングやクラウドコンピューティングなどを扱うため同社は個人投資家に人気そうです。

2019年12月の終盤は初値期待が出来そうなIPOが多くなっているため、どれか一つ当選できれば良い年末年始を迎えることができそうです。頑張るしかなさそうですね!

上場企業が運営するクラウドファンディング事業者⇒ ownersbook

タグ:IPO初値予想