ウイングアーク1st(4432)IPOが東証に再承認されました。2019年3月13日に上場を予定していましたが上場中止になっていた案件になります。当時はかなり人気がなかったことを思い出します。

約1年ぶりに上場を目指し前回との変更点なども気を付けて確認を行ってみたいと思います。また今回も業績や上場規模などを確認し評価していきたいと思います!

主幹事は野村証券、三菱UFJモルガン・スタンレー証券、メリルリンチ日本証券が共同で務めます。上場規模は約281.1億円で売出株15,517,100株とオーバーアロットメント1,317,400株になります。前回の上場を調べると想定ベースで約451.1億円だったため今回はコンパクトになっています。

再承認まで1年という時間が過ぎましたが業績は好調のようです。事業内容よりも筆頭株主の「CJP WA Holdings, L.P.」が株式を売却し利益を得たいために上場する流れなので投資家に懸念されるでしょう。

全て売出株になるグローバルオファリングとなっています。日本国内は全体の56.6%(8,783,300株)が募集対象となっています。ちなみに前回の上場承認のデータと上場中止の理由は下記記事にまとめています。

ウイングアーク1st(4432)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 東証1部又は東証2部 |

| 業種 | 情報・通信業 |

| 事業内容 | 企業の情報活用を促進するソフトウェアおよびクラウドサービスの提供 |

| 上場日 | 上場中止2回目 |

| ブックビルディング期間 | 3月09日~3月13日 |

| 想定価格 | 1,670円 |

| 仮条件 | 3月09日 |

| 売出価格 | 3月16日 |

| 企業情報 | https://www.wingarc.com/ |

| 監査人 | EY新日本有限責任監査法人 |

【経営方針】

当社グループは、「Empower Data, Innovate the Business, Shape the Future.情報に価値を、企業に変革を、社会に未来を。」というビジョンを掲げており、社会に存在する様々なデータを活用することで、多くの企業にイノベーションをもたらし、その結果として、より良い社会を実現することを目指しております。現在、スマートフォンやIoTの普及により、日々生み出されるデータは加速度的に増加して、働き方改革等による業務の効率化のニーズも高まっております。当社グループは、この様々なデータ(ビッグデータ)を「新しい資源」としてとらえており、この資源を活用して、企業や社会に様々な価値をもたらすソフトウェア及びサービスの提供を行っております。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 0株 |

| 売出株数 | 15,517,100株 ※国内売出し8,783,300株、海外売出し6,733,800株 |

| 公開株数(合計) | 15,517,100株 |

| オーバーアロットメント | 1,317,400株 |

| 上場時発行済み株数 | 31,198,000株(公募分を含む) |

| 想定ベースの時価総額 | 約521億円 |

| 幹事団 | 野村證券(共同) 三菱UFJモルガン・スタンレー証券(共同) メリルリンチ日本証券(共同) みずほ証券 SMBC日興証券 大和証券 SBI証券 楽天証券 |

| 委託見込 | auカブコム証券 SBIネオトレード証券 DMM.com証券 |

ウイングアーク1st(4432)上場評判とIPO分析

想定発行価格1,670円を基に吸収金額を算出すると約259.1億円となり、オーバーアロットメントを含めると約281.1億円規模の上場となります。前回の上場規模を調べてみるとOA込みで約451.1億円規模でした。だいぶコンパクトになっていますがそれでも人気がないと思います。想定発行価格も1,970円から今回は300円引き下げられています。

グループ企業は同社と連結子会社8社の合計9社で構成され、ソフトウェアとクラウドサービスの提供を行っています。

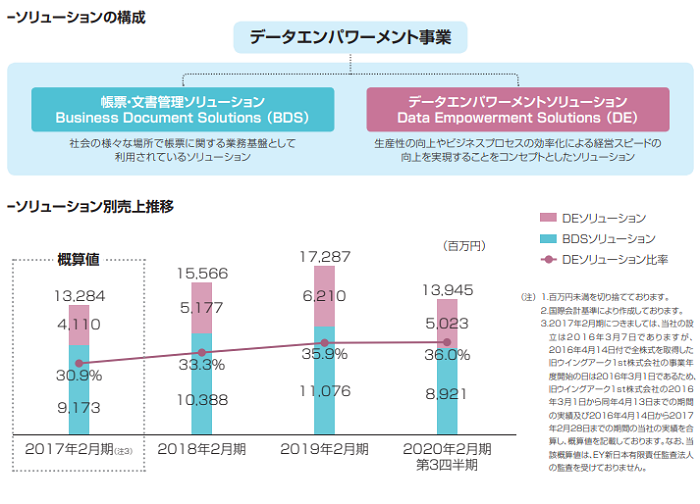

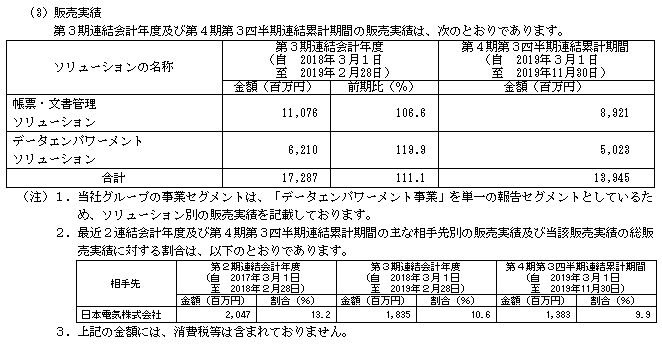

企業の基幹業務を支える「帳票・文書管理ソリューション」と、様々なデータを活用し今までにない新たな価値を生み出す「データエンパワーメントソリューション」の2つの売上収益が区分としてあります。

帳票・文書管理ソリューションは、帳票に関する業務基盤として国内で最も多く利用されているソフトウェア及びそれらをベースとしたソリューションを提供しています。

請求書、納品書、発送伝票、eチケットなどの業務帳票から公的機関が発行する各種証明書まで社会の様々な場所で帳票の作成や出力、管理に利用されています。主力の「SVF」は帳票の作成や出力を担っています。

現在では「SVF」での帳票出力の85%はデジタル化され、文書管理基盤の「SPA」と合わせて企業、公的機関の双方でデジタル化による業務の効率化に貢献しているそうです。

同社グループは帳票ソフトウェアの先駆者として、多くの顧客にご利用頂いており機能の豊富さやシステムの安定性等が評価されているそうです。「SVF」の帳票市場(帳票運用製品)における市場シェアは68.3%となっています。

データエンパワーメントソリューションでは、エンドユーザーに対してソフトウェアの販売、クラウドサービス、保守サポートの提供を主に行っています。

これらは様々な種類のデータを組み合わせ、分析することにより「気づき」や「今までにない価値」を生み出すビジネスの基盤となるソフトウェア及びそれらをベースとしたソリューションを提供しています。

生産性の向上やビジネスプロセスの効率化による経営スピードの向上を実現することをコンセプトとし、データの集計、分析、可視化、意思決定支援というデータ活用の一連の流れをカバーしており、経営者から現場の業務担当者まで多くの方が利用しているそうです。

同社グループは創業以来、企業の情報活用に特化した独自の技術開発に取り組んでいます。超高速集計やデータの仮想統合、IoTデータのリアルタイム処理は特長的技術であり、同社グループの競争力の源泉となっています。

それぞれ技術は高度で難解なものですが、「誰でも簡単」に利用することができ素早く効果をあげられるようにシンプルで直観的に使用できるユーザーインターフェイスを備えたソフトウェア、そしてサービスを提供しています。

研究開発活動及びソフトウェア開発のコア部分はすべて自社グループ内で行っているそうです。

ウイングアーク1st(4432)の企業財務情報と配当性向

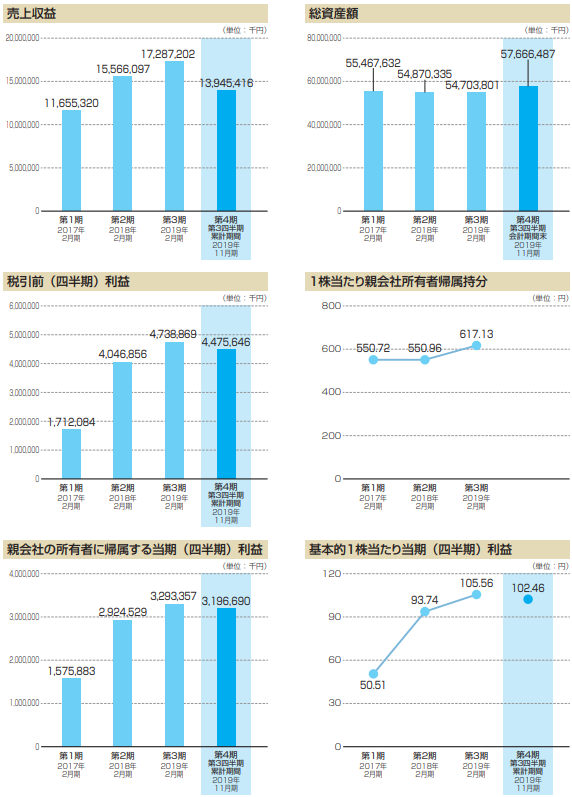

| 回次 | 第2期 | 第3期 |

| 決算年月 | 2018年2月期 | 2019年2月期 |

| 売上収益 | 15,566,097 | 17,287,202 |

| 税引前(四半期)利益 | 4,046,856 | 4,738,869 |

| 親会社株主に帰属する当期純利益 | 2,924,529 | 3,293,357 |

| 親会社の所有者に帰属する当期(四半期)包括利益 | 2,868,995 | 3,459,884 |

| 純資産額 | – | – |

| 総資産額 | 54,870,335 | 54,703,801 |

| 1株当たり親会社所有者帰属持分 | 550.96 | 617.13 |

| 基本的1株当たり当期(四半期)利益 | 93.74 | 105.56 |

| 自己資本比率(%) | – | – |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 4,908,550 | 3,337,903 |

| 投資活動によるキャッシュ・フロー | △2,359,016 | △1,648,082 |

| 財務活動によるキャッシュ・フロー | △4,385,651 | △2,958,798 |

| 現金及び現金同等物の期末残高 | 4,722,246 | 3,437,970 |

- 売上収益13,945百万円(前年同期比6.0%増)

- 営業利益4,604百万円(前年同期比10.8%増)

- 税引前四半期利益4,475百万円(前年同期比11.1%増)

- 親会社の所有者に帰属する四半期利益3,196百万円(前年同期比13.8%増)

同社グループは、クラウド上でも超高速集計を実現するDr.Sum Cloudを2019年8月に、紙文書からのデータ抽出機能をさらに強化したSPA Cloudを2019年9月にリリースし、クラウドビジネスの強化を進めています。

2019年11月に伊藤忠商事株式会社及びSansan株式会社と資本業務提携を締結しました。各々の業界トップの知見と同社グループが持つデータ活用のノウハウを組み合わせ、DXにおけるソリューション開発を軸とした協業を強化するそうです。

ウイングアーク1st(4432)の株主状況とロックアップについて

会社設立は2016年3月07日(実質上2004年3月24日)、東京都港区六本木三丁目2番1号に本社を構えます。社長は田中潤氏(1976年11月22日生まれ)、株式保有率は0.56%(200,000株)です。従業員数557人で臨時雇用者61人、平均年齢39.8歳、平均勤続年数2.9年、平均年間給与7,433,805円です。連結従業員数は646人になり臨時雇用者61人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| CJP WA Holdings, L.P. | 16,834,530株 | 47.27% | ○ |

| IW.DXパートナーズ株式会社 | 7,643,470株 | 21.46% | ○ |

| Sansan株式会社 | 3,569,700株 | 10.02% | ○ |

| モノリス有限責任事業組合 | 1,400,000株 | 3.93% | ○ |

| 鈴与株式会社 | 537,300株 | 1.51% | ○ |

| 株式会社インテージホールディングス | 500,000株 | 1.40% | ○ |

| 合同会社PKSHA Technology Capital | 360,000株 | 1.01% | ○ |

【ロックアップについて】

グローバル・オファリングに関連して、売出人及び貸株人であるCJP WA Holdings, L.P.、当社の株主であるIW.DXパートナーズ株式会社、Sansan株式会社、モノリス有限責任事業組合、鈴与株式会社、株式会社インテージホールディングス、合同会社PKSHA Technology Capital、株式会社データ・アプリケーション及び株式会社タケオホールディングス並びに当社の新株予約権者である内野弘幸、田中潤、藤本泰輔、島澤甲、奥田哲史、森脇匡紀、吉田善幸、森下将憲、渡會公士及び久我温紀は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場日後180日目の2020年9月21日までの期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受けによる国内売出し、海外売出し、オーバーアロットメントによる売出しのための当社普通株式の貸渡し、グリーンシューオプションの行使に基づく当社普通株式の売却等を除きます。)を行わない旨を約束する書面を2020年3月16日付で差し入れる予定であります。

上記のほか当社は取引所の定める「有価証券上場規程施行規則」の規定に基づき、上場前の第三者割当等による募集株式等の割当等に関し、当社新株予約権の割当てを受けた者との間に継続所有等の確約を行っております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2020年9月21日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にないため設定はありません。新株予約権者には継続保有確約が取られています。

親引けは行われません。

ウイングアーク1st(4432)IPOの初値予想と幹事引受け株数

後日記載します。PERやPBR、類似企業なども後日追記します。

| 幹事名 | 配分単位 | 引受割合 |

| 野村證券 | -株 | -% |

| 三菱UFJ・モルガンスタンレー証券 | -株 | -% |

| メリルリンチ日本証券 | -株 | -% |

| みずほ証券 | -株 | -% |

| SMBC日興証券 | -株 | -% |

| 大和証券 | -株 | -% |

| SBI証券 | -株 | -% |

| 楽天証券 | -株 | -% |

個人的には前回同様にスルーするつもりです。SBI証券のIPOチャレンジポイントだけ頂く形でブックビルディングを終わらせると思います。途中で人気が出てくると残念になるため後期型抽選を行う楽天証券からの申し込みは予備で行っておきます。auカブコム証券も同様に申し込んでおきます!

楽天証券のIPO抽選ルール詳細を記事にしてみました。楽天証券と言えば過去のIPO取引実績がかなり多い企業です。しばらく取扱い数が少なかった時期もありますが、ここ数年取扱い数が増加傾向にあり、申込者も減っているようなので当 …

auカブコム証券のIPOルールを詳しく調べてみました。同社は三菱UFJフィナンシャル・グループなので基本的には三菱UFJモルガン・スタンレー証券引き受け分をauカブコム証券に回します。 …

またdocomoユーザー必見のTHEO(テオ)で資産運用してみませんか?dポイントが勝手に貯まるからETF投資に興味があれば凄くお得なんですよね。

THEO(テオ)+docomoが凄い勢いで伸びています。ドコモユーザー限定のサービスになり大手通信事業者が投資環境を提供しているため手軽に始めることができます。そして最大の魅力はdポイントが貰える事とおつり投資ができるこ …

docomoユーザーではない方も投資できますけれどdポイントが世の中に普及しているためどうせなら頂きたいですよね。またETFシェア率で言えばWealthnavi(ウェルスナビ)が最大規模になります。こちらは当サイト特典が付いているためお得です。

ウェルスナビに1年7ヶ月投資をした実績をブログに書こうと思います。感じたことや運用において知っておくべきことも書いています。これからETF投資を考えている方に必ず参考になると思います。私が目指す目標額は275万円の投資で …

投資も複利があると助かるし面白みがあるため、小額から投資してみると楽しめると思います。仮想通貨にも投資していますがこちらはハラハラドキドキしっぱなしです。ボラティリティが大き過ぎますね。

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| – | PER-倍 | PBR-倍 |

| – | PER-倍 | PBR-倍 |

| – | PER-倍 | PBR-倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2018年10月14日~2026年10月13日 | 1,250,000株 | 500円 |

| 2018年10月15日~2026年10月13日 | 1,209,000株 | 500円 |

| 2018年10月14日~2026年10月13日 | 1,260,000株 | 500円 |

| 2020年2月01日~2026年10月13日 | 230,000株 | 722円 |

| 2020年2月01日~2026年10月13日 | 140,000株 | 722円 |

| 2021年5月29日~2029年5月28日 | 245,500株 | 1,350円 |

| 2021年5月29日~2029年5月28日 | 80,000株 | 1,350円 |

ストックオプション(新株予約権)は上場時点で4,089,000株が行使期限に入るようです。ベスティング条件が付与されているため詳細を確認したい方は目論見又は有価証券届出書(新規公開時)の「新株予約権等の状況」をご確認ください。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は14年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入。ウイングアーク1st(4432)IPOの評価と申し込みスタンス

ウイングアーク1stIPOは個人的には不参加でよいと考えています。沿革によると1972年にヤマギワ工作所を設立したところからはじまり、翼システム情報企画事業部のソフトウェア事業を譲受け、他社株式取得や社名変更などを繰り返しています。2010年には大阪証券取引所のジャスダック市場へ上場し、2012年2月に東京証券取引所の2部へも同時上場を行っています。2013年9月には完全上場廃止となっていることから短期間でごたごたが起こっているようです。

その後もごたごたが続き今回の再上場となります。この1年間で新たに帝国データバンクとSansan(4443)と資本提携を行っています。伊藤忠商事とは2年連続で資本業務提携を行っています。

同社の販売モデルはパートナーを介した間接販売が主となっており、大都市圏で大企業や官公庁の大型案件を得意とするSIerや地方を拠点とするSIer、特定領域に特化したコンサルティングファームやクラウドシステムの構築を専業とするクラウドSIer等多くのパートナー企業と契約しており、日本全国のシステム開発案件をカバーする販売網を構築しています。

ソフトウェアライセンスによる収益の他にも保守やサブスクリプション、クラウドなど継続契約を前提とした取引が発生するため収益が積み上がっていく構造になっています。

AIやIoT、ビッグデータやクラウド技術が加速化する中で同社の業績は好調となっているため事業には魅力があるのかもしれません。ただ、一方的に上場する感じがあり個人的には心配することが多いような気がしています。

初値買いする投資家よりも上場後しばらく時間が経過した段階で購入しても遅くはないでしょう。上場市場は東証1部になると思われますがスルー予定です。上場ラッシュでウイングアーク1stは選ばれないのでは?

貸付先は主に上場企業で1円から投資が可能! 【リスクを下げる工夫が凄い】

⇒ Funds(ファンズ)公式へ

実際に1円単位で投資を先日行いました!個人投資家に安心できるファンドを用意しているため魅力的な企業です。株主優待付きのファンド(投資先)も用意され新サービスを次々に打ち出している企業です。

Funds(ファンズ)に50万円入金し実際に投資を行いました。なぜ評判や評価が高いのか?どうしてリスクが低いのかを調べたので参考になればと思います。上場企業に資金を貸し出す形なので投資家の背負うリスクが低くなり、デフォルト …

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。