ステムリムIPOがマザーズに新規上場承認されました。主幹事はSMBC日興証券で公開株数が8,400,000株、オーバーアロットメント1,260,000株と株数が多い銘柄の上場です。さらに想定発行価格が3,050円と高めの設定になり、市場からの吸収額は約294.6億円とサイズも大きいようです。

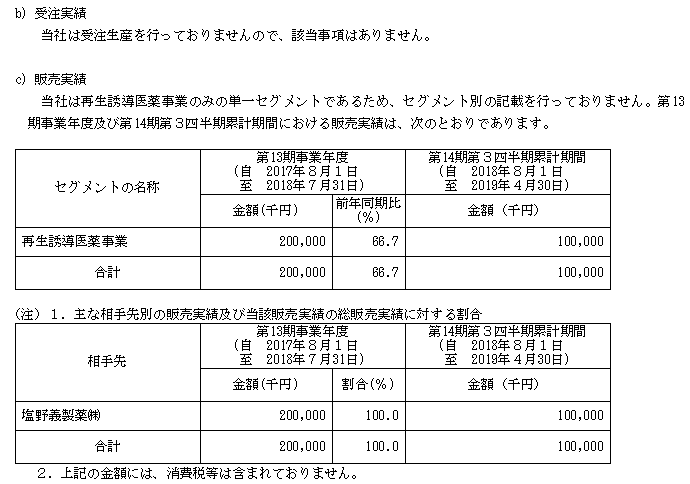

事業は再生誘導医薬の研究開発を行っている企業になり、今期売上は塩野義製薬へ1億円のみです。前期も塩野義製薬に2億円売上となっていますが赤字額が3.2億円を超えています。バイオ事業では赤字が当たり前となっていますがステムリムの評判や評価はどうでしょうか。

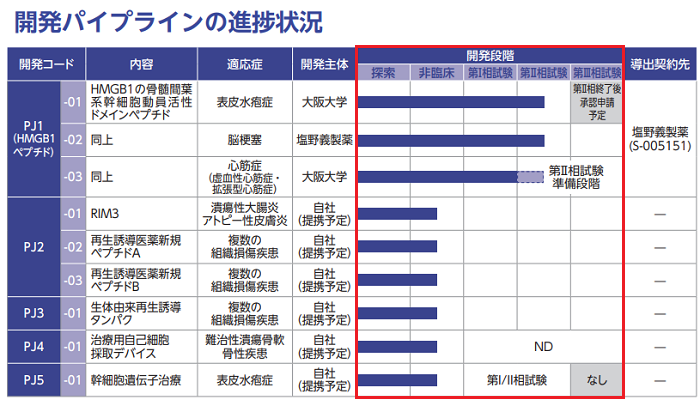

PJ1再生誘導医薬HMGB1ペプチドを塩野義製薬と2014年11月にライセンス契約しているため契約一時金及びマイルストーン収入に加え、今後の開発の進捗に応じたマイルストーン収入及び製品上市後のロイヤリティ収入及びマイルストーン収入を得ることができる状態となっています。

ただIPOに参加するにも単価が高く大きな赤字なので躊躇する投資家は多そうです。

ステムリム(4599)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 医薬品 |

| 事業内容 | 生体内に存在する幹細胞を活性化し、損傷組織の再生を誘導する医薬品・医療機器及び遺伝子治療等製品の研究、開発、製造、販売 |

| 公開予定 | 8月09日 |

| ブックビルディング期間 | 7月25日~7月31日 |

| 想定価格 | 3,050円 ※2,370円~3,730円の平均価格で算出 |

| 仮条件 | 1,000円~1,700円 |

| 公開価格 | 8月01日 |

| 企業情報 | https://stemrim.com/ |

【手取金の使途】

差引手取概算額16,869,000千円に、海外販売の手取概算額(未定)及び本第三者割当増資の手取概算額上限3,561,481千円と合わせた、手取概算額合計上限20,430,481千円については、①「再生誘導医学研究所」及び「動物実験施設」の設立資金、②継続して研究開発を行うための運転資金、並びに③事業拡大に伴う人件費に充当する予定であります。具体的には以下のとおりであります。

①「第二部 企業情報 第3 設備の状況 3 設備の新設、除却等の計画」で記載している「再生誘導医学研究所」及び「動物実験施設」の設立資金として、14,620,264千円(2020年7月期7,949,610千円、2021年7月期4,547,481千円、2022年7月期2,123,173千円)を充当する予定であります。

②現状で存在するパイプラインに係る研究開発を推進する費用、及び新規パイプラインの研究開発に係る費用として5,335,437千円(2020年7月期1,088,000千円、2021年7月期1,526,010千円、2022年7月期2,721,427千円)を充当する予定であります。

③事業拡大のための優秀な人材確保を目的とした人件費(人材採用費を含む)の増加を計画しており、人件費(人材採用費を含む)474,780千円(2020年7月期88,293千円、2021年7月期108,032千円、2022年7月期278,455千円)を充当する予定であります。

※また上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 6,000,000株⇒ 8,100,000株に修正 |

| 売出株数 | 2,400,000株⇒ 300,000株に修正 |

| 公開株数(合計) | 8,400,000株 |

| オーバーアロットメント | 1,260,000株 |

| 上場時発行済み株数 | 50,282,700株⇒ 52,382,700株に修正 ※公募分を含む |

| 想定ベースの時価総額 | 約1,533.6億円 |

| 幹事団 | SMBC日興証券(主幹事) 大和証券 野村證券 みずほ証券 SBI証券 いちよし証券 岡三証券 岡三オンライン証券 ←前受け金不要 楽天証券 ←後期型抽選で穴場か? 西村証券 |

ステムリム(4599)上場評判とIPO分析

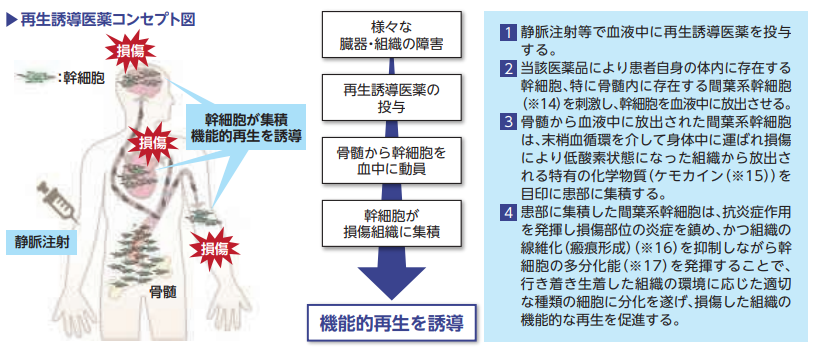

想定発行価格3,050円を基に吸収金額を算出すると約256.2億円となり、オーバーアロットメントを含めると約294.6億円規模の上場となります。新興市場上場にしては規模が大きく荷もたれ感がかなりあるように思います。同社が創業以来取り組んできた再生誘導医薬は、怪我や病気により損傷し機能を失った生体組織の機能的再生・治癒を促進する、新しい作用メカニズムにもとづく医薬品です。

再生誘導医薬は、従来型の再生医療/細胞治療とは異なり、生きた細胞の投与を必要とせず、物質=医薬品の投与によって、患者自身の体内に存在する幹細胞を活性化する方法で、より簡便かつ安全に治療効果の高い再生医療を実現します。

再生誘導医薬開発により、生きた細胞製剤では難しい安定した品質による迅速な再生医療を実現する製品供給が可能となることから、広く普及可能な新しい再生医療となり得ます。

再生誘導医薬の投与によって患者の体内で誘導される幹細胞は、血液循環を介して体内を巡り、損傷した組織特異的に集積します。

損傷部位に集積した幹細胞は、神経や皮膚、骨、軟骨、筋肉、血管など、様々な種類の組織に分化する能力を有するため、再生誘導医薬という共通のプラットフォームによって、脳梗塞や脊髄損傷などの中枢神経系疾患、心筋梗塞や心筋症などの循環器系疾患、難治性皮膚潰瘍などの上皮系疾患、難治性骨折などの間葉系疾患など、組織損傷をともなう数多くの難病に対して幅広い治療効果をもたらすことが期待されます。

同社で最も開発の進む開発品は、大阪大学医学部附属病院・慶應義塾大学病院・東邦大学医療センターにおいて難治性遺伝性皮膚疾患を対象とした臨床試験(医師主導治験)第Ⅱ相試験を実施中です。

当該開発品をはじめとして、同社はこれまでの研究開発活動を通じて、複数の疾患に対する複数の研究開発パイプライン(医薬品候補群)を保有しており、再生誘導医薬の実現に向けた多面的・多層的な創薬研究開発事業を展開しています。

同社は医薬品の研究開発を主たる業務としており、自社研究若しくは大学等研究機関との共同研究を通じて、生体内における組織再生誘導メカニズムの解明と幹細胞の特性解析、幹細胞の制御技術に関する基礎研究をおこない、その成果を活用したスクリーニング系によって、再生誘導医薬シーズの探索をおこなっています。

同定した候補物質については、自社単独若しくは共同研究を実施した大学等研究機関と共同で特許を出願し、研究開発活動の果実である知的財産の構築を進めています。大学等研究機関と共同で出願した特許については、当社が独占的な実施権の許諾を受け、以後の製品化に向けた研究開発を同社主導で進めています。

候補物質については、自社若しくは大学等研究機関/パートナー企業と共同で、製造方法の開発、非臨床薬効薬理試験、安全性試験、初期臨床試験等までを実施し、医薬品開発の成功可能性と知的財産価値を高めたうえで、国内・海外の製薬企業に対して、製品の開発権、製造権、販売権等をライセンスアウトすることで、契約一時金、開発の進捗に応じて支払われるマイルストーン収入、製品上市後に売上高の一定割合が支払われるロイヤリティ収入、売上高に対する目標値を達成するごとに支払われる販売マイルストーン収入等を得る事業モデルを採用しています。

また、パートナー企業とは、ライセンス契約に至る前の比較的早期の研究開発段階において、将来のライセンス契約を前提とした共同研究契約を締結することもあります。この場合、パートナー企業から契約一時金、共同研究収入を得ることで、自社の費用負担を低減しつつ、かつパートナー企業の開発リソースも活用することで、研究開発を加速できるメリットを得られます。

再生医療/細胞治療は、最終製品として生きた細胞自体を用いる必要があることから、製造工程における品質管理の難しさ、安全性への懸念、治療可能時期の制約、免疫拒絶反応、保管・流通の制約など、数多くの構造的な課題を抱えており、一般医療として普及するためには更なる技術革新が必要な状況にあります。

このような背景のもと、同社が大阪大学との共同研究を通じて先駆的な概念を構築し開発を進めてきた「再生誘導医薬」は、製品として生きた細胞を一切用いることなく、「物質(化合物)の投与によって再生医療/細胞治療を実現する」をコンセプトとする、新しい再生医療だそうです。

再生誘導医薬開発の発端は、大阪大学で進められていた遺伝性皮膚難病「栄養障害型表皮水疱症」の病態解明研究から得られた「骨髄由来間葉系幹細胞の損傷組織への集積による組織再生誘導メカニズム」の発見にあるそうです。

技術の優位性では、同社の「再生誘導医薬」は、投薬により体内の幹細胞の働きを促進することを作用メカニズムとするため、幹細胞を用いた再生医療・細胞治療が行われている疾患領域を、広くマーケットとして捉えることが可能だと言うことです。

ES細胞やiPS細胞の従来技術特徴と課題では、再生医療や細胞治療の原材料となるのは様々な細胞です。特に、胚性幹細胞(ES細胞)はあらゆる細胞に分化することが可能であり、ほぼ無制限に増殖させることが可能であるため、臓器移植医療の課題であった「移植臓器の不足」が解消されると期待されています。

kimu

kimu バイオや医療系の説明はもの凄く長いから詳細まで知りたい方は目論見を見ることをお勧めします。

実は読んでもそれほど頭に入ってこないので有料情報の判断を基にブックビルディングに参加したいと考えています!赤字で株数が多く残念なIPOという気がするけど・・・

maron

maron でもIPO閑散期に上場タイミングは少しいやらしい感じがするよね。これも主幹事の思惑かもね?

kimu

kimu 8月上場は毎年REIT(リート)が2社くらい上場してくるよね。2019年は年明けからリートが右肩上がりだから若干リートの方が気になっているよ!

保有リートも全部売り払って利益が出たけど高値で持つと取り返すのに時間かかるかもね。

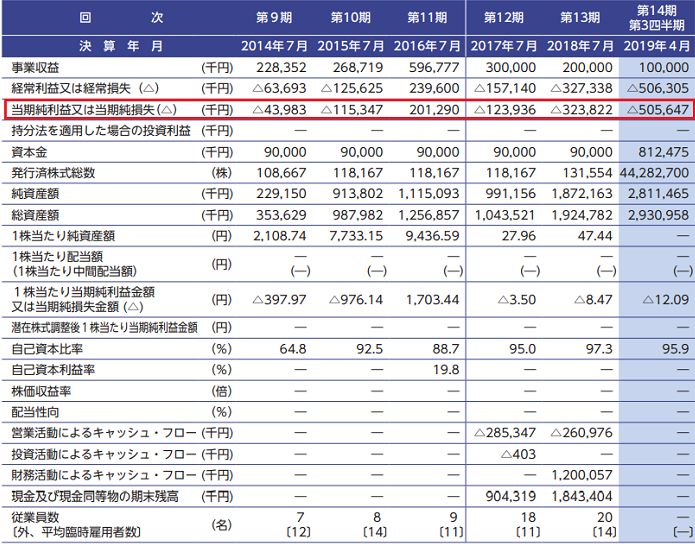

ステムリム(4599)の企業財務情報と配当性向

| 回次 | 第12期 | 第13期 |

| 決算年月 | 2017年7月 | 2018年7月 |

| 事業収益 | 300,000 | 200,000 |

| 経常利益又は経常損失 | △157,140 | △327,338 |

| 当期純利益又は当期純損失 | △123,936 | △323,822 |

| 資本金 | 90,000 | 90,000 |

| 純資産額 | 991,156 | 1,872,163 |

| 総資産額 | 1,043,521 | 1,924,782 |

| 1株当たり純資産額 | 27.96 | 47.44 |

| 1株当たり当期純利益金額又は当期純損失金額 | △3.50 | △8.47 |

| 自己資本比率(%) | 95.0 | 97.3 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | —— | —— |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △285,347 | △260,976 |

| 投資活動によるキャッシュ・フロー | △403 | – |

| 財務活動によるキャッシュ・フロー | – | 1,200,057 |

| 現金及び現金同等物の期末残高 | 904,319 | 1,843,404 |

第14期第3四半期累計期間(2018年8月01日~2019年4月30日)

事業収益100,000千円

営業損失506,272千円

経常損失506,305千円

四半期純損失は505,647千円

当第3四半期累計期間においては、当社で最も開発の進む再生誘導医薬HMGB1ペプチドの開発プロジェクト(PJ1)について、2つの適応症に対する臨床試験が引き続き順調に進捗いたしました。表皮水疱症治療薬の開発プロジェクト(PJ1-01)においては、第Ⅱ相医師主導治験が大阪大学、慶應義塾大学、東邦大学の三施設で実施され、予定通り進捗いたしました。

脳梗塞治療薬の開発プロジェクト(PJ1-02)においては、本医薬品のライセンス先である塩野義製薬株式会社による第Ⅰ相臨床試験が終了し、予定通り第Ⅱ相臨床試験が開始されました。

また、HMGB1ペプチド以外の新規再生誘導医薬候補物質の探索プロジェクトについては、次世代の開発候補品選定に向けた積極的な研究開発投資を続けながら候補物質のスクリーニングを多面的に展開してきたことで、これまでに顕著な活性を有する複数の新規候補化合物を同定するに至っております。

ステムリム(4599)従業員と株主の状況

会社設立は2016年10月30日、大阪府茨木市彩都あさぎ七丁目7番15号に本社を構えます。代表取締役会長CEOは冨田憲介氏(1949年1月08日生まれ)、株式保有率は9.47%です。同社以外にも数社の締役社長などを引受けているようです。従業員数は20人で臨時雇用者は18人、平均年齢39.0歳、平均勤続年数3.3年、平均年間給与5,304,000円です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 玉井 克人 | 10,500,000 | 19.78 |

| 玉井 佳子 | 5,400,000 | 10.17 |

| 冨田 憲介 | 5,025,000 | 9.47 |

| 大久保 俊幸 | 4,650,000 | 8.76 |

| 株式会社SMBC信託銀行信託口08900027 | 2,850,000 | 5.37 |

| 山﨑 尊彦 | 2,700,000 | 5.09 |

| みやこ京大イノベーション投資事業有限責任組合 | 2,443,200 | 4.60 |

| 大阪バイオファンド投資事業有限責任組合 | 2,433,300 | 4.58 |

| 大和日台バイオベンチャー投資事業有限責任組合 | 2,333,100 | 4.40 |

| 金崎 努 | 2,115,000 | 3.98 |

【目論見抜粋】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である冨田憲介、売出人かつ当社役員である山﨑尊彦、金崎努、当社株主である玉井克人、玉井佳子、大久保俊幸、大阪バイオファンド投資事業有限責任組合、臼井玲、西巻光平、公益財団法人加藤記念バイオサイエンス振興財団、有限会社イー・シー・エス、JAIC-ブリッジ2号投資事業有限責任組合、当社新株予約権者かつ当社役員である横田耕一、久渡庸二、行正秀文、津田和義は、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2020年2月4日までの期間(以下「ロックアップ期間」という。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

当社普通株式の管理を目的に委託した信託財産である株式会社SMBC信託銀行信託口08900027(以下「当該信託口」という。)における委託者兼受益者である塩野義製薬株式会社は、主幹事会社に対して、ロックアップ期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に当該信託口で保有する当社普通株式を当該信託口における受託者である株式会社SMBC信託銀行に譲渡又は売却を行わせないこと、当社普通株式の管理を目的として当該信託口以外の新たな信託口が設定された場合においてその受託者に譲渡又は売却を行わせないこと及び信託財産としての当社普通株式が受託者から当社に交付された場合において譲渡又は売却を行わない旨を約束しております。

上位株主には180日間(2020年2月04日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見に書かれていません。株式会社SNBC信託銀行信託口08900027(塩野義製薬保有分)に対しても制約が設けられています。

ステムリム(4599)IPO大手初値予想と各社配分

想定発行価格3,050円から仮条件範囲が1,000円~1,700円と大幅に引き下げられています。バイオIPOになるため価格のブレはあると思っていましたが、大幅修正されていることから機関投資家によるリサーチでは株価設定が高いと判断されたようです。主幹事との関係性もあったと思いますが、ユニコーン企業としてメディアに取り上げられる作戦だけは成功か?仮条件上限1,700円による吸収額は約142.8億円、オーバーアロットメントを含めると約164.2億円になります。時価総額は約890億円とだいぶスリム化されています。

また、株数の変更が行われ公募株6,000,000株が8,100,000株に修正、売出株2,400,000株が300,000株に修正されています。これに合わせて発行株数の修正も行われ50,282,700株が52,382,700株に修正されています。内容的には代表取締役会長CEOの冨田憲介氏分の売出が中止になっています。

このことから大手予想も2,000円~4,000円だった数値を大きく引き下げ公開価格を少し上回るあたりに上限を変更しています。公開価格割れになった場合は上値が重くなると思います。

2019年7月単体決算は事業収益1億円で前期2億円の半分予想になります。経常利益は-7億円となり前期の-3.3億円を大きく上回るようです。業績面では特に進展はなく赤字拡大となるようです。新薬についても開発段階にあり製品化はいつになるのか全く先が見えない状況です。

赤字なのでPER算出不可になり、BPS59.08を基にPBRを算出すると約28.77倍になります。PBRだけを類似企業と比較すると割高になるようです。大阪大学の再生誘導医薬バイオベンチャーとして注目されユニコーン企業と言われるもその条件に当てはまらない事態となり何とも残念です。

現段階では仮条件上限で決めてくる可能性が高いようですが、公開価格割れも視野に入れておいたほうがよいでしょう。

kimu

kimu 8月上場では記事作成時点でステムリムしかIPOがなく個人投資家も積極的に参加すると思われていましたが、どうやら不参加組が多いようです。

ムリして参加するような銘柄ではないため不参加でもよいと思います。私もSBI証券からだけ参加するスタンスに変更します!

初値予想1,581円~1,800円

| 幹事名 | 配分単位(株) | 引受割合(%) |

| SMBC日興証券(主幹事) | 5,712,000 | 68.00 |

| 大和証券 | 1,008,000 | 12.00 |

| 野村證券 | 672,000 | 8.00 |

| みずほ証券 | 672,000 | 8.00 |

| SBI証券 | 210,000 | 2.50 |

| いちよし証券 | 42,000 | 0.50 |

| 岡三証券 | 42,000 | 0.50 |

| 楽天証券 | 33,600 | 0.40 |

| 西村証券 | 8,400 | 0.10 |

| 類似企業 | PER | PBR |

| サンバイオ(4592) | PER-倍 | PBR18.83倍 |

| ヘリオス(4593) | PER-倍 | PBR6.88倍 |

| ジャパン・ティッシュ・エンジニアリング(7774) | PER-倍 | PBR4.62倍 |

ステムリム上場承認段階では難しいIPOだと感じます。株数が多いため主幹事のSMBC日興証券から申し込めばかなりの確率で当選できるのではないかと思います。

人気となる材料が隠れていた場合に後期型抽選を採用している楽天証券の口座は開設しておいても良いと思います。SBI証券はIPOチャレンジポイントを貯めるために申し込み決定でしょう。当選した場合はキャンセルすることも可能なので利用しない手はありません。

またお知らせになりますが、ETF投資最大手のWealthnavi(ウェルスナビ)さんとのタイアップが今月末で終了しそうな感じです。タイアップの1,000円プレゼントの他、最大10万円プレゼントも同時に行われているため気になっている方は公式サイトをご確認頂ければと思います。

ステムリムのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2012年3月29日~2020年3月28日 | 1,950,000 | 2 |

| 2012年3月29日~2020年3月28日 | 1,290,000 | 2 |

| 2014年6月01日~2022年5月31日 | 1,335,000 | 2 |

| 2015年8月01日~2023年7月31日 | 1,803,000 | 5 |

| 2016年6月26日~2024年6月25日 | 495,000 | 100 |

| 2016年12月6日~2024年12月05日 | 438,000 | 283 |

| 2016年12月06日~2024年12月5日 | 153,000 | 283 |

| 2019年10月27日~2027年10月26日 | 222,000 | 300 |

| 2019年10月27日~2027年10月26日 | 279,000 | 300 |

| 2019年10月27日~2027年10月26日 | 30,000 | 300 |

| 2019年10月27日~2027年10月26日 | 30,000 | 300 |

| 2019年10月27日~2027年10月26日 | 39,000 | 300 |

| 2020年10月26日~2028年10月25日 | 269,100 | 300 |

| 2020年10月26日~2028年10月25日 | 30,000 | 300 |

| 2020年10月26日~2028年10月25日 | 429,600 | 300 |

【行使条件】

1.本新株予約権の一部行使はできないものとする。

2.本新株予約権者は、本新株予約権の行使時において、会社の取締役、監査役、顧問、従業員(当社と雇用関係にあるもの。非常勤社員含む。)又は社外協力者の地位にあることを要する。ただし、会社又は会社の子会社の取締役、監査役を任期満了により退任した場合、定年退職した場合、会社都合の退職の場合、その他正当な理由がある場合で、会社が書面で認めた場合についてはこの限りではない。

3.本新株予約権は、本新株予約権者が譲渡、質入、担保の設定その他の処分をすることはできない。

4.本新株予約権者が死亡した場合、相続人がこれを行使することはできない。ただし、相続人から申請があり取締役会が承認すれば相続人がこれを行使できる。

5.その他の条件は、当社と新株予約権の割り当てを受けたものとの間で締結した「新株予約権割当契約」で定めるところによる。

行使期限を迎えている株数は7,464,000株となります。発行価格が2円~283円となっている事も注意が必要でしょう。株数の多さに驚きですね。

【追記】

ステムリムは大阪大学発のスタートアップ企業になり、ユニコーン級の大型上場とメディアで取り上げられています。再生医療ではiPS細胞が有名ですが同社技術を用いれば実用化のハードルはiPS細胞よりも低いとされています。また患者の体の負担や低コストと言ったメリットもあるようです。

他社参入障壁を引き上げるために国内外で78件の特許を取得し現在も40件の特許を申請しています。また代表の冨田憲介氏はアンジェス(4563)やオンコセラピー・サイエンス(4564)などのバイオベンチャーを率いていたことで有名だそうです。

ステムリム(4599)IPO私見と申し込みスタンス

ステムリムIPOは不参加でも構わない気がしています。ただ何かしら材料が隠れている場合もあるため有料情報や大手企業のレポートなどを見てからブックビルスタンスを決めたいと思います。1株あたりの単価が大きく株数も多いため基本的にはパス案件でしょうか。また主幹事はSMBC日興証券1社のみで海外販売も行われることになっています。

欧州及びアジアを中心とする海外市場(ただし米国及びカナダを除く)の海外投資家に対して販売を行うそうです。販売割合は発行価格決定日の2019年8月01日となっています。また、海外販売株数は本募集の発行株数の半数未満と決められています。

かなり当選しやすいIPOだと思いますが、参加を躊躇するようであれば不参加で構わないと思います。海外販売数にもよりますが気持ち的には不参加スタンスの方が多いと思います。

仮想通貨サービス最大規模のコインチェックがついに再始動! 【チャンスは逃さない】

⇒ コインチェック公式

※コインチェックで仮想通貨取引開始しました。未来をつかみ取るぞ!

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。