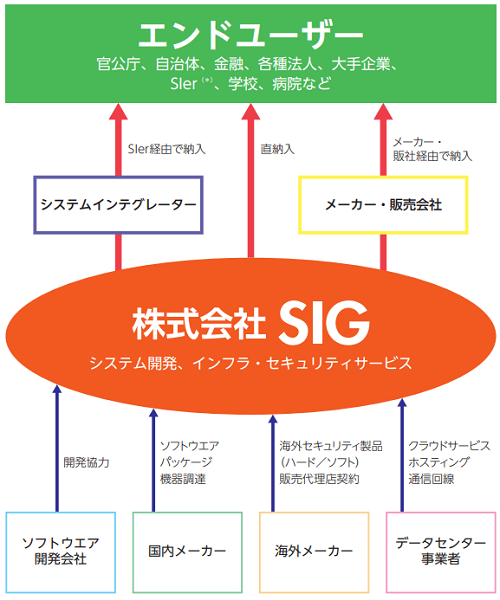

SIG(4386)IPOがJASDAQスタンダードへ新規上場承認されました。岡三証券が主幹事となっており2018年では初めての主幹事になります。事業はシステム開発及びインフラ・セキュリティサービスの提供なのでIPOにおいても人気分野です。官公庁や地方自治体等の公共事業や金融・サービスなどのシステム開発も行っている企業です。

ジャスダック上場ということで業績の大きな伸びはないようですが、業績は底堅く推移しています。今回の上場による公開株数は298,000株、オーバーアロットメントは44,700株となり、市場からの吸収金額は想定ベースで約6.85億円となっています。売上に対して利益が低い気もしますが、それなりに人気となりそうです。

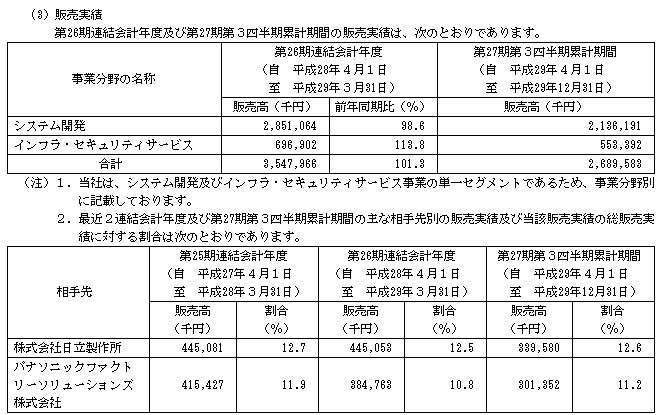

株主にベンチャーキャピタルは見られないため需給は良さそうです。事業の主力は「システム開発」となっており、取引先には日立製作所やパナソニックファクトリーソリューションズの名前が上がっています。大手企業との取引は安心できるため前向きな材料です。

SIG(4386)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | JASDAQスタンダード |

| 業種 | 情報・通信業 |

| 事業内容 | システム開発及びインフラ・セキュリティサービスの提供 |

| 公開予定 | 6月21日 |

| ブックビルディング期間 | 6月04日~6月08日 |

| 想定価格 | 2,000円 |

| 仮条件 | 1,600円~2,000円 |

| 公開価格 | 6月11日 |

| 企業情報 | https://www.sig-c.co.jp/ |

【手取金の使途】

手取概算額266,000千円については、「1 新規発行株式」の(注)4に記載の第三者割当増資の手取概算額上限82,248千円と合わせた手取概算額合計上限348,248千円について、当社の運転資金として①人材採用費、②システム開発事業における外注費に充当する予定であります。具体的な内容は次のとおりであります。

①人材採用費

当社が事業を展開する情報サービス産業は「人が全て」と考えており、事業拡大においては人材確保は最重要課題であるため、新卒及び中途採用を積極的に実施しております。これらの人材確保の伴う人材採用費として、200,000千円(平成31年3月期100,000千円、平成32年3月期100,000千円)を充当する予定であります。

②システム開発事業における外注費

システム開発事業における外注費の一部として、148,248千円(平成31年3月期75,000千円、平成32年3月期73,248千円)を充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 150,000株 |

| 売出株数 | 148,000株 |

| 公開株数(合計) | 298,000株 |

| オーバーアロットメント | 44,700株 |

| 上場時発行済み株数 | 1,794,000株(公募分を含む) |

| 想定ベースの時価総額 | 約35.9億円 |

| 幹事団 | 岡三証券(主幹事) 岡三オンライン証券 SBI証券 SMBC日興証券 みずほ証券 いちよし証券 極東証券 東洋証券 |

SIG(4386)上場評判とIPO分析

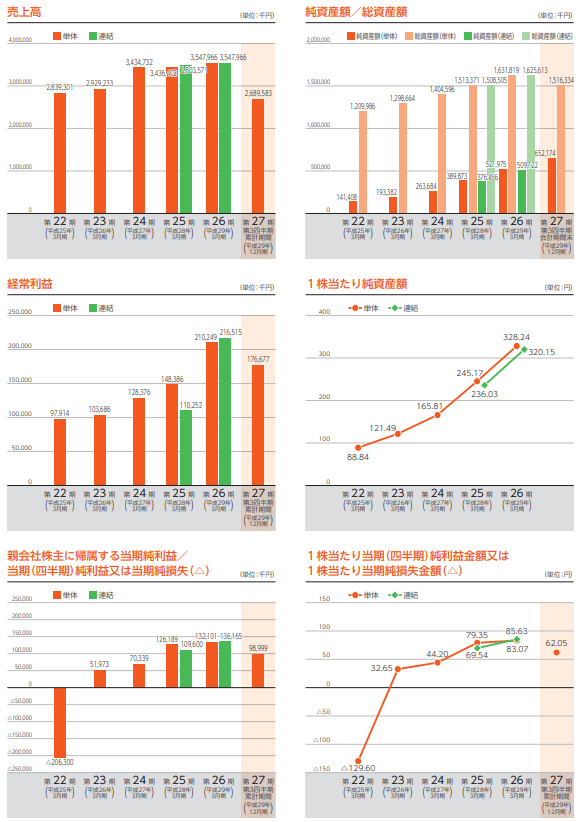

想定発行価格2,000円を基に吸収金額を算出すると約5.96億円となり、オーバーアロットメントを含めると約6.85億円規模の上場となります。下記画像のように売上・利益ともに横ばいのようです。会社設立が1991年なのですでに27年が経過している企業です。事業はシステム開発とインフラ・セキュリティサービスがあり、現在の主力は「システム開発」です。しかし、企業の成長を考えると今後セキュリティーサービスに注力する課題があるようです。

同社は官公庁や地方自治体等の公共事業や金融・サービス業向けの各種情報システム、プラント向けの制御・監視システム、製造装置向けの組込みシステム開発など様々な分野においてシステム開発を展開している企業です。

情報システムの導入においては最適なシステムとなるよう、顧客の業務の内容や目的に応じた企画の提案、ハードウエア、ソフトウエアの選定、システムの開発や構築、運用まで総合的なサービスを提供しています。

情報システムの分野ではスマートフォンやタブレット端末などのスマートデバイス向けのアプリケーション開発を長年にわたり数多く手がけ、企業の基幹システムと連動したシステム構築等のサービスを展開しているそうです。

インフラ・セキュリティサービス事業では、情報を管理する各種サーバやストレージ等の機器構成等からネットワークやデータベース、バックアップ等の設計・構築・導入を手掛け実績とノウハウを提供しています(ITインフラソリューション)また、クラウドサービスに必要な最新技術や専門技術の認定なども行っています。

セキュリティサ―ビスでは、米国SecuGen社の製品を始め、セキュリティホール探索や実際に侵入や攻撃を試みるペネトレーションテスト等に用いる脆弱性対策ツール等、セキュリティ商材の販売とその設計・構築・保守・運用までの一元的なサービスを提供しているそうです。

SIG(4386)の企業財務情報と配当性向

| 回次 | 第25期 | 第29期 |

| 決算年月 | 平成28年3月 | 平成29年3月 |

| 売上高 | 3,503,571 | 3,547,966 |

| 経常利益 | 110,252 | 216,515 |

| 親会社株主に帰属する当期純利益 | 109,600 | 136,165 |

| 包括利益 | 110,862 | 136,165 |

| 純資産額 | 376,456 | 509,122 |

| 総資産額 | 1,508,505 | 1,625,613 |

| 1株当たり純資産額 | 236.03 | 320.15 |

| 1株当たり当期純利益金額 | 69.54 | 85.63 |

| 自己資本比率(%) | 24.9 | 31.3 |

| 自己資本利益率(%) | 33.6 | 30.8 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 161,945 | 236,360 |

| 投資活動によるキャッシュ・フロー | △41,414 | △615 |

| 財務活動によるキャッシュ・フロー | △835 | △143,602 |

| 現金及び現金同等物の期末残高 | 762,815 | 854,957 |

第27期第3四半期累計期間(平成29年4月01日~平成29年12月31日)

売上高2,689,583千円

営業利益180,421千円

経常利益176,677千円

四半期純利益98,999千円

SIG(4386)従業員と株主の状況

会社設立は1991年12月16日、東京都千代田区九段北四丁目2番1号に本社を構えます。社長は石川純生氏(昭和13年7月18日生まれ)、株式保有率は18.03%です。

従業員数は370人で平均年齢35歳、平均勤続年数6年、平均年間給与約4,061,000円となります。事業振り分けでは、システム開発事業254人、インフラ・セキュリティサービス事業87人、全社共通29人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 株式会社IGカンパニー | 654,000 | 36.26 |

| 石川 純生 | 325,200 | 18.03 |

| 八田 英伸 | 105,280 | 5.84 |

| 株式会社ぬ利彦 | 72,000 | 3.99 |

| 迫田 敏子前 | 64,800 | 3.59 |

| 株式会社リログループ | 60,720 | 3.37 |

| 株式会社CIJ | 60,000 | 3.33 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人である石川純生、売出人である八田英伸、迫田敏子、井上亨、藤岡昭行、廣重朋昭及び上條一行、並びに当社株主である㈱IGカンパニーは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成30年12月17日までの期間中は、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

当社株主である株式会社ぬ利彦、株式会社リログループ及び株式会社CIJは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年9月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所における売却を除く。)等は行わない旨合意しております。

上位株主には180日間(平成30年12月17日)のロックアップが付与されています。

また90日間(平成30年9月18日)のロックアップには発行価格の1.5倍以上でロックアップ解除が行われます。

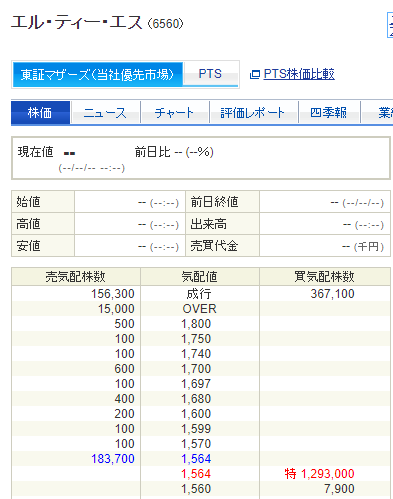

SIG(4386)IPO大手初値予想と各社配分

仮条件は1,600円~2,000円に決定し、想定発行価格2,000円が上限となりました。市場から吸収予定だった金額の変更はなくオーバーアロットメントを含め約6.85億円となります。2019年3月単独予想の業績は増収増益となり、売上8.8%増、経常利益2.6%増(3億円)の見込みとなります。EPS105.35からPERを算出すると約19倍、BPS541.57からPBRを算出すると約3.7倍となります。上値はあるように思いますが、業績の伸びは鈍化しているため高値維持は長く続かないかもしれません。

初値予想4,400円~5,000円

その後、初値予想4,000円~4,600円

システム開発やインフラ・セキュリティーサービスを手掛けている企業なので初値不安はなく、初値があまりにも高い場合は短期的に是正されそうです。セキュリティサ―ビスでは、米セキュジェン社製などにセキュリティー商材販売や設計・構築・保守・運用などの実績があるそうです。それと後から気が付きましたが、設立時に住友金属工業(新日鉄住金)から50%の出資を受けて同社が設立されていました。9年後には独立していますが、基盤が安定していることがわかります。

| 幹事名 | 配分単位(株) |

| 岡三証券(主幹事) | 268,600 |

| SBI証券 | 8,900 |

| SMBC日興証券 | 5,900 |

| みずほ証券 | 5,900 |

| いちよし証券 | 2,900 |

| 極東証券 | 2,900 |

| 東洋証券 | 2,900 |

| 類似企業 | PER | PBR |

| システム情報(3677) | PER19.96倍 | PBR5.03倍 |

| SYSホールディングス(3988) | PER25.56倍 | PBR2.16倍 |

| アイティフォー(4743) | PER33.24倍 | PBR3.07倍 |

岡三証券が主幹事なので岡三オンライン証券でもIPOの申込みができるはずです。どちらも口座を開設している方は多いと思いますが、岡三オンライン証券は前受け金が不要なのでとりあえず申し込んでおきましょう。

ついでに宣伝させていただくとSBIネオトレード証券でも現金2,000円がプレゼントされるタイアップを行っています。SBIネオトレード証券も前受け金不要でIPOの申込みが可能なので口座開設後に2,000円も頂いてみてください。条件は1回取引となっています。しかし、口座開設後の取引が2ヶ月無料なので売買手数料はかからないはずです。こちらも6月末までタイアップを行っています!

SIGのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成30年7月20日~平成38年6月29日 | 80,000 | 250 |

| 平成31年7月15日~平成39年6月28日 | 79,800 | 320 |

ストックオプション数は159,800株と少ないため気にするようなことはなさそうです。上場時に関係がある株もないことから公開株式以外の株が流通する可能性は低いでしょう。

SIG(4386)IPO私見と申し込みスタンス

SIGの初値は公開価格を超えてくると思いますが、上場初日に初値が付きそうな気もします。岡三証券が主幹事をするため初値持越しとなる可能性はありますが、全体を見るとどうでしょうか。一昔前のセキュリティー銘柄爆上げのようなことは起こらないと思いますが、業績と同じで株価も底堅く推移しそうな気がします。ベンチャーキャピタル出資もなく、ストックオプションも上場時には関係が無いようですから、それほど市場が盛り上がっていなくても良い初値が付きそうです。

公開株数から考えると主幹事狙いとなりそうですが、店頭口座を持っていないため抽選に並ぶしか方法がありません。極東証券が最近IPO幹事に入りますが口座を持っている方が少し羨ましく思います。中堅証券に位置付けられ東京に本社がある企業です。対面口座しかなかったと思うため私も口座がありません。

SIG当選を狙うためやれることをやっておきましょう!

SIG(4386)取扱い期待の岡三オンライン証券! 【前受け金不要でIPO参加可能】

⇒ 岡三オンライン公式サイト

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。