SBIソーシャルレンディングについて徹底的に調べてみました。利回りが高いと評判だけど過去の実績から見えてくるものは何なのか?SBIグループが運営しているため資産を預けるには安心できるが、そもそもソーシャルレンディングやクラウドファンディングへの投資は安全なのか調べてみました。

気になるのは利回りの高さですが、公式サイトでは2.5%~10.0%の予定年利となっています。運用期間は4ヵ月から36ヵ月となり、登録者数もどんどん増えています。

流石SBIグループだと思うことが多いですが、魅力は何なのでしょうか?

運用商品の幅が広く投資家には魅力的な商品が多くなっています。「不動産担保ローン事業者ファンド」「IoTファンド」「再生可能エネルギー関連ファンド」「カンボジア実習生ファンド」などが用意されています。

同社サービスであるソーシャルレンディングとは、お金を借りたい人と、お金を貸したい人を結び付けることです。

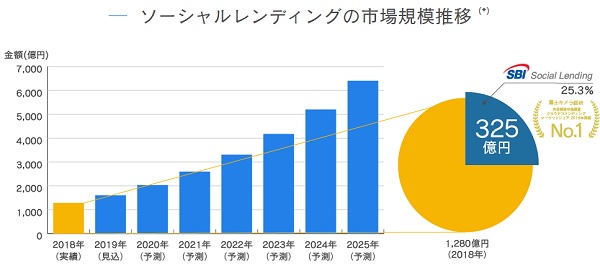

海外では当たり前のように行われている投資でしたが、日本でも急成長しています。そこにSBIグループが目を付けて投資家と借り手をつなげる「ハブ」となっています。もちろん借り手の審査は同社が行い審査基準も厳しいものになります。

【審査基準の詳細】

- 財務諸表による審査(貸借対照表・損益計算書・CF計算書)

- 代表者等の経歴・事業実績の調査

- 借手の事業の業界動向や事業環境の情報収集

- 借手の事業の実態確認

- 資金使途及び返済原資の確認

- 内外のデータベースを活用した反社会勢力でないことの確認

- 外部調査会社による調査

- 担保の実態確認・調査

- その他Web及び弊社独自の情報網を活用した情報収集

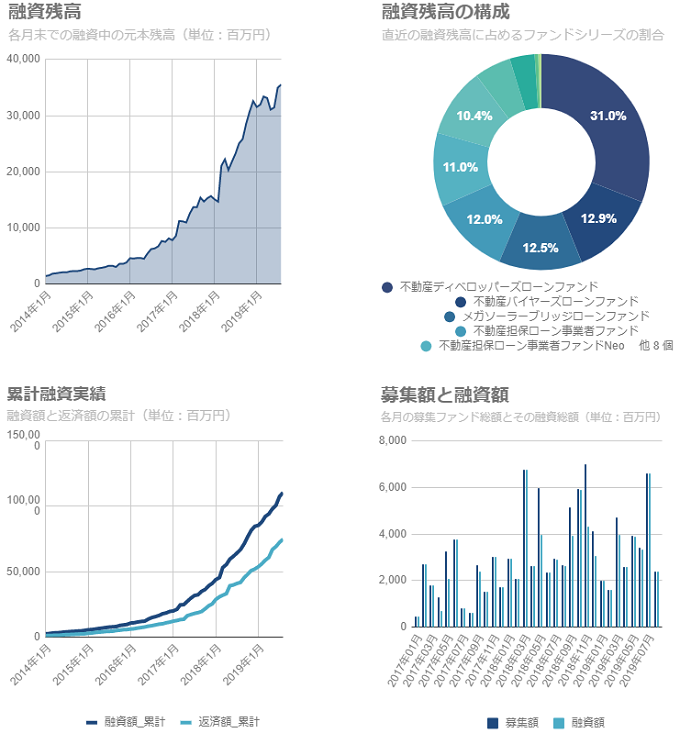

公式サイトでは運用中ファンドの実績や過去のファンド実績などを公開しているため、気になっている方は詳細確認を行っておきましょう。ファンドの規模が大きいため投資前に必ず確認しておくことをお勧めします。

利回りが高くなると同時にリスクも高まることはだけは頭に入れておきましょう。基本的に毎月分配型となるため個人投資家には嬉しい投資です。

投資額も1万円からとなっているため手掛けやすい投資だと思います。投資家登録が増え続けておりソーシャルレンディング投資もだんだんと人気が高まっているようです!

SBIソーシャルレンディングの特徴と商品ラインナップ

SBIソーシャルレンディングの特徴を簡単にまとめると、1万円からの投資が可能で年利換算2.5%~10%のリターンが望めます。投資をする案件により予定年間利回りが変わってくるため、リスクとリターンをしっかりと理解して投資を行うことをお勧めします。

普通預金は元本が1,000万円まで保証されますが、利回りが極めて低くリターンを望むことはできない状況です。

投資信託は相場の変動を受けるため、大きなリターンを得る可能性があるものの、購入手数料や売却手数料を考えるとリスクの割には勝てない投資だと個人的には考えています。

株やFX(CFD)、仮想通貨なども相場の変動を受けリスクが高く知識や経験が必要になります。一般的な話になりますが、ソーシャルレンディングは元本保証はされないものの、あらかじめ決められたリターンを得る可能性は高く投資先として人気を集めています。

資金調達の新しい選択肢として日本でもメジャーになってきたソーシャルレンディングですが、投資家もよく理解しておかなければならないことがあります。

厳格な審査から安全というイメージが伝わってきますが、デフォルトになる案件も少なからずあります。

貸し倒れという言葉がよいかもしれませんが、利回りが高い商品ほどリスクが高くなるため商品の説明をしっかりと見ておきましょう。

SBIソーシャルレンディングの商品ラインナップ一覧

同社の金融商品にはいくつか種類があり、比較的新しい商品も含まれています。「カンボジア人技能実習生」向けの貸付事業で運用するファンドは、ロールオーバー率が高く人気があることが伺えます。日本という先進国的な役割も担っており、社会貢献の意味合いも大きいようです。

商品の内容は、「カンボジアの未来を担う人々に、日本で技術・技能・知識を学ぶ機会を提供し、ソーシャルリターンの創造を目指すことを目的」としているそうです。

ファンドの運営企業は出光クレジットの子会社である、「出光セゾンマイクロファイナンス」が行っています。

技能実習生として訪日を希望する候補生は、カンボジア政府認定機関の送り出し機関で研修を行い、20代~30代の男性が多いそうです。研修期間は3ヶ月~5ヶ月で、日本の受入協同組合及び実習生として就業する予定の受入企業の面接を経て、日本企業に採用されます。

技能実習生は、就業から2ヶ月が経過した後で、「SBIソーシャルレンディング」に借り換えの申込を行います。審査で承認されると、ファンドからの借入資金を用いて、出光SMFへの返済を行い、本ファンドからの貸付への借り換えが完了します。

スキームはこのようになりますが、日本で働くということで投資家も比較的安心できそうです。

不動産担保ローンや再生可能エネルギー発電などは他社でも取扱いが行われていますが、「IoTファンド」の取扱いは他社では見かけません。今後どのように発展していくのか面白うそうな分野となっています。

低金利の時代となり資金を遊ばせておくにはもったいないため、同社のようなソーシャルレンディング投資を行う投資家が急増しています。私も200万円以上の投資を行っていますが、年利5%の利回りで10万円になるため助かっています。

少しづつ投資金額を増やしている最中ですが悪くない投資だと思います。

過去の実績と預金金利との比較はこれだけ違う!

同社公式ページで公開されている実績を基に試算してみました。募集されている元本償還済み案件で太陽光ファンドがあり、予定年利7.0%で運用期間は約8ヶ月案件です。初期投資を5万円と考えリターンを算出すると2,317円になります。しかし、これを預金金利0.01%で稼ごうと思えば3,476万円の資金が必要になり現実的ではないと感じます。

※SBISLメガソーラーブリッジローンファンド

| 項 目 | 8か月後の投資リターン発生 |

| 5万円投資 | 52,317円の投資リターン(利益2,317円) |

| 100万円投資 | 1,046,400円のリターン(利益46,400円) |

| 1,000万円投資 | 10,464,100円のリターン(利益464,100円) |

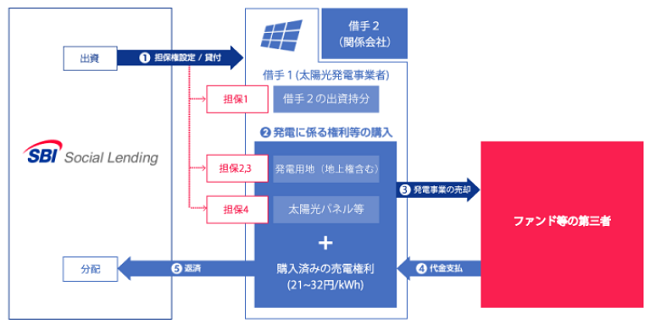

同社取扱いの太陽光ファンドは「太陽光発電事業者向けの貸付事業で運用するファンド」になり、政府が推し進めている再生可能エネルギーになります。投資を行った資金は、再生可能エネルギーの普及や社会全体の環境負荷低減への貢献にもつながります。

投資をする前にデフォルト(債務不履行)状況や遅延理由などを確認しておくことをお勧めします。1万円からの投資ができ毎月分配金設定なのでかなり人気があります。

投資を考えるにあたり、利回りが高ければ高いほどリスクがあると考えていたほうがよいと思います。その他には投資商品を複数保有することや、企業別に資金を振り分けるとさらにリスクが軽減されると思います。

同社の場合はSBIグループになるためソーシャルレンディング業界でも最大手になり預け入れ資金などを考えると安全だと言えるはずです。

私も再生可能エネルギーへの投資額が一番多くなっていますが、ネットでも再生可能エネルギーを進めている方が多いようです。玄海インベストメントアドバイザーと協業して組成する「かけはしシリーズ」は特に人気があります。

ソシャレンで借手開示対応が始まり安心した投資環境ができる

ソーシャルレンディング(ソシャレン)ではこれまで借手の商号等に関する情報の開示は行われていませんでした。しかし金融庁から「匿名化解除に関する公式見解」が発表され多くの企業でこれから開示されていくものと考えられています。どこまで詳細を明らかにするのかは今後決定するようですが、匿名を利用し複数の企業で同一企業が資金集めを行っていた事実も発覚し私的流用となったケースもこれまでにあります。

今後は会社の商号や所在地などの詳細を投資家に対して開示する方向で各社動いています。既にログインを行うとどの企業でもこれまで以上に詳細情報が書かれているため投資家にはメリットがあると考えています。

ファンド組成企業から直接的な貸付先を開示すると発表した企業も既にあります。これにより、これまでソシャレンに投資を行っていなかった層の投資家にも投資期待が持てそうです。

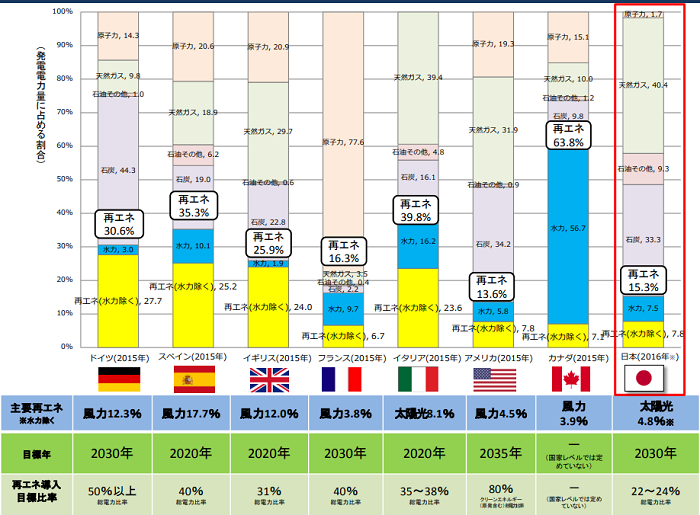

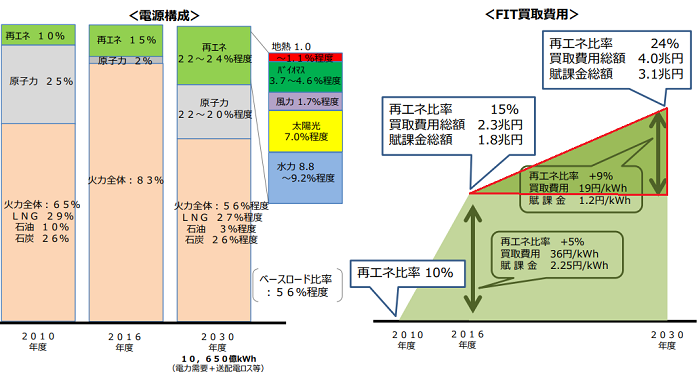

政府が進める再生可能エネルギーは2030年まで拡大を続ける

経済産業省の資源エネルギー庁が進める省エネルギーや再生可能エネルギーにはしっかりとした根拠があります。達成できるのかどうかはわかりませんが、目標としてこれだけ拡大させる!という数値があります。この中には日本が誇る省エネ技術にも関係があり、世界的にも注目されています。

更なる省エネのためには連携と新技術の活用が課題となっていますが、電力の使い方も政府は検討しているようです。

太陽光発電による買取価格が下がることは懸念されますが、それでもメガソーラー系では利益が見込めるそうです。提携時の売電価格が10年契約となるため償却費用なども算出しやすいようです。

上記は資源エネルギー庁の公式サイトにあるデータです。先進国を見てみると日本の数値は低く政府主導で取り組んでいることも納得できます。

原油や天然ガス、石炭を輸入に頼っている国だからこそ再生可能エネルギーは経済においても重要な位置を占めることがわかります。

日本のエネルギー自給率は10%を下回っているため、この改善策として再生可能エネルギーはかなり期待されています。国産のエネルギーになり原発に比べても安全安心とされているからです。

再生可能エネルギーが主力電源となるためには、長期的に安定した電源となることも必要になり技術面の取り組みも同時に行われています。

太陽光発電にはデメリットもあり、天候に左右されることと地域電力の需要と供給問題もあります。

【再生エネルギーの定義】

エネルギー供給事業者による非化石エネルギー源の利用及び化石エネルギー原料の有効な利用の促進に関する法律(エネルギー供給構造高度化法)においては、「再生可能エネルギー源」について、「太陽光、風力その他非化石エネルギー源のうち、エネルギー源として永続的に利用することができると認められるものとして政令で定めるもの」と定義されており、政令において、太陽光・風力・水力・地熱・太陽熱・大気中の熱その他の自然界に存する熱・バイオマスが定められています。

しばらくは拡大が続くと予想されるため投資をする際に検討してみる価値はあると思います。

SBIソーシャルレンディングで貸し倒れが発生?その後どうなるのか

SBIソーシャルレンディングで貸し倒れが発生しました。2018年7月9日に公式ページで発表されています。驚きを隠せませんが、このようなことは起こり得ます。ただ、SBIグループは担保不動産に第一順位抵当権を設定しているそうなのである程度回収できるのではないかと考えています。

私は以前、某企業が経営破綻したため20万円回収不能になってしまい高い勉強代になったことがあります。

kimu

kimu あと1ヶ月で全ての元金が返済されたのになんとついていないことか!と思いましたが色々と業者を見る目が肥えて結果的に良かったと思います。

ソーシャルレンディングの利益は雑所得になるため他の雑所得と通算できます!

今回、同社では貸し倒れが発生したことで今後はさらに良いサービスを展開できるのではないかと期待しています。類似企業へ投資をしても同じようなことが起こらないとは言えないため余裕資金で行うことをお勧めします。

投資をしたお金が返ってこないことは稀だと思いますが、複数の企業に資金を分散したり、投資案件の複数申込みなどによりリスクを下げるとよいと思います。

私もソーシャルレンディング投資は複数企業に資金を分散しています。確定申告をされる方は複数企業になると少し面倒ですが、最近はPDFで確定申告資料をダウンロードできる企業が増えているため簡単に損益通算ができます。

私も投資額を300万円まで増やして頑張っています!

SBISL不動産バイヤーズローンファンドの延滞債権を回収している

同社から発表された「SBISL不動産バイヤーズローンファンドの延滞債権の回収」から貸し倒れが最終的にどのようになったのかわかりました。対象は16号~22号になり、遅延元本額は1,255,500,000円です。これを債権回収会社に譲渡し552,000,000円を回収しています。

【公式サイト抜粋】

弊社は、延滞債権について、担保不動産の任意売却による利息等含む元本相当額以上での回収に尽力してまいりましたが、今回、債権回収会社から元本相当額での買取りの提案を受け、回収期間の短縮により延滞債権の回収リスクを大幅に払拭できること、及びお客様からご出資いただいた元本相当額を確保できることから、当該提案に応じることが最善と判断いたしました。

その他の債権につきましても、引き続き、回収額の極大化に鋭意努めてまいります。弊社の取り組みにつきましては、進捗があり次第ご報告いたしますので、何卒ご理解賜りますようお願い申し上げます。

上記のように公式サイトで発表が行われています。SBISL不動産バイヤーズローンファンドは、不動産の売買行う事業者向けの貸付事業で運用されているファンドになります。

貸付けに際して転売用不動産に抵当権を設定し、担保余力評価総額に対する融資割合は、原則として80%未満になります。

基本的に償還されますが、投資なのでリスクは存在します。他社でも同様にリスクがありますが、そのあたりは投資家が見極める必要があります。

リスクを低減させるにはSBISL不動産担保ローン事業者ファンドを選ぶと良さそうです。こちらはSBIソーシャルレンディング創業以来、最も実績あるファンドで人気が高い商品です。

年間予定利回りが2.5%~5.0%とやや低めですがロールオーバーなども発生している商品です。

ロールオーバーとは何なのか?投資開始後に途中解約はできる?

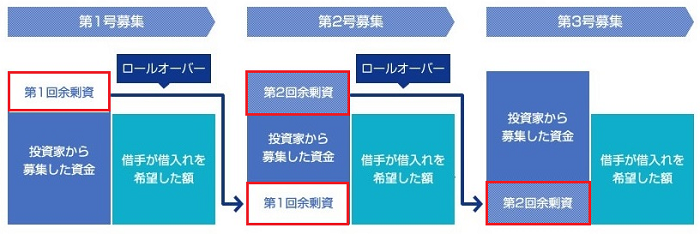

ロールオーバーとは、借り手が希望した金額を超えて投資金が集まった場合に、同様の募集に「剰余資」として当該ファンドへの出資に充てられることです。下記画像がわかりやすいと思います。

また、投資実行をした後に途中で解約することは原則できません。よって余裕資金での運用をお勧めします。運用期期間は最短で4ヶ月となり最長で36ヶ月の運用設定となります。

同社が、匿名組合契約の規定に違反するなどの事由が生じた場合のみ、契約を解除することができるそうです。そのようなことは考えられないため、投資実行をした後は償還日を待つほかないでしょう。

P2Pレンディングへ向けてSBIグループが動き出す!

P2Pレンディングとは、ウェブサイトを通じて「お金を貸したい個人」と「お金を借りたい個人」を結び付ける融資方法です。欧米や中国などの海外ではすでに普及している投資になり、日本でもP2Pレンディングが今後普及する可能性はあります。

ただ日本では貸金業法により借り手の名前は公開されない仕組みとなります。海外ではこのビジネスを利用し急成長をしたことで上場した企業も存在します。アメリカの「Lending Club」などがそれにあたるようです。

金融庁の見解ではP2Pレンディング取引は認められていないものの、今後期待されている分野であることは確かです。

金融フィンテックがもたらしたIT革命が今後進むようであればSBIグループも参入してくるのではないかと考えられます。シェアリングビジネスが今後どのように発展していくのかも個人的に興味があります。

SBIソーシャルレンディングの会社情報や口コミを調べてみた

同社の評判は高く口座を開設し実際に投資を行う方が増加し続けています。SBIグループという信用力があるため顧客と預かり資産が増加し続けています。数日のうちに数億円を集めることができる企業力は類似企業比較で一歩前に出ていると言えるでしょう。同社の最大の魅力は安全や信頼になると思います。キャンペーンが行われていることも多く、評判や口コミに関しても評価が高いようです。

SBIソーシャルレンディングの分配金が入金されました♪ 現在メガソーラーと不動産担保ローンファンドに投資中。メガソーラーの利回りが高めなので分配金も嬉しい金額(*^^*) 運用期間長いので再投資の心配もしばらくなくて楽!#SBIソーシャルレンディング#ソーシャルレンディング#資産運用#投資

— ぽんぽこ (@okonominA) December 15, 2020

SBIソーシャルレンディングから償還のお知らせからの〜

— アラサーくん♂ (@Invest_Man30) December 15, 2020

新規案件のお知らせ!✨

——————-

\募集予告/

★【名目利回り5.5%】SBISL不動産担保ローン事業者ファンドNeo21号

★【名目利回り7.0%】SBISLバイオマスブリッジローンファンド12号

——————-

えんためねっとに6,600円入ってました!!

— 楽々家 (@rakuraku_ka) May 10, 2020

3月にやったSBIソーシャルレンディング。

投資せずに口座開設しただけで6,600円もらえるのは楽に稼げました😆

えんためねっとは初めてだったから少し不安があったけど、無事に確定してひと安心。

ポイ活わっしょい! https://t.co/3Quj3dEg3w pic.twitter.com/MRDYwZ8fzP

SBIソーシャルレンディング累計利益が120万超えたよ✌教えてくれた旦那に感謝😘

— Anne (@Anne03467130) August 21, 2020

償還されたのがあるので、新たに今日募集開始のも追加で申込み。一時期は大人気で申込み殺到で、開始時間にアクセスしてもなかなかつながらなかったりしてたけど、今日は30分も過ぎてたけど申し込めた😆#SBISL pic.twitter.com/2sdo30lLUG

ツイートにもありますが、中には遅延する案件もあります。投資を行えば償還されるまで何もすることがない投資ですがリスクは存在します。

遅延したりデフォルト(貸し倒れ)になることは殆どありませんが、余裕資金で投資を行うことをお勧めします。

ただしデフォルトを起こし100%損失になるかと言えばそうではありません。担保設定があれば回収することが可能です。私は過去に企業そのものが倒産してしまう苦い経験があり、企業選びはとても大事だと感じました。

ソーシャルレンディングの確定申告は雑所得扱いになるため、損失分の20万円は「他の雑所得利益」と相殺して確定申告しています。ソーシャルレンディングの1年間の利益を計算してみると約6万円と少ないですが、今後は投資額をさらに引き上げたいと考えています。

kimu

kimu 色々と投資を行っているため差引できますが、ソーシャルレンディングの確定申告は企業から年間取引報告書が発行されるため楽でいいですね。仮想通貨は自分で取引を計算しないといけなかったため丸1日かかりました(汗)

運よく仮想通貨で50万円程度利益が出たため差し引くことができましたが、20万円は少し痛い金額でした。

また、雑所得総利益が1年間で20万円までだと基本的に確定申告は不要になります。所得税に関しては申告不要で住民税に関しては申告が本来必要になりますが、この辺りは本人が考えればよいと思います。

| 項 目 | その内容 |

| 商号 | SBIソーシャルレンディング株式会社 |

| 本社所在地 | 東京都港区六本木1-6-1 泉ガーデンタワー14F |

| 事業内容 | ソーシャルレンディングサービスにおける出資募集業務、貸金業務 |

| 会社設立 | 平成20年1月24日 |

| 株主 | SBI グループ(100%) |

| 会計監査人 | 有限責任監査法人トーマツ |

| 第二種金融商品取引業 | 関東財務局長(金商)第2663号 |

| 金融商品取引業協会 | 一般社団法人 第二種金融商品取引業協会 |

| 貸金業登録番号 | 東京都知事(3)第31360号 |

| 日本貸金業協会会員 | 第005783号 |

投資を行うのに必要なのは入金手数料だけだった

ソーシャルレンディング業界では入出金手数料が必要になる企業が多くなっています。しかし、同社の場合は出金手数料が無料になります。このため分配金を都度出金することも可能です。私だと分配金を全て再投資に回していますが、投資額が大きい方はその限りではなくお小遣いとして使っている方もいます。

入金手数料を低く抑えるにはネット銀行から送金すれば数百円で済むはずです。私はジャパンネット銀行や楽天銀行、ゆうちょ銀行を使い分けていますが、同社だと住信SBIネット銀行があれば最善策でしょう。

用意されている投資案件に申し込みを行った場合は、登録手数料・販売手数料・出金手数料がすべて無料です。投資家が支払うのは入金手数料だけになります。

以前は同社でも出金手数料が一律420円必要でしたが、現在は無料化されています。登録投資家が増えたため企業収益も関係があると思います。

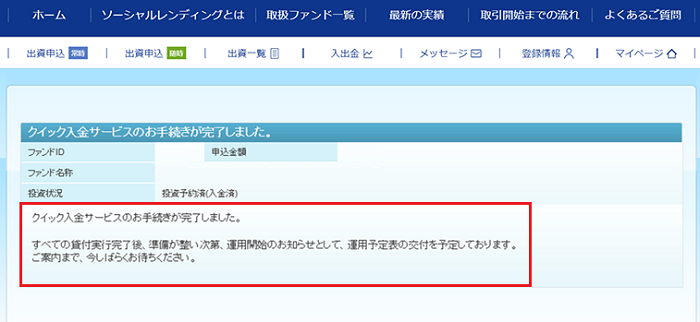

SBIソーシャルレンディングでクイック入金が始まる【追記】

業界初となる取り組みで振込手数料を無料化できるクイック入金サービスの開始が始まりました。これによりクイック入金を利用すれば振り込み代金が無料になります。もちろん即時に振り込みができるため投資も迅速に行うことができます。

現在のところ「住信SBIネット銀行」を利用した振り込みに限られるようですが、サービスの拡大が行われるとさらに嬉しく思います。

| 項目 | クイック入金サービス | 振込入金 |

| 振込手数料 | 無料(当社負担) | お客さま負担 |

| 入金方法 | 住信SBIネット銀行の即時決済サービス経由で振込み | お客さま専用口座に振込み |

| 利用可能時間 | 原則24時間365日 | お客さまの利用金融機関による |

| 口座情報反映 | 即時 | 出資申込処理の反映にタイムラグあり |

| 振込限度額 | なし(1日あたりの振込限度額に関わらず、出金可能額の範囲内での入金ができます) | お客さまの利用金融機関による |

注意点がいくつかあり住信SBIネット銀行口座のハイブリット預金からの入金はできません。また、ファンドごとに入金期限が異なる点は注意しておきましょう。

クイック入金を利用するには手順があるため利用する前に確認をしておきましょう!

手順はそれほど難しくなく、マイページにログイン後に出資申込のタブから出資するファンドを選択し、案内に従い出資申込を確定させます。次にクイック入金サービス選択ボタンを押して手続きを行います。

ボタンを押すと住信SBIネット銀行のサイトへ飛ぶのでユーザーネームとパスワードを入力しログインをします。ここまでくれば画面上に手順が表示されるため、そのまま進めると入金が完了します。

口座残高だけ気を付けておけば問題ないでしょう。クイック入金は画面上で全て終わるため便利ですからね。

SBIソーシャルレンディングに投資実行!デフォルトなし案件で確実に稼ぐ

実際にSBIソーシャルレンディングに投資を行ってみました。1万円から投資が可能となっていましたが10万円を投資しどのような流れなのか確認してみました。ソシャレン自体は350万円~400万円程投資を行っています。今後は同社への投資額を引き上げる予定です。やはり知名度は大事ですよね。

SBISL不動産担保ローン事業者ファンドへ投資を行ってみました。まずはデフォルトの心配がないファンドへ投資を行い状況を掴みたいと思います。利回り10%にもなる商品もありましたが確実性を求めて利回り3%~5%を狙います。

投資期間は14ヶ月となっています。既に8億円弱の申込額があり驚きました。同社には大口投資家が多いようですね。

ここまで資金を集めることが出来る企業は多くないため業界でもTOPクラスの実力があります。また、ファンドを選んで投資を行う際に気が付いたことがあります。それは投資額を入力した後に入金を行わなけれなならないことです。

よって入金が後になるシステムのようです。他社であれば企業が用意した口座に入金を行うことが殆どなので多めに入金を行いますが、同社では都度入金のようです。

kimu

kimu もしかしたら組成ファンドにより違うかもしれません!

ちなみにデフォルトの心配がないと個人的に考えている理由は上記のようにこれまで遅滞やデフォルトがないからです。

貸付総額は1,665億円以上になり、償還実績も1,214億円となっています。※2021年1月07日調べ

投資余力が大きい方は同社への投資で確実に利益を計上できるかもしれません。また個人的な考えですがリスク分散のために数社の口座を開設し資金分散を行ったほうがリスクが低くなると考えています。

分配金は毎月分配となり「15日」が分配日となっています。分配金が入る日程がわかっているので資金使途が決まっている方には嬉しいと思います。私は全て再投資に回していくつもりです!

年齢的には若いつもりですが、長期投資を行い資金を循環させ出来るだけ老後の資金を得たいと考えています。まだ先が長いですけどね。

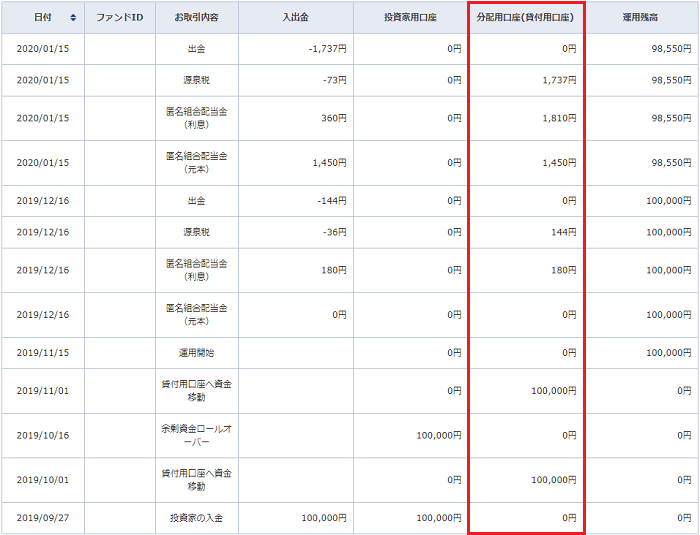

SBISL不動産担保ローン事業者ファンド分配金と元本が一部償還

SBIソーシャルレンディングのSBISL不動産担保ローン事業者ファンドから分配金が出ていました。同社への投資は少ないままですが、投資の流れがわかるため画像を掲載したいと思います。よく確認をしてみると匿名組合配当金として元金が返却されています。これは予想外のことでした。他社であれば元金は一番最後に償還されますが同社では異なるようです。

分配金は源泉徴収され指定の口座に毎回振り込まれる流れになります。私の場合は楽天銀行に入金されるように指定しています。特に意味はありませんが送金を考えた場合にネット銀行だと手数料が安く済むからです。また送金も気軽に行うことが可能です。

普段使っている口座を登録しておくと管理しやすいと思います。もしくは投資用の口座を用意しておくと使い勝手がさらに良いかもしれません。

分配金が支払われた場合はメールで知らせてくれるため親切です。また、SBISL不動産担保ローン事業者ファンドの投資対象という項目を確認してみると下記のように書かれています。

営業者は当ファンドからの貸付金について利息等の支払いを含む弁済を受け、得られた利益をお客様に分配し元本相当額をお客様に償還することを予定しています。

投資を行ってみないと気が付かないこともあるものだと痛感しました。

元金の一部が期日前に返還されるとは驚きです。他社とは仕組みが異なるようですね。どちらが良いのかわかりませんが振り込み代金は発生しないため投資家にデメリットはないと思います。

SBIソーシャルレンディングに投資をする際のまとめ記事

SBIソーシャルレンディングの運用中元本残高が大きいことや、登録者数の数からして日本でも最大級の口座があることは間違いないでしょう。分配金を得るには多少なりリスクが存在すること、毎月分配金であることは覚えておきましょう。

募集案件によっては最低投資金が5万円に設定されているものもあります。市場の支持率や事業規模から同社を選択している方も多く一度内容を確認してみるとよいと思います。

口座開設などは無料となり、収益方法はファンドなどから分配金や管理手数料などを徴収しているため投資家からはお金を頂くことはありません。

投資家は1万円からの投資となっているためハードルは低いと思います。分配金送金の手数料が無料ということも覚えておきましょう。

同様のサービスを行っている企業も増えてきましたが、上場企業が直接運営するソーシャルレンディングも増えてきています。同社の場合はSBIグループという冠があるため人気になっていると思われます。

P2Pレンディング取引が認められるようになると日本は変わると思いますが、その前に資産をある程度形成しておきたいと考えています。

考え方次第ですが、リスクがあるからこその利益です。ソーシャルレンディングも好みがあると思いますが、数社に資金を分散することでリスク軽減につながると考えています。実際に私は6社程度に資金を分散し小額投資を行っています!

投資自体は既に4年近く行っていますが、ソーシャルレンディングで損失を出したのは1回のみです。なかにはリスクを取り10%以上の利回りを狙っているものもありますが、投資金額が低いからこそできることだと思います。

数百万円を投資する際は信頼性が高い企業を選ぶことをお勧めします。

SBIソーシャルレンディングは2022年5月にバンカーズと経営統合しました。よってSBIソーシャルレンディングは事業徹底となっています。

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。