さくらさくプラス(7097)のIPOが東証マザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSMBC日興証券が務め公開株数677,400株、オーバーアロットメント101,600株です。上場規模は想定発行価格2,230円から計算すると約17.4億円になります。上場規模が少し大きめのようです!

※この記事は2020年9月24日の再承認に合わせて最新の情報に更新しています

首都圏で収益性の高い認可保育所の開設をいち早く進めることで安定的な収益基盤を狙いたいとあります。地方とは異なり東京は人口が集中しているため保育所問題が現在でも続いています。

待機児童数が3年連続で増加する問題もあり、待機児童問題はますます深刻化しているそうです。新型肺炎の影響で今後どのようになるかわかりませんが、2020年度末までに32万人分の保育の受け皿整備が行われる予定となっています。

他の企業と同じですが首都圏都心部をターゲットとして、ドミナント戦略の強化を行い収益性の高い認可保育所に特化した施設開設に注力していくそうです。

さくらさくプラス(7097)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | 認可保育所を中心とした保育所等の運営 |

| 上場日 | 10月28日に再承認 |

| ブックビルディング期間 | 10月13日~10月19日 |

| 想定価格 | 2,060円⇒ 2,230円に修正 |

| 仮条件 | 2,230円~2,330円 |

| 公開価格 | 2,330円 |

| 初値結果 | 3,435円(公開価格1.47倍) |

| 企業情報 | https://www.sakurasakuplus.jp/ |

| 監査人 | 監査法人東海会計社 |

【手取金の使途】

手取概算額708,060千円については、「1 新規発行株式」の(注)3.に記載の第三者割当増資の手取概算額上限207,713千円と合わせた手取概算額合計上限915,773千円について、全額を連結子会社である株式会社さくらさくみらいへの投融資資金に充当する予定です。

株式会社さくらさくみらいにおける資金の使途は、2021年7月期中に開設を予定している認可保育所(14施設)の設備投資資金として、2021年7月期中に全額を充当する予定であります。

なお、2021年7月期中に開設を予定している認可保育所に関し、有価証券届出書提出時において開設場所や認可等が確定しているものではありませんが14施設程度の開設を見込んでおります。

また、上記調達資金については、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 457,000株⇒ 350,000株に修正 |

| 売出株数 | 402,900株⇒ 327,400株に修正 |

| 公開株数(合計) | 859,900株⇒ 677,400株に修正 |

| オーバーアロットメント | 128,900株⇒ 101,600株に修正 |

| 上場時発行済み株数 | 4,130,000株(公募分を含む) |

| 想定ベースの時価総額 | 約92.1億円 |

| 幹事団 | SMBC日興証券(主幹事) 野村證券 SBI証券 岩井コスモ証券 マネックス証券 エース証券 楽天証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

さくらさくプラス(7097)上場評判とIPO分析

想定発行価格2,230円を基に吸収金額を算出すると約15.1億円となり、オーバーアロットメントを含めると約17.4億円規模の上場となります。前回の上場時が約20.4億円だったためやや規模が縮小されています。さくらさくプラスグループ企業は、子会社の経営管理を主な事業内容とする同社及び「保育事業」として保育所の運営及び保育所への利活用を想定した不動産の仲介を主な事業内容とする連結子会社2社、保育所への利活用を想定した不動産の管理・運用及びベトナムにおける保育所の運営を主な事業内容とする関連会社2社で構成されています。

同社グループは「おうちのようなほいくえん」づくりをコンセプトとして、「安全と安心を提供し、自然で和やかな笑いに満ちた温かい育児環境を作り出す」ことを経営理念及び方針として掲げています。

保育事業では子どもたちが心身ともに「強く、優しく、美しく、そして健やかに」なれるように保育し、保護者をサポートすることを保育理念として事業を展開しています。

同社グループは2018年4月施行の保育所保育指針の改定に伴い、保育をマニュアル化した「たいせつなこと」「さくらさくみらいみんなの保育指針」「子どもたちの成長が花ひらくよろこびやうれしさをともに」を作成し共有しているそうです。職員の資質向上が良い保育の源泉との考えの下、職員の教育研修に力を入れています。

※最新の状態に更新しています

さらに、様々な不動産情報を収集し蓄積された保育ノウハウを施設整備に活かした保育所開発を行っています。

加えて保育所の立地に関しても駅からの距離、利便性の高いエリアへの強いこだわりを持ち、利用者や働く保育士から選ばれる施設づくりを行い、ソフト(保育の内容及び職員の質)とハード(施設及び不動産)の両輪を見据え事業を展開しているそうです。

児童福祉法第39条第1項において保育所は、保育を必要とする乳児・幼児を日々保護者の下から通わせて保育を行うことを目的とする施設(利用定員が20人以上であるものに限り、幼保連携型認定こども園を除く)と定義。

また保育所は、児童福祉法第35条第4項に基づき厚生労働省が定めた認可設置基準の要件を満たし、都道府県知事が認可した認可保育所と認可保育所以外の保育所である認可外保育所に大別されています。

※最新の状態に更新しています

認可外保育所のうち認証保育所は、東京都が独自に定めた設置基準の要件を満たした施設で東京都知事が認証しています。

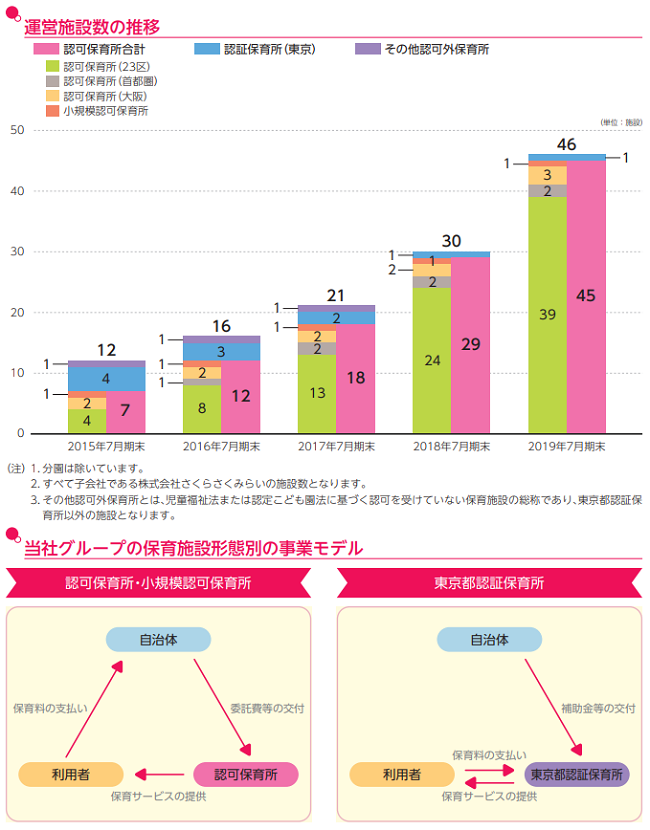

同社グループの保育事業においては、「さくらさくみらい」という名称で、保育ニーズが中長期的に高いものと見込まれる東京都23区を中心に認可保育所、小規模認可保育所、東京都認証保育所を直営で運営しています。本書提出日現在の運営施設数は49施設です。

同社グループは保育事業において保育所建設に最適な土地や建物を賃借するために「さくらさくパワーズ」において不動産仲介業務、株式会社あかるいみらいアセットにおいて不動産管理業務を行っています。

またベトナムにおける日本式保育のニーズの高まりを受け、当社グループの有する保育サービスの国際展開の足掛かりとするべく、ベトナム現地法人のHana TED.,JSCにおいてハノイ市内で「Hana home」保育所の運営を行っています。

※最新の状態に更新しています

認可保育所は児童福祉法に基づく児童福祉施設であり、施設の広さや保育士の数など国が定めた基準に基づいて自治体から認可された施設になり、東京都23区を中心に千葉、埼玉、大阪で保育園を運営しています。国及び自治体が負担する施設型給付を委託費として交付を受け施設運営を行っています。

小規模認可保育所は「子ども・子育て支援法」により、市区町村による認可事業で定員6人以上19人以下かつ0歳から2歳までの子どもを対象と定められています。利用者からの保育料徴収及び自治体からの地域型保育給付を委託費として交付を受け施設運営を行っています。

東京都認証保育所は現在の認可保育所だけでは応えきれていない大都市のニーズに対応しようとする東京都独自の制度です。利用者からの保育料徴収及び自治体からの運営費補助金の交付を受け施設運営を行っています。

さくらさくプラス(7097)の企業財務情報と配当性向

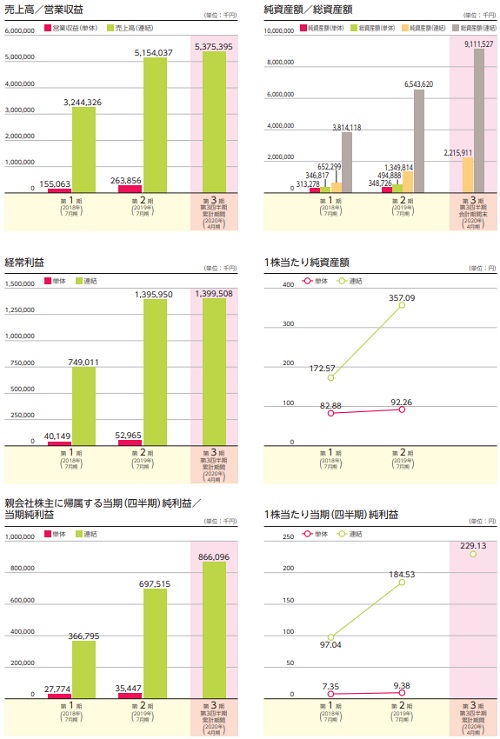

| 回次 | 第1期 | 第2期 |

| 決算年月 | 2018年7月 | 2019年7月 |

| 売上高 | 3,244,326 | 5,154,037 |

| 経常利益 | 749,011 | 1,395,950 |

| 親会社株主に帰属する当期純利益 | 366,795 | 697,515 |

| 包括利益 | 366,795 | 697,515 |

| 純資産額 | 652,299 | 1,349,814 |

| 総資産額 | 3,814,118 | 6,543,620 |

| 1株当たり純資産額 | 172.57 | 357.09 |

| 1株当たり当期純利益金額 | 97.04 | 184.53 |

| 自己資本比率(%) | 17.1 | 20.6 |

| 自己資本利益率(%) | 78.2 | 69.7 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 819,935 | 1,484,505 |

| 投資活動によるキャッシュ・フロー | △1,498,710 | △1,968,337 |

| 財務活動によるキャッシュ・フロー | 698,452 | 1,070,553 |

| 現金及び現金同等物の期末残高 | 288,344 | 875,065 |

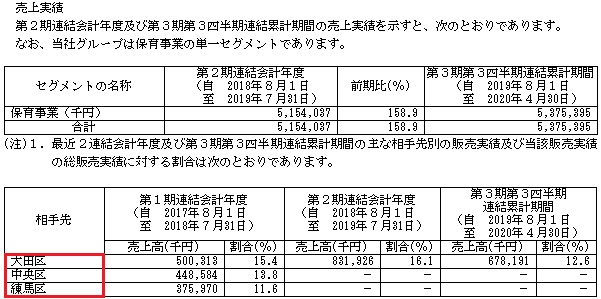

- 売上高5,375,395千円

- 営業利益106,866千円

- 経常利益1,399,508千円

- 親会社株主に帰属する四半期純利益866,096千円

政府による女性活躍の推進、社会進出に対する女性の意識の変化などにより、共働き世帯や女性の就業率は依然として上昇傾向にあり、今後も高い保育ニーズが継続するものと見込まれます。また人口の減少、高齢化が進む社会において中長期的にも保育・保育所の社会的な役割・重要性はますます高まっていくことが予想されるそうです。

さくらさくプラス(7097)の株主状況とロックアップについて

会社設立は2017年8月01日、 東京都千代田区有楽町一丁目2番2号東宝日比谷ビルに本社を構えます。社長は西尾義隆氏(1973年10月28日生まれ)、株式保有率は12.68%(555,000株)です。従業員数16人で平均年齢44.5歳、平均勤続年数3.2年、平均年間給与8,056,000円です。連結従業員数は1,105人になり臨時雇用者185人となっています。セグメントは保育事業の単一セグメントです。

前回承認時の2020年3月よりも連結従業員数が227名増えていました。臨時雇用者も25人増となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社だいぎ | 669,000株 | 15.29% | ○ |

| 株式会社TKS | 669,000株 | 15.29% | ○ |

| 西尾 義隆 | 555,000株 | 12.68% | ○ |

| 中山 隆志 | 555,000株 | 12.68% | ○ |

| 田中 順也 | 210,000株 | 4.80% | ○ |

| 株式会社クリエイトバリュー | 162,000株 | 3.70% | ○ |

| 森田 周平 | 150,000株 | 3.43% | ○ |

【ロックアップについて】

本募集及び引受人の買取引受による売出しに関し、売出人かつ貸株人である西尾義隆、売出人である中山隆志、阪田威一郎、森田周平、田中順也、原幸一郎、原周平、村田良、西野貴世子、洗井真由子、黒田恵吾、当社株主である株式会社だいぎ、株式会社TKS、株式会社クリエイトバリュー、田中良尚、政岡元、株式会社インターリュード、株式会社クロス、 ~省略~ その他新株予約権者75名は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場日から起算して180日目の2021年4月25日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年4月25日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。よって180日間は売却不可となります。

親引け設定はありません。また、ベンチャーキャピタル出資はありません。

さくらさくプラス(7097)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。前回承認時より仮条件範囲が引上げられ2,230円~2,330円に決りました。今回はコロナ禍が続いているもののIPO市場の環境が良いため公開価格は上限2,330円に決るはずです。

前回、無理やり上場するよりも企業側としても資金調達の面でメリットが感じられます。IPOとしてはそれほど買われるような業種ではありませんが、公開価格割れはなく初値利益が狙えると思います。

修正値4,000円~5,000円

※注目度B、修正値は10月14日に追記

事業環境もよく需要が多くあるため施設の新設を継続して行っているようです。収益の多くが補助金収入になることを考えると事業としては安泰のイメージがあります。海外ではベトナムに法人を設立し日本式保育を提供しているそうです。

吸収金額は仮条件上限で約18.2億円のため現在の地合いであれば吸収可能でしょう。低めに抑えらられている株価設定にも妙味が感じられます。

2021年7月の連結業績予想を確認すると売上96.13億円となり前期比26.0%増、経常利益16.83億円となり前期比12.7%増の増収増益を予定しています。四半期利益は10.7億円になり前期比14.6%増の予定です。

EPS264.35からPERは8.81倍、BPS983.21からPBR2.37倍になります。配当金や株主優待の設定は現在ありません。

IPOとしての軽量感はありませんが、地合いが良いため初値需要が多いと予想します。東京23区を中心に事業活動しており今後の業績期待もできると思います。また、新型コロナウイルス感染症の影響は上場時点で軽微だそうです。

新型コロナウイルス感染症以外にも、インフルエンザやノロウイルスなどの感染症も時期的に心配だと思います。待機児童問題のテーマがやや鈍化しているようなので穏健なスタートを予想します。

| 幹事名 | 配分単位 | 引受割合 |

| SMBC日興証券(主幹事) | 610,000株 | 90.05% |

| 野村證券 | 23,700株 | 3.50% |

| SBI証券 | 23,700株 | 3.50% |

| 岩井コスモ証券 | 10,100株 | 1.49% |

| マネックス証券 | 3,300株 | 0.49% |

| エース証券 | 3,300株 | 0.49% |

| 楽天証券 | 3,300株 | 0.49% |

通常であれば人気事業になるため公開価格割れは考えられません。しかも利益が出ている企業です!

前回承認時よりも地合いがかなり回復し、現時点であれば利益が狙えると考えています。私は同業種のKids Smile Holdings(7084)に当選し2020年3月04日の上場で利益を出しています。今の地合いだと初値2倍が見込めるかもしれません。

当選狙いだとSMBC日興証券からの申し込みが有効になります。さらにマネックス証券

未成年口座で今回もIPOが当選しました。これまで何度か未成年口座でIPOに当選しているため未成年口座について記事を作成したいと思います。 実はIPO抽選では証券会社に親の口座がある場合に限り20歳未満の口座を開設すること …

SMBC日興証券に口座を開設している方は単元未満株で株を購入して見るとよいかも?100円から株が金額指定で買えるんです!株単位ではなく金額指定なんですよね。日興フロッギーと言って人気があるサービスです。1万円分の株を買ってみると楽しめるかもしれません!

日興フロッギーを使って実際に株式を購入してみました。評判や特徴について徹底的に調べてみたのでよかったら参考にしてください。もちろんメリットやデメリットなども深掘りしています。日興フロッギーとはSMBC日興証券で行 …

単元未満株の購入だとSBIネオモバイル証券もお勧めできます。50万円までの取引が毎月20円で済みます。ポイントが200P貰えるためです。相場が暴落している時は単元未満株で株を購入すると不安が軽減されると思います。少しづつ様子を伺いながら買えますからね。

SBIネオモバイル証券(ネオモバ)が日本初のTポイント投資を可能にしました。証券業界でも話題になっており今回徹底的にサービスを調べてみました。近ごろ流行っている単元未満株(端株)を購入できるサービスになり、なんとTポイン …

単元株の100株で株を購入している含み損が拡大しているためちょっと凹んでいます。売却するタイミングがあったにも関わらず欲張ったので仕方がありません。配当を貰って心を癒したいと思います。

単元未満株(S株)でも配当を貰うことができるのでお勧めです。

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| グローバルキッズCOMPANY(6189) | PER15.26倍 | PBR0.97倍 |

| テノ.ホールディングス(7037) | PER22.61倍 | PBR4.07倍 |

| Kids Smile Holdings(7084) | PER16.25倍 | PBR1.33倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2019年10月17日~2027年10月16日 | 566,100株 | 330円 |

| 2019年10月17日~2027年10月16日 | 30,000株 | 330円 |

ストックオプション(新株予約権)は596,100株全てが行使期限に入っています。ただし新株予約権者75名が上場後180日間に株式を売却することは基本的に出来ないようになっています。※前回は83名でした

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は14年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入。さくらさくプラス(7097)IPOの評価と申し込みスタンス

さくらさくプラスのIPOは上場承認時期が悪かっただけで企業側に問題はありませんでした。今回の再承認により上場できると思います。上場規模も再承認により規模縮小を行っているためイメージはよいです。ただ、新型コロナウイルス感染症への対策など事業的に難しい問題もあると思います。クラスターの発生などは上場までに重要な注意事項でしょう。

※さくらさくプラス公式サイト引用

上場企業になれば悪評が株価に反映され、真実ではなくても株価変動が起こり得ます。また日本の財政難により補助金の削減などが行われないとも限りません。

保育事業を取り巻く環境は、基本的に待機児童の解消に向け自治体による保育所増設の動きが全国的に行われているように感じます。政府や自治体による待機児童減少に向けた取り組みが今後も行われると思いますが、財政難はどこかにしわ寄せがくるでしょう。

前回承認時から事業環境がどうなったのか調べてみると、主に各認可保育所における在園児数等に応じた自治体からの補助金等で構成されているため、新型コロナウイルス感染症の業績への影響は本書提出日現在においては軽微となっているそうです。

また、新型コロナウイルスや新型インフルエンザ、ノロウィルスなどの感染症が流行した場合、従事する保育士や指導員、スタッフが多数欠勤することで施設の運営が困難となる可能性があるそうです。

思いのほか、事業への影響は上場承認段階で出ていないようです。業績も好調に推移しているようです!

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。