メディア総研(9242)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は東洋証券が務め公開株数300,000株、オーバーアロットメント45,000株です。上場規模は想定発行価格2,600円から計算すると約9.0億円になります。

上場規模は小さいけれど中堅証券が主幹事を行う地方企業となっています!

※メディア総研公式サイト引用

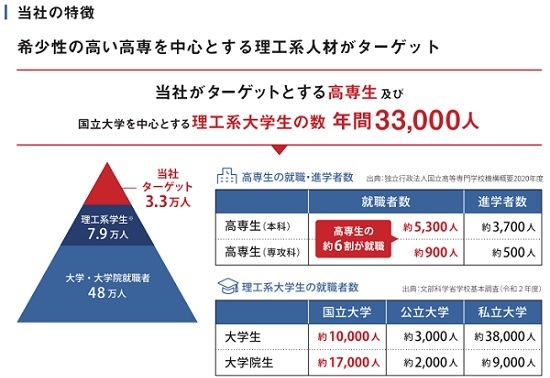

事業は高専生及び企業に対して効率的な就職活動及び採用活動の仕組みを提供している企業になります。

競合他社に先駆け、高専生の就職活動を一手に担っている理由としては高等専門学校の教員との密接なネットワークが関係しているようです。

ニッチ市場のように思いますが、事業内容から個人的には応援したい企業です。コロナ禍で就職活動も大変のようですが、対面形式の他にオンライン形式の就職活動イベント等も導入し、色々と工夫しているようです。

IPO的には利益が狙えるため積極的に抽選に参加しておきましょう!!

メディア総研(9242)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ ※福岡証券取引所と同日上場 |

| 業種 | サービス業 |

| 事業内容 | 高専生及び大学生向けの就職活動イベントの企画等 |

| 上場日 | 9月02日 |

| ブックビルディング期間 | 8月18日~8月24日 |

| 想定価格 | 2,600円 |

| 仮条件 | 2,600円~2,900円 |

| 公開価格 | 2,900円 |

| 初値結果 | 3,105円(公開価格1.07倍) |

| 企業情報 | https://mediasouken.co.jp/ |

| 監査人 | 如水監査法人 |

【手取金の使途】

手取概算額234,200千円及び「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限107,640千円を合わせた手取概算額上限341,840千円については、今後の業容拡大を見据え、サービス拡大及び生産性向上のためのシステム投資、事業拡大のための人材採用等に全額充当する予定。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 100,000株 |

| 売出株数 | 200,000株 |

| 公開株数(合計) | 300,000株 |

| オーバーアロットメント | 45,000株 |

| 上場時発行済み株数 | 1,154,000株(公募分を含む) |

| 想定ベースの時価総額 | 約30億円 |

| 幹事団 | 東洋証券(主幹事) FFG証券 SBI証券 いちよし証券 東海東京証券 岡三証券 極東証券 松井証券 |

| 委託見込 | SBIネオトレード証券 岡三オンライン証券 DMM.com証券 |

メディア総研(9242)上場評判とIPO分析

想定発行価格2,600円を基に吸収金額を算出すると約7.8億円となり、オーバーアロットメントを含めると約9.0億円規模の上場となります。上場規模が小さいため公開価格割れはないと考えられます。メディア総研の創業者であり代表取締役社長である田中浩二氏が、1993年3月に進学情報誌の発行、印刷物の企画制作等を目的としてメディア総研株式会社を設立したそうです。

高専生や大学生などの未就業者を中心とする求職者に対して、「就職活動が景気動向や企業の採用環境に依存しない社会を作る」という命題の実現のために、就職活動イベント開催や各種サービスの実施に取り組んでいます。

新卒採用領域のなかでも理工系の学生に焦点をあて、就職活動イベントの企画・運営を行っています。

理工系の学生のなかでも、とりわけ高専生の就職活動は大学生と比較して就職に関する情報量が少なく、高等専門学校の本科は5年制となっていることから就職活動の時期が異なっています。

高等専門学校の教員が個別に学生と企業をつなぐケースが多いなか、2009年3月に「高専生のための合同会社説明会」を開催して以来、多くの学生と企業を一堂にマッチさせる就職活動イベントとして認識され、高等専門学校の教員の協力のもと全国各地で、就職活動イベントの企画・実施を行っているそうです。

※有価証券届出書引用

同社主催の高専生向けの就職活動イベントは、日本全国の高等専門学校57校を対象に、同一地域に存在する複数校をまとめた就職活動イベント「高専生のための合同会社説明会」等を全国各地で対面形式、またはオンライン形式で開催しています。

高専生が当社の就職活動イベントに参加する場合は、学校行事や授業の一環として行われることが多く、同社が引率する高等専門学校の教員や高専生の移動手段を旅行代理店への手配も含めて準備することから、高専生の参加率が高いのが特徴です。

メディア総研は出展する企業から出展料を受領し本イベントの運営を行っています。

※有価証券届出書引用

学校主催の高専生向けの就職活動イベントは、日本全国の高等専門学校が各校個別に行っていた学校主催の就職活動イベントの運営を同社が受託するほか、高等専門学校が実施する課題解決型学習、インターンシップ等の企画・運営・実施の業務を受託しています。

学校主催の就職活動イベントは、各校周辺の地元企業の出展が多く、学校行事や授業の一環として行われることから、高専生と地元企業が身近につながるイベントとなっているのが特徴です。

学校主催の就職活動イベントの規模、企業の出展社数は学校により異なりますが、企業からの出展料または高等専門学校からの受託料を受領することで運営しています。

※有価証券届出書引用

WEBマガジンの月刊高専では、全国に設置されている高等専門学校の特徴、教員の専門教科、高専生の研究結果の発表、高専出身者の就職先企業での活躍などの情報発信を目的として運営しています。

WEBマガジン月刊高専は2020年7月に開始し、2021年6月30日現在で教員インタビューなど67件の記事を掲載しているそうです。

今後も教員との連携強化に努め、高等専門学校の教員の成果や魅力を継続的に発信するそうです。

また、全国の大学から受託し大学生の就職活動を支援するツールとして各大学オリジナルの「大学別就活手帳」を制作しています。

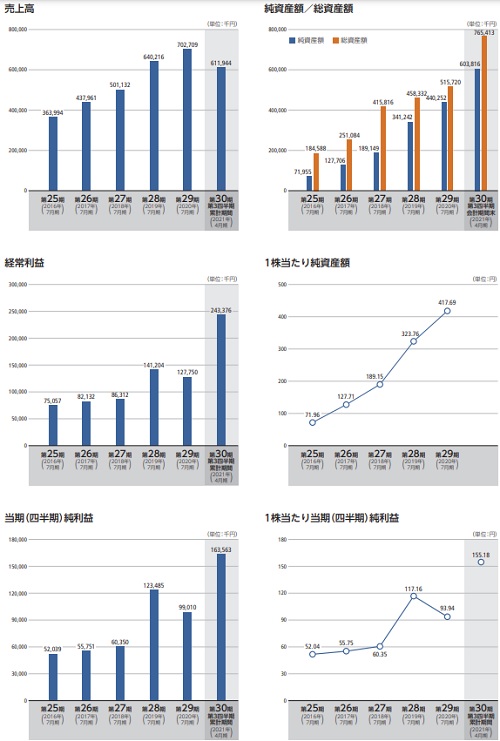

メディア総研(9242)の企業財務情報と配当性向

| 回次 | 第28期 | 第29期 |

| 決算年月 | 2019年7月 | 2020年7月 |

| 売上高 | 640,216 | 702,709 |

| 経常利益 | 141,204 | 127,750 |

| 当期純利益 | 123,485 | 99,010 |

| 資本金 | 64,850 | 64,850 |

| 純資産額 | 341,242 | 440,252 |

| 総資産額 | 458,332 | 515,720 |

| 1株当たり純資産額 | 323.76 | 417.69 |

| 1株当たり当期純利益金額 | 117.16 | 93.94 |

| 自己資本比率(%) | 74.5 | 85.4 |

| 自己資本利益率(%) | 46.6 | 25.3 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 67,502 | 62,745 |

| 投資活動によるキャッシュ・フロー | 89,320 | 14,274 |

| 財務活動によるキャッシュ・フロー | △111,620 | △560 |

| 現金及び現金同等物の期末残高 | 295,168 | 371,627 |

- 売上高は611,944千円

- 営業利益は235,739千円

- 経常利益は243,376千円

- 四半期純利益は163,563千円

新型コロナウイルス感染症の拡大以前は企業の採用意欲は旺盛だったそうですが、イベント等の自粛に伴う中止・延期等が頻発し現在は新型コロナウイルス感染症の影響が顕在化しているそうです。

今期は事業の柱である「高専生のための合同会社説明会」「理工系業界研究セミナー」等の就職活動イベントの企画・運営・実施に取組んでいるそうです。

新たな取組みとして、本格的な就職活動が始まる前に業界研究・企業理解を行う場としてオンライン形式で「KOSEN meetup company」をスタートしています。また、高等専門学校の特徴、教職員の専門教科、高専生の研究結果の発表、高専出身者の就職先企業での活躍などの情報発信を目的としたWEBマガジン「月刊高専」の充実を図ったそうです。

メディア総研(9242)の株主状況とロックアップについて

会社設立は1993年3月09日、福岡県福岡市中央区大名二丁目8番1号に本社を構えます。社長は田中浩二氏(1961年1月08日生まれ)、株式保有率は88.29%(1,000,000株)です。従業員数30人で臨時雇用者0人、平均年齢35.0歳、平均勤続年数5.3年、平均年間給与4,296,000円です。

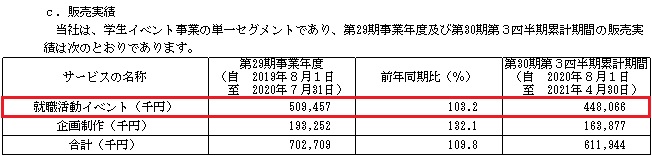

セグメントは学生イベント事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 田中 浩二 | 1,000,000株 | 88.29% | ○ |

| 野本 正生 | 34,000株 | 3.00% | ○ |

| 新潟 真也 | 26,400株 | 2.33% | ○ |

| 谷口 陽子 | 20,400株 | 1.80% | ○ |

| 吉行 亮二 | 10,000株 | 0.88% | ○ |

| 門司 明子 | 5,000株 | 0.44% | ○ |

| 吉居 大希 | 5,000株 | 0.44% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である田中浩二並びに当社株主である野本正生、新潟真也、谷口陽子、吉行亮二、門司明子、吉居大希は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2022年2月28日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すことは除く)等は行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2022年2月28日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

親引けは行われません。

メディア総研(9242)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が想定発行価格から300円の上振れとなり2,600円~2,900円に決定しました。そのため吸収金額は最大で10億円、時価総額33.5億円になります。

某社によれば前向きなプライシングと考えているようです。理工系の学生にターゲットを絞っていることでニッチ市場の解釈でよさそうです。ただコロナ禍の影響が解決できたわけではないため、積極的な売買は期待できないかもしれません。

同日上場にはモビルス(4370)があり、メディア総研への資金流入は限定的と言った意見もあるようです。初値予想も上場承認時に比べ評価が下げているように思います。

修正値4,000円前後

※注目度C

業績予想は本決算を過ぎているにも関わらず今期予想が出ていません。イメージが良いとは言えませんよね。

2021年7月期の単独業績予想は売上6.67億円となり前期比4.99%減、経常利益1.78億円となり前期比40.16%増になります。減収増益の理由は会場費や会場設営費、旅費や交通費などが就活のオンライン化でなくなったことが要因のようです。

また四半期利益は1.27億円となり前期比28.28%増になります。売上の割に利益が出ているようですが、収益規模が低いため上場費用が今後重しとなりそうです。

VC出資はなく、新株予約権も上場後1年間は売却できないことになっています。そのため需給の心配はなさそうです。

本来であれば大きな利益を期待できる銘柄ですが、コロナ禍により小粒案件でも初値の伸び悩みが見られます。公募組は利益がまだまだ期待できるため積極的に参戦しておきましょう!

| 幹事名 | 割当株数 | 引受割合 |

| 東洋証券(主幹事) | 240,000株 | 80.00% |

| FFG証券 | 15,000株 | 5.00% |

| SBI証券 | 12,000株 | 4.00% |

| いちよし証券 | 12,000株 | 4.00% |

| 東海東京証券 | 9,000株 | 3.00% |

| 岡三証券 | 6,000株 | 2.00% |

| 極東証券 | 3,000株 | 1.00% |

| 松井証券 | 3,000株 | 1.00% |

主幹事が東洋証券となっている時点でネット組は完敗だと思います。私も証券口座がありません。

私は東洋証券に入金も行っていましたが勝手に口座が閉鎖され返金されました。1年間利用しないと閉鎖になると思われます。負け組って感じですね。

FFG証券証券の口座もないためほぼ落選確定かもしれません。期待するなら松井証券

松井証券の幹事引受け数が増加傾向にあり当選者を見かけるようになってきました。IPO抽選ルールが変更され口座数も増えているようですが、なぜ当選できているのか?改めて抽選ルールをまとめてみました。過去に何度か私も当選できてい …

クラウドファンディングに興味があればバンカーズで口座開設キャンペーンが行われています。口座開設などでAmazonギフト券が2,000円分貰えるためお勧めできます。

私は既に投資を行いました!証券会社やVC等が出資している企業なので評判がよさそうです。キャンペーン内容は下記記事でまとめています。

バンカーズ(Bankers)で新年度キャンペーンとしてAmazonギフト券または楽天ポイントが貰えます。あり得ない仕打ちに既存投資家は残念がっているはずです。なぜならサービス開始時にはアマギフ500円分しか貰えなかった …

また、メディア総研IPOの幹事引受けを行う岡三証券からの委託で岡三オンラインでも取扱いが行われるはずです。

岡三オンライン証券は資金不要でIPO抽選に参加できるため口座開設だけは行っておきましょう。当サイト経由だとタイアップ中となり3,500円をプレゼントさせて頂いています。

よかったらこの機会にご利用ください。詳細は下記記事でまとめています!

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 学情(2301) | PER14.13倍 | PBR1.47倍 |

| エン・ジャパン(4849) | PER22.89倍 | PBR4.34倍 |

| スポーツフィールド(7080) | PER22.77倍 | PBR3.68倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2021年7月26日~2029年7月25日 | 46,800株 | 550円 |

| 2021年7月26日~2029年7月25日 | 31,800株 | 550円 |

ストックオプション(新株予約権)は78,600株の全株式が行使期限に入ります。

しかし、市場に上場した日から1年後以降に新株予約権を行使すると条件が付けられているため基本的に上場直後に売却ができないことになっています。

ベンチャーキャピタルからの出資や保有株はありません。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。メディア総研(9242)IPOの評価と申し込みスタンスまとめ

メディア総研のIPO売上が右肩上がりとなり、利益もついてきているように思います。事業規模は小さいと思いますが時価総額も低いためそれなりでしょう。地方企業でなければもっと盛り上がるはずです。

※メディア総研公式サイト引用

未就業者(高専生、大学生)を中心とする求職を行う企業の就職活動支援を行う企業のため頑張って頂きたいと思います。

高専の理工系人材をターゲットとして事業運営を行い、イノベーション人材を数多く輩出することで、最適に就職活動ができる仕組み作りを目指しています。

コロナ禍によりオンライン形式による面接の恒常化など、就職活動の仕組み自体が変わろうとしているため、同社も戦略的に事業活動を行っています。

高等専門学校に関する支援サービスの注力やWEB支援サービスの拡大に注力しているようです。

優秀な高専生や大学生を囲い込むことができれば、対面形式やオンライン形式などのイベントの形式を問わないため企業ニーズに応えることができるそうです。

そもそも優秀な学生が多いと思われるため、採用企業は満足いく結果を得られる可能性が高いと思います。就活を行う学生にとっても必要な企業なのかもしれません。ニッチ市場だと考えられますが、他社と異なる強みがあり期待できそうです!

PayPay証券のIPOルールについてまとめてみました。IPOよりも米国株式の売買で人気がある企業ですよね。私も投資を行い放置状態で利益が出ています。

みずほ証券主幹事の場合にIPO取扱いの期待があります!

PayPay(ペイペイ)証券が誕生したのでIPOについてまとめました。ワンタップバイが行っている誰でもIPOを引き継ぐ形となります。日本で初めてスマホ証券を開始した企業になり人気があります。 メディアで取り上げられたこと …

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。