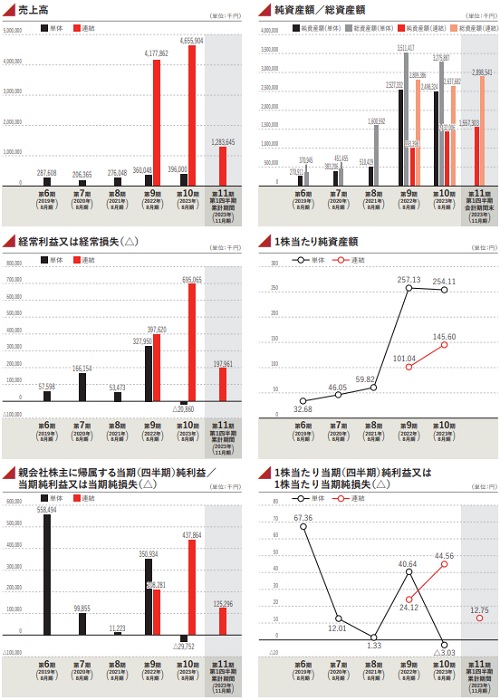

マテリアルグループ(156A)がグロース市場に新規上場承認されたのでご紹介したいと思います。ファンド売出し株が多く荷もたれ感あるIPOとなっています。

主幹事は野村證券が務め公開株数4,887,100株、オーバーアロットメント733,000株です。上場規模は想定発行価格1,040円から計算すると約58.4億円になります。

※マテリアルグループ公式サイト引用

IPOには当選しやすいと思いますがあまり人気があるようには感じません。上場サイズが大きくオファリングレシオも高くなっています。

野村證券主幹事なので何とかなりそうな印象ですね。

事業はマーケティングコミュニケーション領域に特化し、テレビ・新聞・雑誌・ラジオの4大マスメディアの他、SNSや動画配信サービスとなども手掛けています。

環境変化に伴い戦略的にサービスを提供している企業です。最近のマーケティングコミュニケーションは一方通行では成り立たないため難しさもありそうです。

マテリアルグループ(156A)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 3月29日 |

| 市場 | グロース市場 |

| 業種 | サービス業 |

| 事業内容 | PR・デジタルを中心としたマーケティングコミュニケーション支援 |

| ブックビルディング | 3月13日~3月18日 |

| 想定価格 | 1,040円 |

| 仮条件 | 1,100円~1,180円 |

| 公開価格 | 1,180円 |

| 初値結果 | 1,085円(騰落率-8.05%) |

| 企業情報 | https://materialgroup.jp/ |

| 監査人 | 監査法人A&Aパートナーズ |

| 手取金の使途 | 全額を連結子会社である株式会社マテリアル及び株式会社マテリアルデジタルへの投融資として充当する予定 |

| 項目 | 株数データ |

| 公募株数 | 50,000株 |

| 売出株数 | 4,837,100株 |

| 公開株数(合計) | 4,887,100株 |

| オーバーアロットメント | 733,000株 |

| 上場時発行済み株数 | 9,877,197株 ※公募分を含む |

| 想定ベースの時価総額 | 約102.7億円 |

| 幹事団 | 野村證券(主幹事) SMBC日興証券 みずほ証券 SBI証券 楽天証券 あかつき証券 岩井コスモ証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

マテリアルグループ(156A)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,040円を基に吸収金額を算出すると約50.8億円となり、オーバーアロットメントを含めると約58.4億円規模の上場となります。同社グループはマテリアル及び連結子会社6社で構成され、マーケティングコミュニケーション領域において、PR発想/ストーリーテリングをコアとして顧客のブランドの成長を支援する専門事業集団として活動しています。

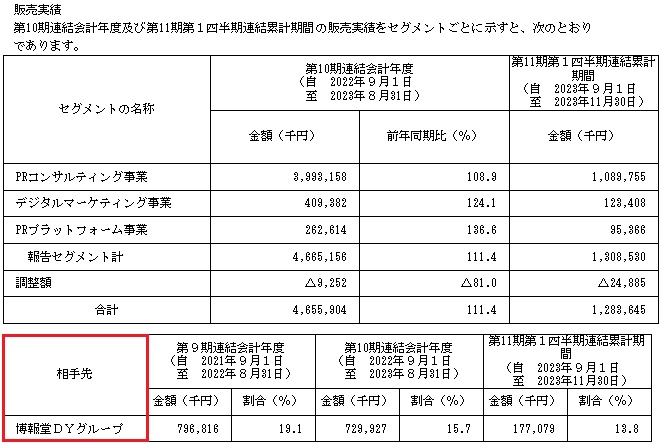

同社グループは、中核子会社と位置付けている株式会社マテリアルが属するPRコンサルティング事業を中心に、デジタルマーケティング事業、PRプラットフォーム事業の3つの事業を展開しています。

※有価証券届出書引用

PRコンサルティング事業は、顧客のマーケティングコミュニケーション課題解決のため、プロジェクト毎にPRプロデューサーを中心としたチームを組成するBtoBサービスです。

主に国内大手企業と取引を行っており、PRに関する知見・経験を持つプロフェッショナル人材が同事業の価値提供の源泉となっています。

PRの各種手法としては情報番組やドラマへ露出を目指すテレビPR、新商品・サービス等の紹介・発信を行うイベントの実施、SNSを用いたキャンペーン等を中心としています。

プロジェクト型で契約の締結、サービスの提供、対価の受領を行うスポット契約が主たる取引形態となり、プロジェクトごとの成果物を納品した時点で収益となります。

※有価証券届出書引用

デジタルマーケティング事業は、デジタル領域における集客・接客を起点にコンサルティング業務からプロダクト提供まで統合的に支援を行うBtoBサービスです。

準コア事業として位置づけられ、主に国内の中堅~大手企業と取引を行います。

デジタルマーケティングにおける知見・経験を持つプロフェッショナル人材及び顧客の課題を解決するプロダクトが同事業の主な価値提供の源泉です。

戦略設計及び広告クリエイティブ制作業務は制作物の納品が完了した時点で収益、デジタル広告運用支援は当該配信・出稿が行われた時点で収益となります。

※有価証券届出書引用

PRプラットフォーム事業は、主に中小企業の広報・PRの課題を解決するため、プロダクトCLOUD PRESS ROOM(クラウドプレスルーム)及び人材を活用したプラットフォームを提供するBtoBサービスです。

主にCONNECTED MATERIALのクラウドプレスルーム事業、PRASのフリーランサーを活用した広報・PR支援事業が属しており、グループ企業における育成事業として位置づけられています。

中小/スタートアップ企業と取引を行い、顧客の課題を解決するプロダクトが同事業の主な価値提供の源泉となっています。

収益は月額課金制で顧客から対価を受け取る「サブスクリプション方式」になり毎月のサービス提供による収益となっています。

マテリアルグループ(156A)の株主状況とロックアップについて調べました

会社設立は2014年8月18日、東京都港区赤坂一丁目12番32号アーク森ビル35階に本社を構えます。代表取締役CEOは青﨑曹氏(1987年12月03日生まれ)、株式保有率は2.01%(225,339株)です。従業員数29人で臨時雇用者2人、平均年齢35.5歳、平均勤続年数2.1年、平均年間給与6,229,266円です。連結従業員数は267人で臨時雇用者は23人です。

連結のセグメント別従業員数はPRコンサルティング事業204人(臨時19人)、デジタルマーケティング事業23人(臨時2人)、PRプラットフォーム事業11人(臨時0人)、全社共通29人(臨時2人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 戦略PR投資事業有限責任組合 | 6,951,145株 | 61.95% | ○ |

| 10X Investment Ltd. | 2,241,184株 | 19.97% | ○ |

| 馬場 沙紀 | 600,000株 | 5.35% | △ |

| Retweet and Share Ltd. | 583,095株 | 5.20% | ○ |

| 青﨑 曹 | 225,339株 | 2.01% | ○ |

| 関 航 | 164,347株 | 1.46% | ○ |

| 吉田 和樹 | 155,692株 | 1.39% | ○ |

上位株主には180日間(2024年9月24日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

青﨑曹氏、関航氏、吉田和樹氏、竹中久貴氏には360日間(2025年3月23日まで)のロックアップ付与で解除倍率設定なしとなっています。

また、上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けはUUUM株式会社が取得金額3,000万円を上限として要請予定となっています。

マテリアルグループ(156A)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が1,100円~1,180円に決定し上場による吸収金額は最大で約66.3億円、時価総額は約116.6億円になります。

業績規模から考えると欲張り過ぎのIPOだと感じます。

ファンド出口案件になりオファリングレシオは56.9%もあります。これは普通に考えると公開価格割れレベルだと思います。

ただ業績が堅調であることから仮条件上振れとなったようです。

海外販売が行われるといっても上場規模が大きいため無理して参加するIPOではないと思います。ここは様子見で良いかもしれません。

修正値1,180円~1,200円

最終予想1,180円

※注目度A

業績を確認すると2024年8月期の連結予想を確認することができました。売上57.72億円となり前期比24.00%増、経常利益10.37億円となり前期比49.21%増となります。

四半期利益は7.50億円となり前期比71.62%増を予想しています。

公開価格が1,180円決定の場合の指標はEPS76.16からPER15.49倍、BPS225.40からPBR5.24倍になります。配当金が25.06円なので配当利回り2.12%になります。

競合の株価もさえない状況なので悩むIPOです。基本スルーで良いと思いますが遊びで参加するには面白いかもしれません。リスクは高めでしょう!

私も途中までBB申込を行っていましたが控えめにしたいと思います。野村證券主幹事じゃなければ完全スルーでも良さそうなIPOですからね。

kimu

kimu 一応、大手予想は公開価格割れなし?みたいに考えているようです。

| 幹事名 | 割当株数 | 引受割合 |

| 野村證券(主幹事) | 4,623,100株 | 94.60% |

| SMBC日興証券 | 73,300株 | 1.50% |

| みずほ証券 | 73,300株 | 1.50% |

| SBI証券 | 73,300株 | 1.50% |

| 楽天証券 | 14,700株 | 0.30% |

| あかつき証券 | 14,700株 | 0.30% |

| 岩井コスモ証券 | 14,700株 | 0.30% |

株式会社アドバンテッジパートナーズが運用を受託しているファンド売出株なので上場ゴール感があります。

一旦は様子見でよさそうです。割安であれば機関投資家需要があると思います。

IPO抽選に参加する準備だけは行っておきましょう。3月後半に上場する銘柄が多く同社に資金が入るのか少し心配しています。

kimu

kimu 野村證券主幹事なのでとりあえず参加しておいても良いかもしれません。当選後にキャンセル可能ですからね。

朗報です。LYPプレミアムをご存知でしょうか?テレビでCMも流れています。まだ参加していない方は別記事に内容をまとめているので参考になればと思います。

3ヶ月間の無料体験キャンペーンが行われているため利用に関しデメリットはあまりないと思います。

1万円相当の特典が貰えるためこの機会に利用してみると良いかもしれません。私は既存ユーザーなので貰えませんけどね。

LYPプレミアムの初回登録をキャンペーン期間内に行うと最大1万円相当のPayPayポイントとYahoo!ショッピングで利用できるクーポンが貰えます。 やばいくらい得するキャンペーンなので気になっていた方は登録するチャンス …

トモタクの口座開設で2,000円分のポイントが貰えます。ファンドによっては別途キャンペーンも用意されています。最近は「ご当地返礼キャンペーン」が多いようです。

キャンペーンが豊富にあり、利回りも高めなので面白い資産運用ができそうです。CPについては下記記事にまとめています!

トモタク(TOMOTAQU)の口座開設で2,000円分のポイントが貰えます。1ポイント1円相当になりファンド出資の際に利用できます。この他にもAmazonギフト券(アマギフ)キャンペーンなどが定期的行われています。トモ …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| サニーサイドアップグループ(2180) | PER11.16倍 | PBR2.68倍 |

| ベクトル(6058) | PER11.88倍 | PBR3.78倍 |

| Enjin(7370) | PER10.36倍 | PBR1.73倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2019年11月29日~2027年10月28日 | 52,000株 | 37円 |

| 2021年12月01日~2030年2月25日 | 400,000株 | 546.1円 |

| 2022年2月15日~2030年1月30日 | 130,800株 | 545円 |

| 2025年1月01日~2035年3月31日 | 600,000株 | 1,031.24円 |

| 2025年5月25日~2033年5月16日 | 210,675株 | 1,030円 |

ストックオプション(新株予約権)は582,800株が上場時に行使期限を迎えます。

発行済株式総数9,827,197株に対する新株予約権の割合は14.18%に相当します。新株予約権による潜在株式数は1,393,475株です。

マテリアルグループ(156A)IPOの評価と申し込みスタンス!まとめ

マテリアルグループのIPOはよく考えてから申し込みを行いたいと思います。地合いを考えると積極的に参加しても良さそうですが、少し規模が大きいため消化不良となることも考えられます。

※マテリアルグループ公式サイト引用

上場後は戦略的なM&Aによるコア事業及び準コア事業の規模拡大に取り組むそうです。新規事業開発も同時進行となっています。

競合や競争に関しては、新規参入による競争激化は考えられているようですが、同社はPR関連事業者との長年の取引により関係を構築できているため優位性があるようです。

また、売上高や営業利益はクライアントの決算期が3月に集中していることに伴い季節的変動があるそうです。

kimu

kimu 業績に直結するPRコンサルティング事業の人材確保などが業績を大きく左右しそうですね。

IPO申し込みは大手予想を参考にしたいと思います!

上場企業のCREAL(クリアル)から当サイト特典を付けていただきました。口座開設だけでAmazonギフトカード1,000円分をプレゼントしています。

投資を行うと最大5万円分貰えるためよかったらご利用ください。上場企業が直接運営するクラウドファンディングになります。

業績は四季報で確認できますし決算短信などを読めばクラファン収益もわかります。信託銀行経由の信託保全や劣後出資など魅力的なスキームとなっています。

当サイト経由の特典として参加できるCREAL(クリアル)のAmazonギフトカード(アマギフ)キャンペーンをご紹介したいと思います。通常の公式サイトからのお申込みだと適用されないためご注意ください。一部のサイトでのみ …

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。

![「IPO承認」L is B(エルイズビー)[145A]の上場データと初値予想を考察!](https://ipokimu.jp/wp-content/uploads/2024/02/35463a9b77dc3fc40f3a01e572412894.jpg)