日本航空(9201)がついに公募増資(PO)を発表しました。既存株主は株価への影響を気にしていると思います。そこでPOの日程や仮条件(割引率)を調べ参加してよい公募増資なのか詳しく調べてみました。

調達した資金は、新型機購入や事業構造改革、有利子負債の返済などに充当される予定です。売出株ではなく新株発行とオーバーアロットメントによる売出しになります。仮条件は3.0%~6.0%と既に発表されています。

※日本航空公式サイト引用

2012年9月の株式上場から収益性を重視し、2019年までの8期累計で営業利益が12.7%となり、自己資本比率が58.9%と世界の航空会社の中でも最高水準だったと自負しているようです。

これについては上場廃止時点で株主だった投資家は怒りを覚えそうな文言だと思います。

結局、新型コロナウイルス感染拡大により、国際旅客需要がなくなり国内旅客需要も大幅な減少となっていることで、大赤字になっています。JALだけでなくANAも同様です。

日本航空(JAL)は今回の公募増資により最大約1,680億円を調達する予定です。調達した資金のうち800億円をエアバスA350型機の導入に充てます。また、150億円を新型コロナウイルスの感染拡大により後退した観光需要を喚起するためLCC事業の強化に使うとされています。

さらに、50億円をポストコロナにおける社会的ニーズに対応するための投資資金に充当、残額を有利子負債の返済資金に充当する予定となっています。希薄化は約30%と大きいようです。

日本航空(JAL)の公募増資(PO)の詳細を確認してみました

日本航空(JAL)が調達した資金はポストコロナに向けての投資と有利子負債削減による財務体質の再構築に使われます。日本のインフラともいえる企業になるため、新型コロナウイルス感染症で倒産してもらっては困ります。今回の資金調達は早期に財務改善を行い、ポストコロナを見据えた施策になり設備投資等を速やかに実行することで収益性の向上をはかり、競合他社に対する優位性を確立する狙いがあります。

ANAホールディングス(全日本空輸)ももしかすると公募増資を行う可能性があります。ただ、メディア向けのインタビューでは公募増資を決めている事実はないとしているようです。※2020年11月07日調べ

| 項 目 | その内容 |

| 銘柄名 | 日本航空(9201) |

| 上場市場 | 東証1部 |

| 主幹事(共同) |

|

| 引受人 | |

| 新株発行 | 90,869,600株 |

| 国内公募 | 60,869,600株 |

| 海外公募 | 26,087,000株 OA:3,913,000株 |

| 売出 | 0株 |

| オーバーアロッメント | 9,130,400株 |

| 合計 | 100,000,000株 |

| 希薄化 | 29.66% |

| 仮条件 | 3.0%~6.0% |

大和証券とみずほ証券、三菱UFJモルガン・スタンレー証券が共同で主幹事を引受けます。公募増資(PO)には参加しやすいため複数社で申込めば当選すると思います。

担当者が付いている店頭証券では既に投資家に営業の電話が掛かってきているそうです。ネット派の方も参加しやすい銘柄となっているため参加者が多そうです。

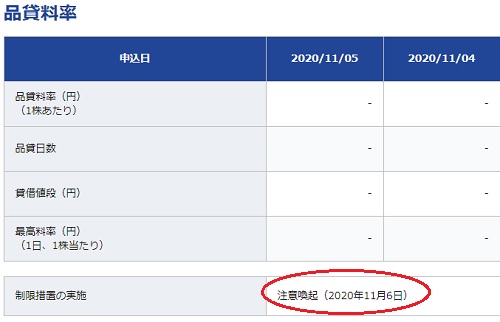

ただ、参加される方に一つだけ大きなデメリットがあります。貸借銘柄なので本来であればサヤ抜きしやすいため積極的に参加できる銘柄です。しかし、既に日証金から貸株注意喚起が出ています。日付を確認すると11月06に通知日とあります。

貸株注意喚起が既に出ているということは売禁になる可能性があります。確率的には売禁の可能性が高そうですね。そうなると一気に参加者が減ります。

ソフトバンクPOでは売禁になることはありませんでしたが、日本航空(JAL)の公募増資では怪しそうです。少しグレーな投資方法を用いる方もいるかもしれません。賢い方は一般信用売建を行う方も現れそうです。

※日本証券金融株式会社公式サイト引用

現在のところは株数が足りているため品貸料率(逆日歩)はついていません。11月09日からどのように推移するのか日々確認しなければならないでしょう。

今回はソフトバンクPOのように簡単に儲からせてはくれないと思います。

SBI証券が幹事入りしているため、今回もIPOチャレンジポイントを貰うことができそうです。モーニングスターPOでは配分数が少なかったため残念でした。キャンペーンの詳しい内容は下記記事でまとめています。

IPOチャレンジポイントを貯めることでIPO当選に近づく可能性があります!

SBI証券でIPOチャレンジポイントプレゼントキャンペーンが始まることになりました。個人的にはこのキャンペーンに反対の意見です。これまで貯めてきたポイントを簡単に貰えるなんてあり得ないと考えています。過去に何度も …

日本航空(JAL)の公募増資(PO)日程を詳しく調べてみました!

今回の公募増資で今期末の自己資本比率は40%台を維持できる見通しとなっているそうです。再上場後初の公募増資になるため仕方がない面もありますが、新型コロナウイルス感染症の影響がいつまで続くのか見通しが経たないため怖い一面もあるように感じます。

※SBI証券公式サイト引用

公募増資(PO)が発表されPTS価格を確認すると-10.04%の下落となっています。前日終値は1,843円となり、PTSでは1,658円で引けています。

約30%の希薄化になるためまだ下げてもおかしくありません。スキルある方は大型のイベントになるため楽しみにしていると思います。既存株主は耐え抜くしかありません。

| 項 目 | その内容 |

| 価格決定日 | 11月18日(水)~11月25日(水) |

| 申込期日 | 発行価格等決定日の翌営業日から発行価格等決定日の2営業日後の日まで |

| 払込期日 | 11月25日(水)~12月01日(火) ※発行価格等決定日の4営業日後の日 |

| 受渡予定日 | 11月26日(木)~12月02日(水) |

| 発行価格 | 11月18日に発行価格が1,916円(3.04%引き)に決定しました |

毎回のことですが価格決定日の初日に値決めが行われるはずです。まれに初日に決らないことがあるため注意も必要です。

売出人が大和証券となっているためオーバーアロットメントを引受けます。たくさん配分を得たい方は大和証券からの申込みを行っておくと良さそうです。大和ネットでの当選確率も高いことが予想されます。

東海東京証券ネットなどは意外と穴場化しそうな気がします。海外よりも国内募集のほうが多くなっていますからね。売禁と逆日歩に注意しておきましょう!

11月30日までFXTFで口座開設すると2,000円貰えます。そして1回取引で3,000円が追加され合計5,000円貰えます!さらに当サイト特典でタイアップを付けて頂いたので下記記事でご紹介しています。

FXトレード・フィナンシャル(FXTF)さんとタイアップをさせて頂くことになりました。特典を利用することで何処よりもお得に口座開設ができると思います。口座開設費用などは一切かかりません。MT4の利用も完全無料になっていま …

日本航空(JAL)の公募増資に参加するスタンスは中立?儲からない可能性

上記では株数や日程などを調べています。しかし、JALのPOに参加するのか?と聞かれたらまだ中立です。値動きと逆日歩確認を行い参加しても良いと判断した場合のみ参加します。完全にスルーすることはなく、最低でも数百株は参戦したいと考えています。

ヘッジなしで参戦したほうが良いのかな?と考えています。工夫次第ではリスクを下げられますが、株数が少なければ放置で挑むほうが良いのではないかと考えています。

価格決定日が最短で11月18日になるためしばらく様子見を行いたいと思っています。2020年の公募増資で参加した銘柄は全て利益が出ています。

JALの公募増資日程はIPOもBBが始まると思うので、無理せず気楽に参加したいと思います。大型貸借銘柄になるためPOとしては問題ありません。ただ貸株注意喚起が既に出ているため、逆日歩高騰パターンのような気がします。

POの配分が行われた後に「つなげばよいだけの投資」だと思わないほうが良い気がしています。少ない株数でも参戦することで楽しめると思っています。株単価も高くないため投資を楽しみたいと思います!

JALは2,000億円のコミットメントライン確保を行い、1,000億円の追加も予定しているため財務的に逼迫している感じではなさそうです。公募増資を行い投資家から資金調達を行うのは賢い方法でしょう。既存株主は業績回復による株価上昇を待つほかなさそうです。

配当は期待できませんが、株主優待は実施されると思います。今期は最大2,700億円の赤字見通しとなっています。

2020年11月09日に売禁(申込停止)が発表されました。お取引をされる方は十分値動きに気を付けてください。

クラウドファンディング企業にインタビューさせて頂きました!Funds(ファンズ)の藤田氏に色々と突っ込んでお話させて頂いています。上場企業に貸付けを行うため投資リスクが低いと思います。よかったら下記記事を参考にしてください。

Funds(ファンズ)の代表取締役である藤田雄一郎氏に独占インタビューをさせて頂きました。貸付ファンドの仕組みを利用し個人投資家に凄まじい人気がある企業です。 評判や評価、さらに口コミなどのワードで検索し目にした方も多い …

類似企業を詳しく調べた記事は下記になります。どの企業も実際に投資を行っているため投資家目線で評価しています。

1万円から投資できる企業が多いためまずは小額から投資を行ってみることをお勧めします。利回りが高いとリスクが高くなる傾向にあります。

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。