J.LENDING(ジェイレンディング)に投資を行うことを前提で検討したところ大きなデメリットを発見しました。詳細を調べると投資対象となる投資家の層が他社と異なる気がします。

今回も評判や評価などを投資家目線でまとめ、口コミなども調べています。J.LENDINGに投資を考えている方に参考になると思います!投資をすれば儲かると思いますがデメリットもあるためよく考えて投資を行いましょう。

J.LENDINGへの投資が危険という訳ではありません。運営企業はジャスダック上場のJALCOホールディングス(6625)子会社である株式会社ジャルコになります。親会社はアミューズメント等への貸金業や不動産事業などを行っている企業です。

ここ数年の利益が拡大傾向にあり、ソーシャルレンディングにも2015年11月から進出しています。これまでデフォルトなどはなく運営自体に問題はありません。また募集案件に対して満額成立が続いているため人気があります。

上場企業子会社が運営するソーシャルレンディングのため投資リスクは下がると思います。しかし、最低投資額が50万円と大きいためここが最大のデメリットだと思います。一般的な企業では1万円から投資を行えるため、同社ではかなりハードルが高いと思います。

- 投資スキームが融資型クラウドファンディングを利用していること

- 担保設定の内容やファンド状況を確認できる

- 投資を行う際のメリットとデメリットをまとめている

- 独自目線の考えと投資家の口コミを確認できる

J.LENDING(ジェイレンディング)の特徴から投資家層がハイレベルだとわかった現実

J.LENDING(ジェイレンディング)の特徴を調べると最低投資金が50万円の高額だとわかりました。このことから投資を断念した方も多いと思います。募集ファンド運用期間は3ヶ月~6ヶ月中心の短期間になっています。まとまった資金が必要になりますが短期間投資のため比較的リスクが低いと思います。また肝心の想定利回りは3.0%~8.0%になっています。記事作成時点で最大の投資利回りは6%になっていました。

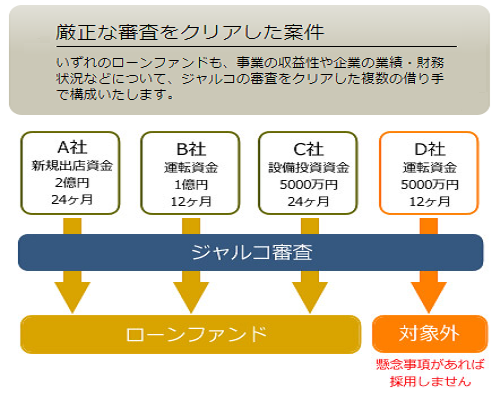

上記のようにジャルコ(JALCO)が審査を行い、審査を通過した企業だけがファンド組成を行えます。

調べていて気になったのは募集ファンド運用期間は3ヶ月~6ヶ月中心とトップページに書かれていますが、詳細ページには6ヶ月~24ヶ月中心とあります。ファンドの状況を見る限り最近は1年程度の運用が多いようです。

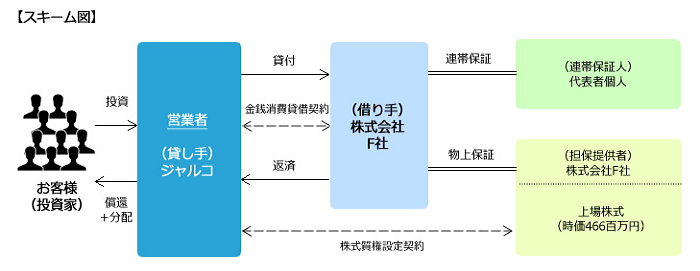

ソーシャルレンディング(クラウドファンディング)の分類的には融資型(貸付型)クラウドファンディングになります。一般的な資金調達になるため他社のスキームと変わりありません。

分配方法はファンドにより異なるようです。担保設定などもファンドにより異なるため投資を考えている方は内容をしっかり確認しておきましょう。分配金は毎月分配金の他、運用予定終了後に償還金と同時に返済されるタイプがあります。

担保は基本的に不動産が多いようですが有価証券の場合もあるようです。組成ファンドの情報量はそれほど多いとは言えないと思います。

J.LENDINGへの投資は運営元の株式会社ジャルコの審査を信じるしかないでしょう。企業の評判を探すと悪い評判はあまりないようです。投資家として期待している方が多いようですね。

融資型クラウドファンディングへの投資になり、担保設定があるためデフォルトになっても資金回収はある程度可能だと思います。またファンド組成が少ないため1つでもデフォルトが出てしまうと評判が落ちるため審査レベルは高いと考えています。

J.LENDING(ジェイレンディング)への投資をまとめると下記のようになります。

| 項 目 | その内容 |

| 平均運用利回り | 3.0%~8.0% |

| 運用期間 | 3ヶ月~24ヶ月 |

| 最低投資金 | 500,000円/1口 |

| 取引手数料 | 無料 |

| 入金 | 振込手数料は自己負担 |

| 出金 | 振込手数料は無料 |

| 口座開設手数料 | 無料 |

上記内容を確認する限り50万円からの投資となっていることが投資家目線で気になります。それと担保評価額などが不明になるためジャルコを信じるしかありません。

上場会社の子会社になっているため透明性は高いと思います。分配金の振り込みなどは同社持ちになっているようです。

また、投資申込みを行った後に指定された振込口座に入金を行う流れとなっています。事前入金は必要ありません。

ファンド乗り換えサービスが開始され投資家にメリットあり?懸念材料もある

2020年3月に発表されたソーシャルレンディング業界でも珍しいサービスが登場しています。その名も「ファンド乗り換えサービス」です。個人的にはあまり良い気がしませんが、投資対象となっているターゲット層が異なるように感じるためありなのかもしれません。

- ファンド内容をゆっくり吟味した上で、募集開始時間を気にせずに応募して頂けるようになる

- 予約の際に投資金額の増額も可能、その際には償還金と申込み金額の差額分振込みが必要になる

- 投資単位は50万以上10万単位、申込み金額との差額については償還後従来通り顧客口座へ振込が行われる

かみ砕いて説明すると、ファンド募集期間中に償還を迎えるファンドに投資をしている場合に一般募集開始前に投資予約ができるサービスです。

償還されるファンドの投資金をそのまま新しいファンドへ投資できるということです。これについては賛否ありそうだと思います。便利なようですが、企業側の資金調達に利用されている感も少しあるように思います。

投資を行いたい投資家にはメリットが高く便利な投資方法でしょう。

運営企業の企業概要を調べ信頼できる企業なのか考察した結果

J.LENDINGの親会社はJALCOホールディングスです。上場企業になるため業績開示やIRなどで企業の状況を確認することができます。このため上場企業子会社が運営している企業へ投資を行う場合のメリットがあります。業績が悪化していることがわかれば投資を一時中止することも検討できます。

| 項 目 | その内容 |

| 社名 | JALCOホールディングス株式会社 |

| 本社 | 〒103-0027 東京都中央区日本橋2丁目16番11号 日本橋セントラルスクエア8階 |

| 設立 | 2011年10月03日 |

| 資本金 | 6,449,681,746円(2022年1月11日現在) |

| 発行済株式 | 112,604,118株(2022年1月11日現在) |

| 事業内容 | グループ各社の経営・経理・総務・法務・内部統制等の管理及びそれに付帯する業務 |

| 子会社 | 株式会社ジャルコ 株式会社ジャルコアミューズメントサービス |

| 主要取引銀行 | 株式会社三井住友銀行 三井住友信託銀行株式会社 |

これまで私はJALCOホールディングス(6625)に投資を行ったことはありません。

コロナウイルス感染症の影響で株価が下落したタイミングで自己株式を取得していること、さらに業績修正の発表も行っていることから株価を常に気にかけている企業だと感じます。

株価は投資家の投資意欲にもつながるため、先手で材料を持ってきていることに好感できます。株主優待や配当金も出る予定です。

コロナウイルス感染症により「アミューズメント業界」がどうなるのかわかりませんが、時価総額もある程度大きなボリュームがあります。不動産業としての自己資本比率も33.1%と平均的な数値になっています。

2022年3月30日調べで時価総額は約194億円、株主優待は3,000株以上で5,000円分のクオカードになっています。また株数により最大20,000円分のクオカードが貰えます。

株式会社ジャルコの企業概要は下記のようになります。

| 項 目 | その内容 |

| 社名 | 株式会社ジャルコ |

| 本社 | 〒103-0027 東京都中央区日本橋2丁目16番11号 日本橋セントラルスクエア8階 |

| 設立 | 1956年3月09日 |

| 資本金 | 350,000,000円 |

| 主な事業内容 | 不動産の賃貸および管理 不動産の売買 貸金業 ソーシャルレンディングサービス 設備機器などの販売 |

| 許認可/加入団体 | 貸金業者登録番号 東京都知事(4)第31472号 日本貸金業協会会員 第005772号 宅地建物取引業者免許 東京都知事(1)第102523号 東京都宅地建物取引業協会会員 全国宅地建物取引業保証協会会員 東日本不動産流通機構会員 金融商品取引業者登録番号:関東財務局長(金商)第2871号 金融商品取引業協会:一般社団法人 第二種金融商品取引業協会 会員 第592番 古物商許可番号 東京都公安委員会許可 第301041308470号 |

| 役員 | 代表取締役 田辺順一 取締役 松島正道 取締役 山岸和仁 取締役 吉岡勉 |

| 株主 | JALCOホールディングス株式会社100% |

資本金が3.5億円あるため安心感があります。ソーシャルレンディング(クラウドファンディング)を行う事業者の資本金が1億円以下となっている企業もなかにはあります。

また会社設立が1956年(昭和31年)3月となっていることも安心感につながります。

創業期間が長いことでこれまでの実績が評価対象になりそうです。

J.LENDING(ジェイレンディング)のメリットとデメリットについて調べた結果

全般的に悪くないソーシャルレンディング企業だと考えられますが、匿名化解除が行われていないため誰がお金を借りようとしているのか知ることができません。また親会社のJALCOホールディングスはアミューズメント等に対して貸金業を行っています。このことからコロナショックの影響も受けると考えられます。

- 事前入金が不要

- 審査レベルが高い

- 担保は不動産を中心としている

- ファンド乗り換えがあり早期投資が可能

- 短期中心のファンド組成のためリスクが軽減される可能性

- 上場企業子会社が運営しているソーシャルレンディング企業

- 投資単価が1口50万円とハードルが高い

- ファンド組成が少ないため投資できない可能性がある

- 匿名化解除が行われていないため借り手がわからない

口座開設にはJ.LENDINGの審査があります。また日本国内に住民票があり年齢が20歳以上の方が口座開設対象になっています。法人の口座開設も可能ですが運営実態のある法人が対象だそうです。

投資金は原則50万円以上になっているそうですが、募集するファンドによって異なる場合もあるそうです。これまで公開されたファンドは全て50万円以上になっています。

アミューズメント企業と言えばパチンコ店やゲームセンター、カラオケなどですよね。業績悪化となっている企業が多いため心配する投資家も多いと思います。早く匿名化解除が行われることを願います。

また不動産事業は現在のところ好調に推移しているとのことです。

J.LENDING(ジェイレンディング)の口座開設手順を調べてみました

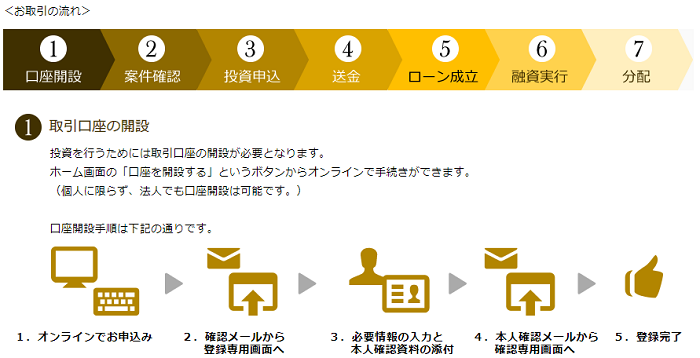

J.LENDINGに口座を開設するにはホームページから申込を行います。情報入力画面に沿って「ログインID」「パスワード」「メールアドレス」等を入力します。その後自動確認メールが届くため、確認メールで用意されたリンクへジャンプして個人情報を入力する流れになります。

必要事項を入力した後に本人確認書類のアップロードを行い、同社から届く「確認キー」を入力すれば投資家登録が完了します。

投資家登録ができた後は、申込みたいファンドを探し投資申込みを行います。その後送金を行いローン成立、融資実行になります。

投資金振込みの際に申込受付メールに記載してある「申込受付NO」の入力が必要のため忘れないようにしましょう。着金を確認出来た時点で匿名組合契約が締結されます。

J.LENDING(ジェイレンディング)投資家の口コミは?人気があるのかリサーチしてみた

J.LENDINGへ実際に投資を行っている投資家の口コミがTwitterに上がっていました。数分で完売するほどの人気があるそうです。メディアでも完売案内を見たことがあるため人気化しているのは間違いなさそうです。こうなるとクリック合戦が行われるため投資家も事前準備が必要になります。クリック合戦で勝率を上げる方法は下記記事で書いています。

1円単位でファンズ(Funds)に投資出来るのか実際に試してみました。また投資できない方にどうやれば競争に勝てるのか伝授します。最終的には運も必要だと思いますがまだ投資できていない方のお勧めする方法があります。 今回投資 …

ファンド組成数が少ないため競争倍率も高くなりそうです。3,000万円クラスの投資だと7分程度で売り切れる人気のようです。

💰現在投資&運用中☺️

— へんじゃないむし🔰 (@minotc4) March 29, 2022

•cozuchiさん

•rimpleさん

•えんfundingさん

•J lendingさん

•Jointoαさん

💰登録はしたけど未投資😭

•crealさん

•coolさん

•owners bookさん

クリアル、ポケットファンディング、

— まこ助@資産家目指して積立つみたて積立つみたて、、、 (@makochandaz) December 13, 2021

J.LENDING、cozuchi、、、、

続々とファンドが発表される中、

資金が間に合わない🥲

とりあえず、今夜のクリアル分は何とかかき集めて用意できた。

魅力的と思いつつ、みすみす見逃すのが苦しい😵

J.LENDINGのLF35号に50万円投資しました!

— YSK@並みの個人投資家 (@yoisuke3) May 14, 2021

モタモタしてしまいダメかと思いましたが滑り込みセーフでした😓#ソーシャルレンディング pic.twitter.com/dgyua8ZZqQ

J.LENDING「LF51号」に100万円投資しました。

— mamimami (@mamimami_sea) November 16, 2021

23か月、期日一括分配です。

個人的にはほったらかしで好きなタイプです(*^^*)

以前のサムライのファンドこういうタイプ多かったですよね。

同じ時間にFANTASやFUNDROPも募集ありましたが、もう余裕資金を大幅に食い込んでます。

またです 笑#JLENDING pic.twitter.com/G81RbLBgYx

またファンド乗り換えサービスを使うことで送金手数料(振込代金)が不要になるメリットもあるのは気がつきませんでした。

資金をグルグル回したい方に嬉しいサービスになりそうです。企業側の資金調達に利用されるのは私の憶測のようですね。投資家の口コミで悪いことを書いている人はいませんでした。上場企業傘下企業のため良質なサービとなっているようです。

上場企業が直接運営しているソーシャルレンディングと言えばRimple(リンプル)でしょう。リアルエステートコインも独自性があります。

先日10万円を投資してみました。50万円はハードルが高いため10万円程度の入金を行っています。最も入金している企業で60万円位です。複数の企業へ投資を行うことでリスク軽減を行っています。

過去には投資していた企業が倒産したことがあるため詳しく企業内容を調べるようになりました。現在の投資額はトータルで300万円位です!

Rimple(リンプル)の評判と評価についてまとめました。東証プライム市場に上場するミガロHDのグループ会社であるプロパティエージェントが運営している不動産投資型クラウドファンディングになります。事業の仕組み …

J.LENDING(ジェイレンディング)評判と評価まとめ!投資断念と悲報の内容

J.LENDINGへの投資はありだと思います。しかし1口50万円の投資という内容が気軽とは言えません。まとまった金額を募集することで企業側も無駄なコスト削減になると思いますが、不特定多数の投資家から資金を集めるにはどうでしょうか。

ただ1口50万円でもファンドが完売する程の人気があるため、客層が他のソーシャルレンディングと異なると考えられます。優良な顧客が多いと思われますが、ファンド組成が多くなると投資を躊躇する方も出てくるでしょう。

個人的には1口10万円程度まで引き下げられれば嬉しいです。ただ顧客層が他社と異なることもありなのかもしれませんね。数万人の投資家よりも数千人の投資家を管理する方が企業側としてのコストも安くなるはずです。

ジェイレンディングは安全性が高いソーシャルレンディングサービスを提供していると今回調べてわかりました。しかし、個人的には小額投資ができないことで投資断念を行いたいと思います。

50万円の投資は簡単に行えますがデポジット口座ではないこと、また情報開示面で匿名化を継続しているため借り手がわからないことに少し不安を覚えます。

10万円程度なら試しに投資しても良いと思いますが、50万円は私の中で大きいと思っています。同社は今後、ソーシャルレンディングに力を入れていく意向があるようなのでサービス拡大に期待したいと思います!

現在のところ私は口座開設を行わず様子見となります。ファンド組成が少ないことも要因としてあります。

リスクを多少とっても小額から投資できる企業と言えばクラウドクレジットです。現在のところ投資先にデフォルトもなく上手く運用できています。利回りが高いことや海外へ社会的インパクト投資ができる魅力があります。詳細は下記記事でまとめました。

クラウドクレジットに投資をしたら儲かるのか実際に投資を行い検証しました。評判や評価も合わせてご紹介し赤裸々解説したいと思います。メリットとデメリットについても深掘りしています。さらに投資家の口コミも合わせてご紹介し …

また上場企業の強みを生かし第一種金融商品取引業者としてソーシャルレンディング(クラウドファンディング)を行っているSAMURAI(サムライ)証券も人気です。口座開設だけでキャッシュバックを貰えたりする嬉しいキャンペーンなども魅力です!

運営企業がジャスダック上場になり融資型(貸付型)のクラウドファンディングサービスを行っています。J.LENDINGと仕組みは同じになり1口1万円から投資可能です。かなり敷居が低く設定されているため人気が高まっている企業です。

サムライ(SAMURAI)証券に投資を行い評判や実績についてまとめてみました。サービス名はAlterna Bank(オルタナバンク)になります。既に多くのソーシャルレンディング企業へ投資を行っているため気が付いたこともまとめています …

投資先が多くなりクラウドファンディングの種類も多いため混乱しがちですが、企業別に色々と得意分野があるため分散投資を行うことでリスク軽減ができると考えています。

投資額を500万円まで増やし分散投資ができるまで成長したいと考えています。

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。