あさくま(7678)IPOがJASDAQスタンダードに新規上場承認されました。テンポスホールディングス(2751)の連結子会社になるため親子上場になります。公開株式数592,100株、オーバーアロットメント85,000株で上場規模は約7.8億円と小粒上場になります。

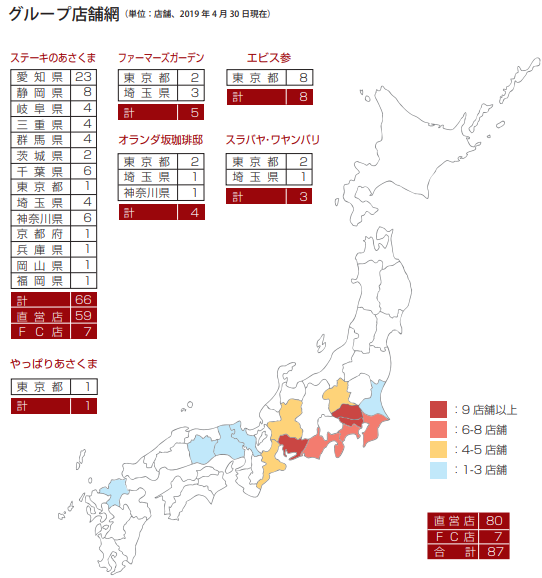

事業は「ステーキのあさくま」を日本国内に66店舗展開しています。IPOにおいて親子上場は懸念材料になり好感は持てませんが、最近は不人気材料とはならないようです。しっかりと利益を出しているため公開価格割れはないでしょう。

本社が愛知県になり23店舗もあるそうです。私が住む九州には福岡県の1店舗しかありません。テレビで見たことはありますが、味はや価格帯はどうなのでしょうか。日経トレンディ2018年6月号の全国200チェーン消費者満足度ランキングでは「ステーキ・ハンバーグ部門で1位」「外食部門全体で14位」になったそうです。

あさくま(7678)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | JASDAQスタンダード |

| 業種 | 小売業 |

| 事業内容 | 「ステーキのあさくま」の店舗展開を主業態とするレストラン事業 |

| 公開予定 | 6月27日 |

| ブックビルディング期間 | 6月11日~6月17日 |

| 想定価格 | 1,150円 |

| 仮条件 | 1,150円~1,250円 |

| 公開価格 | 6月18日 |

| 企業情報 | http://www.asakuma.co.jp/ |

【手取金の使途】

手取概算額 512,000千円及び「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限89,930千円については、株式会社あさくまの直営店の新規出店にかかる設備投資資金に充当する予定であります。具体的には、2020年3月期に計画する新規出店8店舗に320,000千円、2021年3月期に予定する新規出店8店舗に281,930千円の充当を予定しております。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

| 項目 | 株数データ |

| 公募株数 | 500,000株 |

| 売出株数 | 92,100株 |

| 公開株数(合計) | 592,100株 |

| オーバーアロットメント | 85,000株 |

| 上場時発行済み株数 | 5,210,420株(公募分を含む) |

| 想定ベースの時価総額 | 約59.9億円 |

| 幹事団 | 三菱UFJモルガン・スタンレー(主幹事) auカブコム証券 ←当選狙えるか? 大和証券 SBI証券 東海東京証券 ←幹事増加中! フィリップ証券 岡三証券 岡三オンライン証券 ←前受け金不要 安藤証券 |

あさくま(7678)上場評判とIPO分析

想定発行価格1,150円を基に吸収金額を算出すると約6.8億円となり、オーバーアロットメントを含めると約7.8億円規模の上場となります。同社グループはテンポスホールディングスを親会社とする企業グループに属し、同社と連結子会社(株式会社あさくまサクセッション)の2社で構成され飲食店の経営を主な事業としています。

1962年3月に「ドライバーズコーナー・キッチンあさくま」を愛知県日進町(現日進市)に開店し、「ステーキのあさくま」の名称で名古屋市内から郊外へと店舗展開しはじめ、顧客が車で気軽に立ち寄り易いよう駐車場を完備した郊外型のステーキ・その他肉類を中心としたレストランとして、幹線道路沿いを中心に出店してきたそうです。

同社事業はステーキのあさくまの店舗展開を主業態とするレストラン事業であり、ステーキのあさくまではメインメニューであるステーキやハンバーグは和牛、国産牛、米国産牛、豪州産牛を使用し、一緒に新鮮なサラダを揃えています。

原材料となる牛肉や野菜、ソースに至るまで、品質・鮮度にこだわった食材を追求し続け、バランスの取れた商品構成等を心がけているそうです。

連結子会社の株式会社あさくまサクセッションは、ビュッフェレストラン「ファーマーズガーデン」、モツ焼き居酒屋「エビス参」、カフェ「オランダ坂珈琲邸」、インドネシア料理「スラバヤ」、インドネシア風居酒屋「ワヤンバリ」等、様々な業態の店舗展開を行っています。

2019年4月30日現在で直営店60店舗、FC加盟店7店舗の計67店舗、連結子会社の株式会社あさくまサクセッションは直営店20店舗を展開しており、グループ全体として計87店舗(FC加盟店を含む)となっています。

同社の経営基本方針は、クオリティの高いサービス及び商品を提供できる店舗づくりに日々心掛け、徹底したコスト管理と品質の高いサービスの提供に取り組むことだそうです。中長期的には中部地区を基盤として、関東地区、関西地区へ出店エリアを拡大して100店舗を目指すそうです。

また、原材料価格の高騰と物流コスト負担の増加により厳しい経営環境下にあり、各店舗のサラダバー及びビュッフェコーナーで主に取り扱っている原材料のうち、近年特に仕入価格の高騰が顕著である野菜類及び米について、仕入先等との仕入価格交渉等による原価管理を徹底していくことにより、原価率改善による収益力向上を目指しているそうです。

外食産業は成熟した市場となっており、企業間における価格競争、弁当・惣菜等の中食市場の成長等により、一層厳しい市場環境となっているそうです。

さらに参入壁が低く類似企業などの競合状態が続き、人材の育成や接客サービスの向上、商品レベルの強化、メニューの改定等により他社との差別化を図りる工夫が必要であると考えているようです。

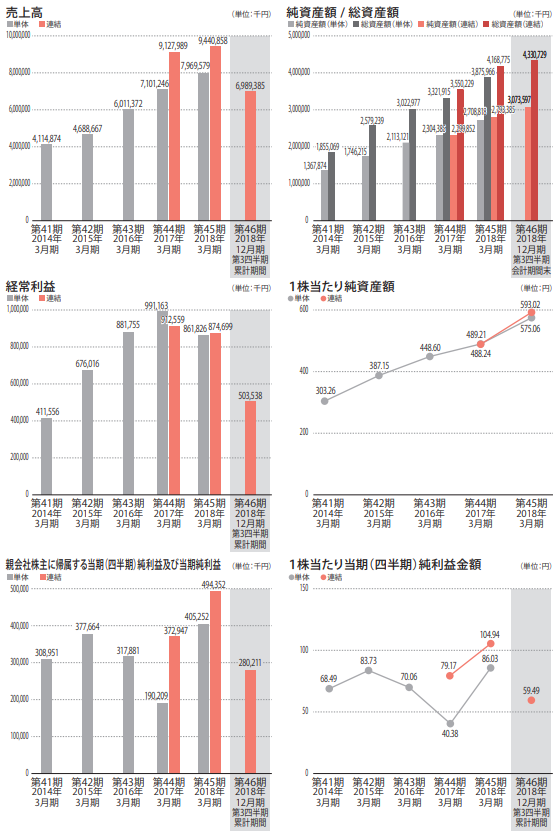

あさくま(7678)の企業財務情報と配当性向

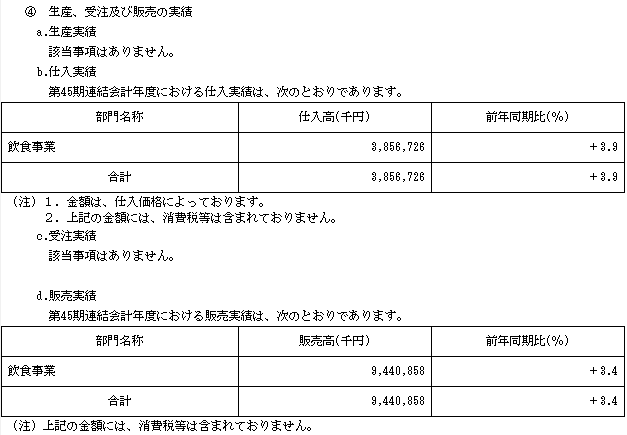

| 回次 | 44期 | 第45期 |

| 決算年月 | 2017年3月 | 2018年3月 |

| 売上高 | 9,127,989 | 9,440,858 |

| 経常利益 | 912,559 | 874,699 |

| 親会社株主に帰属する当期純利益 | 372,947 | 494,352 |

| 包括利益 | 373,768 | 493,533 |

| 純資産額 | 2,299,852 | 2,793,385 |

| 総資産額 | 3,550,229 | 4,168,775 |

| 1株当たり純資産額 | 488.24 | 593.02 |

| 1株当たり当期純利益金額 | 79.17 | 104.94 |

| 自己資本比率(%) | 64.8 | 67.0 |

| 自己資本利益率(%) | 17.7 | 19.4 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 791,654 | 779,570 |

| 投資活動によるキャッシュ・フロー | 185,486 | △316,060 |

| 財務活動によるキャッシュ・フロー | △16,144 | △16,067 |

| 現金及び現金同等物の期末残高 | 1,682,348 | 2,129,790 |

第46期第3四半期連結累計期間(2018年4月01日~2018年12月31日)

売上高6,989,385千円

営業利益473,968千円

経常利益503,538千円

売上高経常利益率7.2%

※特別損失に減損損失27,597千円を計上のため四半期純利益は280,211千円

外食産業におきましても、個人消費が十分に回復しない中、食材価格の高止まりや人手不足の恒常化による人件費の上昇に加え、他業態との顧客獲得競争がさらに激化し、経営環境は厳しい状況が続きました。とりわけレストラン業態(洋風)売上は、2018年4月から10月までは概ね前年を上回る月が多かったものの11月以降は前年を下回っております。特に、客数は、2018年4月から12月の9ヶ月間は毎月前年を下回っており、業界全体として厳しい状況で推移しております。

当社グループといたしましては、引き続き「お客様に食を通じて泣いて、笑って、楽しんで帰って頂くエンターテイメントレストラン」を実現させるために、エンターテイメント性を重視した販売促進及び商品開発、設備投資による新規出店に取り組んでまいりました。

※大感謝祭や特別価格キャンペーンを行い、店舗は総店舗数は88店舗(フランチャイズ店9店舗を含む)

あさくま(7678)従業員と株主の状況

会社設立は1948年12月10日、愛知県日進市赤池町西組32番地に本社を構えます。社長は横田優氏(1963年7月28日生まれ)、株式保有率は0.06%です。2008年7月に同業種のブロンコビリー(3091)に入社しているようです。従業員数は92人で臨時雇用者625人、平均年齢44.1歳、平均勤続年数4.5年、平均年間給与4.602,000円です。連結従業員数は117人になり臨時雇用者は737人です。各店舗に106人(臨時雇用者729人)、本社部門11人(臨時雇用者8人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 株式会社テンポスホールディングス | 2,710,213 | 56.37 |

| 有限会社あさしお | 542,136 | 11.28 |

| 近藤 裕貴 | 483,382 | 10.05 |

| 近藤 典子 | 429,082 | 8.92 |

| 西尾 すみ子 | 174,200 | 3.62 |

| 近藤 千鶴子 | 58,796 | 1.25 |

| 株式会社りそな銀行 | 46,400 | 0.97 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人である有限会社あさしお、貸株人である株式会社テンポスホールディングス、当社株主である近藤裕貴、近藤典子、西尾すみ子、近藤千鶴子、伊藤恵美、横田優、新貝栄市、矢田真一、大坂浩二は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年12月23日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

また、当社は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年12月23日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の発行、当社株式に転換若しくは交換される有価証券の発行又は当社株式を取得若しくは受領する権利を付与された有価証券の発行(ただし、本募集、株式分割、ストックオプションとしての新株予約権の発行及びオーバーアロットメントによる売出しに関連し、2019年5月24日開催の当社取締役会において決議された主幹事会社を割当先とする第三者割当増資等を除く。)等を行わない旨合意しております。

上位株主には180日間日間(2019年12月23日まで)のロックアップが付与されています。ロックアップ解除倍率の記載はありません。ベンチャーキャピタル出資はありませんが、株主には銀行や損保が含まれています。

あさくま(7678)IPO大手初値予想と各社配分

仮条件は想定発行価格を下限とし1,150円~1,250円に決定しました。これにより上場による吸収額は約7.4億円、オーバーアロッメントを含め約8.5億円になります。配当や優待利回りの低下は懸念材料ですが、機関投資家には評価されているようです。業績が拡大傾向にあり買い需要旺盛と伝わっています。中部地方や東海地方を中心に店舗展開し、最近では関東での企業活動が活発化しているようです。上場後3年以内に100店舗突破をもくろみ業績拡大を継続していくようです。

2020年3月の連結業績予想は売上高100.6億円で前期比6.5%増、経常利益8.6億円で前期比26.8%増を見込んでいます。EPS105.24からPERを算出すると約11.88倍、BPS814.16からPBRを算出すると約1.54倍になります。配当は20円になるため配当利回り1.6%です。

株主優待が年間4,000円(1,000円×4枚)出ると既に周知されているあたりも、個人投資家を中心に人気だと思われます。意識されるのはブロンコビリーになると思われるためPER22倍あたりの2,300円が意識されそうです。

kimu

kimu 飲食業で上場規模が小さいため人気化しそうです。株主優待が既にあるあたりがGood、オーバーシュートで2,500円もあり得そうですね!

初値予想2,000円~2,300円

| 幹事名 | 配分単位(株) | 引受割合(%) |

| 三菱UFJモルガン・スタンレー(主幹事) | 533,200 | 90.05 |

| 大和証券 | 11,800 | 1.99 |

| SBI証券 | 11,800 | 1.99 |

| 東海東京証券 | 11,800 | 1.99 |

| フィリップ証券 | 8,800 | 1.49 |

| 岡三証券 | 8,800 | 1.49 |

| 安藤証券 | 5,900 | 1.00 |

| 類似企業 | PER | PBR |

| ペッパーフードサービス(3053) | PER25.17倍 | PBR11.79倍 |

| ブロンコビリー(3091) | PER22.08倍 | PBR2.05倍 |

| ロイヤルホールディングス(8179) | PER34.37倍 | PBR2.07倍 |

三菱UFJモルガン・スタンレーもしくはauカブコム証券からの当選期待が高いと思います。カブコムは委託経由の販売になりますが、三菱UFJモルガン・スタンレーが主幹事なので通常よりも引受株数が多いでしょう。申し込みを行っておきましょう!

フィリップ証券は口座を開設していませんが、その他では全力で参加してよさそうです。東海東京証券の取扱い数が増えているためある程度入金しておけばすべてのIPO抽選に参加できます。資金が重複しても抽選参加が可能となっています!岡三オンライン証券は前受け金不要なので落選当たり前で参加しておきたいと思います。

あさくまのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2014年4月24日~2021年6月25日 | 35,000 | 250 |

| 2015年6月21日~2022年6月25日 | 43,300 | 250 |

| 2019年3月15日~2026年6月27日 | 8,570 | 310 |

| 2020年12月14日~2028年6月26日 | 10,000 | 483 |

ストックオプション(新株予約権)で関係がありそうな株は86,870株になります。株数は多くありませんが気にかけておくとよいかもしれません。

あさくま(7678)IPO私見と申し込みスタンス

あさくまIPOは何も考えずに全力参加でよいと思います。株主優待も既に設定されており、年1回で4,000円分の食事券となっています。使用できる店舗は「あさくま直営店」「FC加盟店」「あさくまグループ(オランダ坂珈琲邸・もつ焼きエビス参・ファーマーズガーデン・スラバヤ)」となっています。売上は右肩上がりになり創業70年を超えている老舗企業です。上場規模も小さく株数も適度で人気になると思われます。三菱UFJモルガン・スタンレーが主幹事なので調べてみると2019年の普通株では初めて主幹事をするようです。リートではエスコンジャパンリート投資法人を引受けています。

飲食業はIPOでも人気なので初値2倍あたりが期待できるのではないでしょうか。多少地合いが悪くても同社の場合は公開価格割れを心配するようなことはないでしょう。対面口座(店頭口座)の方は積極的にBBをしてみると良いかもしれません。

高騰するような銘柄が直近では少ないため申し込み忘れのないようにしておきましょう。

あさくま(7678)IPO取扱い決定しました 【後期型抽選による配分がポイント】

⇒ auカブコム証券公式

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。