ウイングアーク1st(4432)の第一弾初値予想がIPO想定価格ベース(1,490円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な私見も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

これで3回目(ウイングアーク3rd)の初値予想記事となるので、正直もうさすがにシンドイですね。一応当ブログはIPOブログなので初値予想記事は書きますが、必要ですか?どうせ公募割れですよ。と言いたくなります。すいません。つい心の声が漏れてしまいました^^;

ウイングアーク1st(4432)の上場日は3月16日(火)でヒューマンクリエイションホールディングス(7361)と2社同日上場、上場市場はIPO市場ではもはや不人気市場と言える東証一部市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券と三菱UFJモルガン・スタンレー証券とモルガン・スタンレーMUFG証券の3社共同主幹事となっております。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

尚、このウイングアーク1st(4432)のIPO申し込み期間は3月1日(月)~3月5日(金)となっており、この期間は他IPO案件と少しIPO申し込み被りがあるため、上手に申し込み日をずらしながらIPO申し込みを行う必要があります。特にIPO申し込みを考えている方は抜けやお忘れの無いようご注意下さい。個人的には忘れても問題ないと思っていますが。

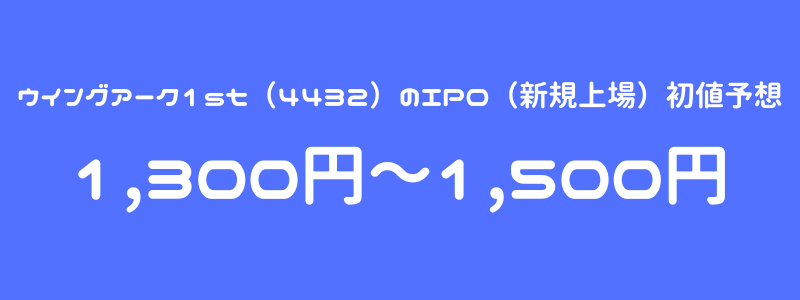

ウイングアーク1st(4432)のIPO(新規上場)初値予想

ウイングアーク1st(4432)のIPO想定価格は1,490円となっているため、現時点では公募価格の0.9倍~1.0倍程度の初値形成になるのではないかとほぼ公募割れ予想E級評価レベルの評価となっており、個人的な評価についてももちろん文句無しで公募割れ予想のE級評価に設定させて頂いております。IPO地合いが好調でも評価を変えるつもりはありません。

このウイングアーク1st(4432)のIPO仮条件は週明け3月1日(月)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

ウイングアーク1st(4432)の事業内容は企業の情報活用を促進するソフトウェアおよびクラウドサービスの提供ということでSaaS(クラウド)関連ということでIPO市場では今最も熱いドストライク案件となります。

このウイングアーク1st(4432)の更なる詳細な事業内容などについてお知りになりたい方はお手数ですが、下記のIPO新規上場発表時の記事をご覧下さい。

ウイングアーク1st(4432)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。某メディアの予想通り本日(2月18日)のIPO発表となりました。後述致します …

ウイングアーク1st(4432)の公開規模はIPO想定価格ベース(1,490円)で182.2億円と規模的に東証一部市場への上場としては標準サイズとなり特に荷もたれ感はありません。IPO株数は売り出し株のみで106,347枚と多くありますが、海外配分があるので丸々はありません。

上述の通りウイングアーク1st(4432)の事業内容はIPO市場では人気業態(SaaS関連)ではありますが、今回3回目のIPOチャレンジ。募集株は公募株無しの売出株のみでファンドの出口(イグジット)案件。一度上場して上場廃止していることから再上場案件。IPO好地合いだった昨年(2020年)でも東証一部上場案件は以下の通り全6社すべてが公募割れスタート。公募割れしない理由を探す方が難しいくらい公募割れする可能性が高い内容がこれ以上無いぐらいの「フルコンボ」となっております。このウイングアーク1st(4432)が連敗ストッパーになれると思いますか?

| 上場日 | 銘柄 | 公募価格 | 初値価格 | 売却損失 |

| 12/21 | ポピンズホールディングス | 2,850円 | 2,679円 | -17,100円 |

| 12/16 | ローランド | 3,100円 | 2,954円 | -14,600円 |

| 10/5 | ダイレクトマーケティングミックス | 2,700円 | 2,600円 | -10,000円 |

| 9/17 | 雪国まいたけ | 2,200円 | 2,100円 | -10,000円 |

| 3/9 | フォーラムエンジニアリング | 1,310円 | 1,030円 | -28,000円 |

| 3/2 | カーブスホールディングス | 750円 | 670円 | -8,000円 |

海外配分比率次第という部分はあるかもしれませんが、個人的に仮条件設定は想定価格よりも下ブレ設定となり、公開価格も最下限にて決定となると予想しますが、どうなるでしょうか。いずれにしても管理人の個人的なこのウイングアーク1st(4432)のIPO参加スタンスは当初の予定通り全力スルーする予定です。変な日本語ですが、個人的には完全にいらないIPO株ということです。

もちろんSBI証券のIPOチャレンジポイント狙いでの申し込みだけは致しますが、補欠当選となった場合、繰り上がってしまったらたまったもんじゃないので、購入申し込みはせずIPOチャレンジポイントは諦めます。ここまで言って公募価格を上回ってスタートすればちょっと恥ずかしいですが、それはそれでIPO市場にとっては良いことだと思いますし、IPO株を取りに行かなかったことに対する後悔はまったくありません。

ウイングアーク1st(4432)が登場すると地合いが悪くなるという疫病神的なアノマリー的なものもあるようですが、今まさに株式市場は変調の時に来ているかもしれません。となるとこのアノマリーもまんざらではないのかもしれませんね。もうさすがにこのような悪意ある記事を書くのは管理人自身も不本意なので、今回はしっかり上場までたどり着いてほしいと強く願います。ウイングアーク4thだけにはならないでほしいので、バシッと今回で確実に終わらせて頂きたいと思います。

ウイングアーク1st(4432)のIPO(新規上場)幹事配分数

そして推定となりますがこのウイングアーク1st(4432)のIPO株(び売り出し株)106,347枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| 野村證券(主幹事) | 48,707枚 | 45.8% |

| 三菱UFJモルガン・スタンレー証券 | 48,707枚 | 45.8% |

| モルガン・スタンレーMUFG証券 | 上記の中から配分 | -% |

| みずほ証券 | 3,190枚 | 3.0% |

| SMBC日興証券 | 3,190枚 | 3.0% |

| 大和証券 | 1,277枚 | 1.2% |

| SBI証券 | 638枚 | 0.6% |

| 楽天証券(100%完全抽選) | 638枚 | 0.6% |

| auカブコム証券(委託幹事) | ?枚 | ?% |

| 大和コネクト証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が15,951枚あります。

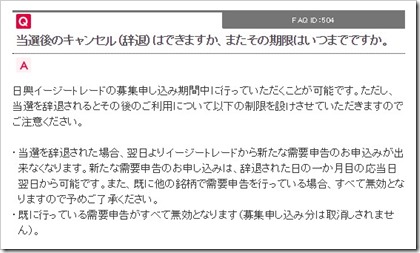

野村證券は別として三菱UFJモルガン・スタンレー証券は全プレの匂いがしますね。ただ三菱UFJモルガン・スタンレー証券はIPO当選後のキャンセルはペナルティが課せられるので、申し込む際は当選したら購入する覚悟で申し込む必要があるのでご注意下さい。

すでに何年もIPO投資を経験されている方ならもうご存知の方も多いと 思いますが、IPOに当選したあとキャンセル(購入辞退)するとペナル ティが課せられる証券会社があります。 そもそもIPOをキャンセル(購入辞退)される方 …

<追記>

ウイングアーク1st(4432)のIPO仮条件が決まりました。

IPO想定価格:1,490円

IPO仮条件:1,440円~1,590円

IPO想定価格が最下限寄りでおおむね強気と言えるIPO仮条件設定となりました。無理矢理感を感じますが大丈夫でしょうか。ちゃんとヒアリングしましたか?まあどうでもいいですけど。そしてこの仮条件設定に伴い市場からの吸収金額は176.1億円~194.4億円となりました。

<追記>

ウイングアーク1st(4432)の第二弾初値予想が発表されたようです。

1,500円~1,700円

IPO仮条件はやや強気な設定となったことからか、IPO初値予想第二弾はIPO初値予想第一弾よりも上限下限ともに上ブレとなる初値予想となっているようです。個人的な評価についてはE級評価のままで変更無し、IPO参加スタンスは全力スルーで変更無しと致します。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。