アールプランナー(2983)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨年(2020年)4月上場中止からのリベンジ組です。

アールプランナー(2983)の今回の上場日は2月10日(水)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっております。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

アールプランナー(2983)のIPO(新規上場)情報

設立:2003年10月3日

業種:不動産業

事業の内容:戸建住宅事業、その他不動産事業

| 上場市場 | 東証マザーズ |

| コード | 2983 |

| 名称 | アールプランナー |

| 公募株数 | 270,000株 |

| 売出し株数 | 130,000株 |

| オーバーアロットメント | 60,000株 |

| IPO主幹事証券 | 野村證券 |

| IPO引受幹事証券 | 三菱UFJモルガン・スタンレー証券 みずほ証券 SBI証券 auカブコム証券(委託幹事) |

| IPO発表日 | 1月6日(水) |

| 上場日 | 2月10日(水) |

| 仮条件決定日 | 1月21日(木) |

| ブック・ビルディング期間 | 1月25日(月)~1月29日(金) |

| 公開価格決定日 | 2月1日(月) |

| IPO申し込み期間 | 2月2日(火)~2月5日(金) |

| 時価総額 | 26.5億円 |

| 吸収金額 | 9.6億円 |

| 想定価格 | 2,090円(209,000円必要) |

上記をご覧の通りこのアールプランナー(2983)のIPO幹事団(シンジケート)の中には三菱UFJモルガン・スタンレー証券が入っているため、グループ会社となるauカブコム証券のIPO幹事入りも期待できそうです。

詳細や口座開設はコチラ ⇒ auカブコム証券公式サイト

当ブログ限定タイアップキャンペーン開催中!

アールプランナー(2983)のIPO(新規上場)事業内容等

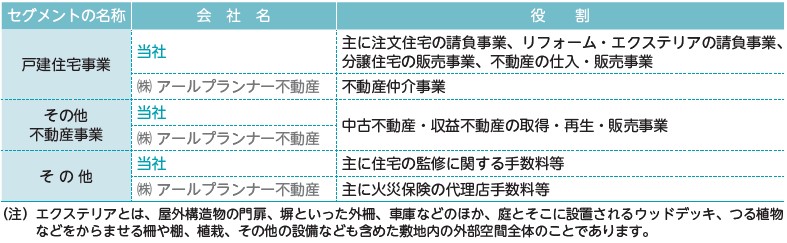

アールプランナー(2983)はグループ会社で株式会社アールプランナー及び連結子会社1社(株式会社アールプランナー不動産)により構成されており、「戸建住宅事業」及び「その他不動産事業」を展開しております。グループの事業における当社及び連結子会社の位置付け及びセグメントとの関連は以下のとおりであります。

「戸建住宅事業」では主に注文住宅の請負事業、リフォーム・エクステリアの請負事業、分譲住宅の販売事業、 不動産の仕入・販売事業、不動産仲介事業を行っており、「その他不動産事業」では主に 中古不動産・収益不動産の取得・再生・販売事業等を行っております。

アールプランナーグループの属する住宅・不動産業界では住宅又は不動産のいずれかに特化した会社が多数存在しておりますが、アールプランナーグループは「デザイン力・商品力×不動産情報力×集客力×販売力」を強みとすることで戸建住宅事業における「注文住宅」×「分譲住宅」×「不動産仲介」のビジネス展開(ワンストップ・プラットフォーム戦略)が可能となっております。

「注文住宅」×「分譲住宅」×「不動産仲介」を一体としたことで、上記「住宅購入に関する多様なニーズをワンストップで解決できる体制」からシナジーが生まれ、さらなる顧客の囲い込みも可能となっております。

アールプランナー(2983)が「戸建住宅事業」で取り扱っている新築住宅のブランドは以下の通りであり、顧客の要望に合わせた住宅の提供を行っております。

【手取金の使途】

手取概算額509,156千円については第三者割当増資の手取概算額上限115,368千円と合わせて、2022年1月期に運転資金(不動産仕入及び建築費用)として全額充当する予定であります。当社は分譲住宅用地及び分譲土地の土地仕入れ、注文住宅及び分譲住宅の建築を行っており、付随費用を含む土地仕入費用及び住宅建築費用の一部に資金を充当する予定であります。なお、具体的な充当時期までは安全性の高い金融商品等で運用していく方針であります。

(アールプランナーのIPO目論見書より一部抜粋)

アールプランナー(2983)のIPO初値予想主観及びIPO参加スタンス

アールプランナー(2983)の市場からの吸収金額はIPO想定価格2,090円としてオーバーアロットメント含め9.6億円と規模的に東証マザーズ市場への上場としては小型サイズとなり、荷もたれ感はありません。

ただこのアールプランナー(2983)は昨年(2020年)3月18日(水)にコロナ禍の中でも最悪期と言えるほど市況不安定の中で半ば強行的にIPO新規上場承認発表しておきながらも4月2日(木)には上場中止を発表するという身勝手感満載な点から、偉そうなことを言える立場にはありませんが個人的な心象は良くありません。

それに加え今回はIPO市場の好調っぷりに合わせて想定価格を上げてくる(1,680円から2,090円)という強欲姿勢がなんとも例えようのない感じです。もちろん企業なので時勢の空気に合わせて臨機応変に対応するのは当然のことかとは思いますが、なんだかなぁといった感じです^^;

上場中止からのリベンジ組となりますが、IPO株数(公募株、売り出し株、OA)の削減もなく、想定価格が上がり必然的に公開規模が少し大きくなっている点とIPO幹事団(シンジケート)にSBI証券が追加されているということ以外に前回との大きな変更点はありません。

アールプランナー(2983)の株主の中にはベンチャーキャピタルの保有株は無く、既存の上位株主には解除価格無しで90日間のロックアップが掛かっているため、上場時の余計な売り圧力はありません。

上述の通り個人的な心象はよくありませんが、IPO株取得で利益を狙うという点で考えると心象と利益はもちろん別腹です。コロナ禍の中でも業績はしっかり黒字で堅調に推移していることや余計な売り圧力が無いということ、公開規模が小さいという点から需給不安も無いため、普通で考えるとプラスリターンは狙えると考えます。それでも初値評価はD級評価といったところでしょうか。

ただIPO市場でも不動産セクターは不動産テック以外は人気化するのは厳しいというのが現状で、このアールプランナー(2983)は不動産テックでもなく、特に新規性や独自性もありません。その上、今回コロナ第三波が猛威を振るっていることや緊急事態宣言の再発令など、不安材料が多くある状況の中で、またしてもタイミングの悪い登場となります。

よって管理人の個人的なこのアールプランナー(2983)のIPO参加スタンスはひとまずは中立とさせて頂き、今後の株式市場を含めた金融市場全体の動向や大手初値予想会社の見解などを見ながら慎重に参加不参加を決めて行きたいと思います。

とは言え、アールプランナー(2983)のIPO主幹事は天下のマンモス野村です。IPO株数も公募株及び売り出し株合わせて4,000枚しかないため、簡単には当選させてくれないでしょうけどね^^;

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

<追記>

やはりauカブコム証券がこのアールプランナー(2983)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

アールプランナー(2983)のIPO取り扱い決定(auカブコム証券)

アールプランナー(2983)のIPO(新規上場)業績等

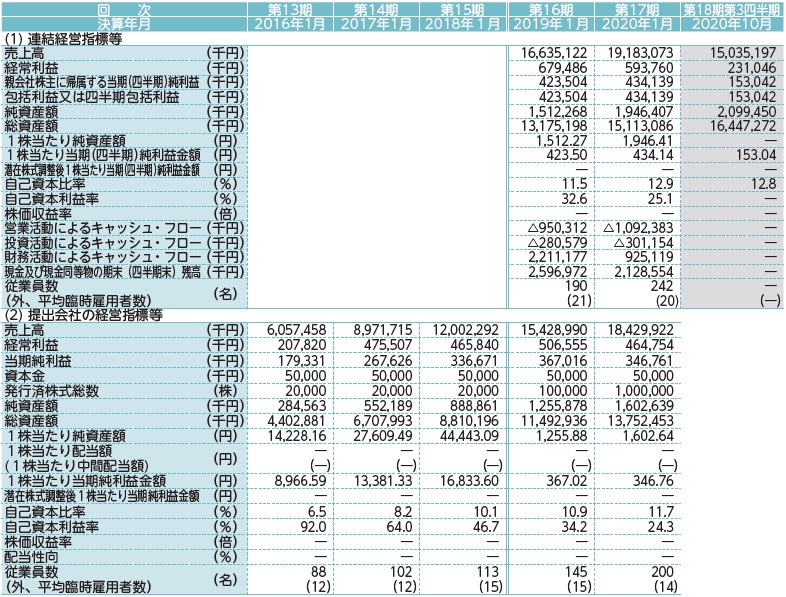

アールプランナー(2983)のIPO経営指標

アールプランナー(2983)のIPO売上高及び経常利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。