- 「資産運用に興味があるけど、どういう銘柄を選べばいいかわからない」

- 「長期投資の大事さはわかるけど、忙しくてできない」

こういったことで悩んでいませんか?投資に興味はあっても、やり方がよくわからなくて、なかなかスタートできないという方は多いです。

そんな方におすすめなのがロボアドバイザーです。中でもウェルスナビ(Wealth Navi)はロボアドバイザーの中で預り資産額が最多であり、人気があります。

私も2018年からウェルスナビを使って投資をしており、その便利さを実感しています。

本記事では私が実際にウェルスナビを使って感じているメリット・デメリットについて、運用実績を含めて紹介します。

ウェルスナビ(Wealth Navi)を実際に使って感じたメリット(私の口コミ)

最初に、私がこれまでウェルスナビを使ってきて感じているメリットは次の2つです。

- 口座開設・入金後は手間が一切かからない

- 自動リバランス・税最適化機能があるのである程度の利回りを期待できる

以下で詳しく解説します。

メリット1.口座開設・入金後は手間が一切かからない

ウェルスナビの最大のメリットは口座開設・入金後は手間が一切かからないので楽だということです。

通常、投資をするには以下のような行動が必要です。

- 銘柄を選定する

- 買値を決めて注文する

- ときどき、景気動向や業績をチェックする

- 状況に応じて売り注文をする

注文などの作業自体は簡単です。しかし、実際に投資している方は実感があると思いますが、調査と意思決定に時間と労力がかかります。「この銘柄でいいのだろうか」「今買う(売る)べきタイミングなのだろうか」などでしばらく悩むこともあり、結構頭が疲れます。

一方、ウェルスナビならば銘柄選定から売買の実行まですべてを自動的に行ってくれますので、一切手間がかかりません。

特に、毎日仕事や家事・子育てなどで忙しいサラリーマン世代には大きなメリットです。

おまかせで手軽に資産運用したいなら⇒ ウェルスナビ

メリット2.自動リバランス・税最適化機能があるので、ある程度の利回り向上を期待できる

ウェルスナビのもう一つのメリットは自動リバランスや税最適化機能(DeTAX)があるので、ある程度の利回り向上を期待できることです。

それぞれの機能の内容は以下のようになっています。

| 機能 | 内容 |

|---|---|

| 自動リバランス | 時間の経過とともに崩れた資産比率を最適な状態に戻すこと。高くなったものを売って、安くなったものを買うので、平均利回りの向上を期待できる |

| 税最適化機能(DeTAX) | 含み損がある銘柄を売却して「利益」と相殺することで、税負担を翌年以降に繰り延べる機能。平均利回りの向上を期待できる |

これらの機能は自分で投資をしている投資家も手動で行っているような、代表的な運用利回りアップ手法です。それを自動でやってくれるのですから、便利です。

ウェルスナビ(Wealth Navi)のデメリットと感じるところ(私の口コミ)

次に、私がウェルスナビのデメリットとして感じているのは以下の3点です。

- 手数料がやや高い

- 最低投資金額が10万円以上である(Wealthnavi for ネオモバ以外)

- やることがなさ過ぎて退屈(単に気持ちの問題ですが)

以下で詳しく解説します。

デメリット1.手数料がやや高い

ウェルスナビの1つ目のデメリットは手数料が預かり資産の1%(現金部分を除く、年率、税別)かかり、やや高いということです。

もし自分で運用していれば手数料がかかりませんので、利回りを1%削っていることと同じです。正直なところ、もったいなく感じてしまうのは確かです。

一切手間がかからないということと、手数料のどちらを優先するかで選択するとよい

とはいえ、ウェルスナビは口座開設と入金以外にまったく手間がかからないという時間的価値があります。また、ウェルスナビの手数料には売買手数料などが含まれていることを考慮すれば、その手数料は決して高いわけではないです。

結局、ウェルスナビを使うかどうかについては、一切手間をかけずに運用できるというメリットと、手数料というデメリットのどちらを選ぶかで決めるとよいです。

もし自分で運用できて、手間をかけるのもそれほど苦ではないという投資熟練者は自分で運用すればよいですが、そうでない方はウェルスナビを使うとよいと考えています。

デメリット2.最低投資金額が10万円以上である(Wealthnavi for ネオモバ以外)

ウェルスナビの2つ目のデメリットは最低投資金額が10万円以上であり、ある程度まとまった金額が必要なことです。

投資経験者であれば一度に10万円以上投資することはよくあるので、それほどデメリットではないです。しかし、初めて投資する方にとっては10万円を投資するというのは勇気がいります。

少額でスタートしにくいというのが2つ目のデメリットです。

もし、少額から始めたいなら、「Wealthnavi for ネオモバ」を使うとよいです(Wealthnavi for ネオモバは、SBIネオモバイル証券を通してウェルスナビに投資するサービス)。

Wealthnavi for ネオモバを使えば、1万円から始めることができるので、リスク小さく始められて安心です。SBIネオモバイル証券のメリット・デメリットについてはこちらの記事をどうぞ。

SBIネオモバイル証券の評判と口コミ。メリットは格安な手数料で単元未満株を買えること

デメリット3.やることがなさ過ぎて退屈

ウェルスナビの3つ目のデメリットはやることがなさ過ぎて退屈であることです。

特に、ある程度投資のことを知っている経験者の場合、銘柄選びや業績チェックをしている時間そのものが楽しいと感じているのではないでしょうか?(実際、私は楽しいと感じています)

一方、ウェルスナビでは口座開設と入金以外に本当にやることがないので、投資自体の楽しみを感じることができません。そのような方は、ウェルスナビで運用しつつも、一部は株式投資で運用することをおすすめします。

ほったらかしで手軽に資産運用したいなら⇒ ウェルスナビ

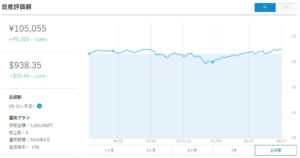

実際の運用成績(私の場合)

実際、私は2018年からウェルスナビをやっていて、以下の成績になっています。

2018年7月2日に10万円で運用開始して、2019年4月17日時点で約5.1%のプラス(円建て)になっています。

特筆すべきなのは、2018年末に世界的に大きく株価が下落して、最大で12.2%のマイナスになったときです。実はこの直後の2019年1月4日にウェルスナビでは以下のように自動リバランスが行われました。

相対的にマイナスが小さかった米国債券(AGG)、金(GLD)、不動産(IYR)を売却し、相対的に安くなっていた米国株(VTI)、日欧株(VEA)、新興国株(VWO)を購入したということです。

このおかげもあって、2019年1月以降の戻り相場では急激に回復し、2019年4月の段階ではプラスを維持しています。

1年で2倍とかを期待すると、ウェルスナビではほぼ達成不可能です。また、2018年末のように一時的にマイナスになることもあります。

しかし、ウェルスナビの運用方法は王道的な長期分散投資なので、長く続けていればある程度の平均利回りは期待できます。預金で眠らせておくよりもウェルスナビで運用することをおすすめします。

ウェルスナビ(Wealth Navi)のその他の評判をチェック

私の口コミだけでなく、その他の評判を調べてみました。速報性が高くて臨場感ある口コミが多いTwitterからウェルスナビに関するツイートを抜粋しました。

ウェルスナビに関する良い評判・口コミ

最初に、良い評判・口コミについてです。

運用の手軽さについての評判・口コミ

【運用41週のWealthnavi(ウェルスナビ)】

現在の運用実績は+4,547円(+4.55%)です。

前週から0.57%の上昇ですね。

最近は調子いいですが、ロボアドは特にやる事なしのほったらかしですね。 pic.twitter.com/s0XdRFqUYt— クマ先輩 雰囲気投資家 (@kumasenpai1) 2019年4月13日

ウェルスナビはほったらかしで運用できるという点が最大のメリットですね。

自動運用についての評判・口コミ

ウェルスナビと楽ラップがプラ転してからどんどん上がってます

完全放置なのでストレス感じないのがいいですね

逆に投資信託は悩むことが多くて僕みたいな経験が浅い人間は大変ですね(゜゜;)

ひふみを続けるか、別の投資信託に変えるか、変更した後にひふみ上がったら…などがグルグル回ってしまう pic.twitter.com/4eTpN54cKG

— かずたく@貯金箱 (@salary_chokin) 2019年4月9日

正にこの通りだと思います👍

この数日の金融市場を見てオロオロ😰してる方は、ウェルスナビなどロボアドバイザーに移転するのも良いですね。 https://t.co/pXA5FKo8yo— GATI@資産運用🇺🇸 (@JNJVTIXRP) 2018年2月5日

4/13 +10.17%

利益の増え方がえげつない。。

ちなみに、初期投資額の10分の1ずつ、毎月積立してます。

手数料高いけど、これなら満足かな pic.twitter.com/81QO6nodbg

— a_poorly_made_face (@a_poorly_made) 2019年4月12日

手数料を節約したいなら投資信託を自分で買うのもよいです。しかし、暴落したタイミングで焦って売ってしまったり、別の銘柄に浮気してしまったりして意外と悩むことは多いです。

それが嫌ならばウェルスナビで運用してもらうとよいですね。

ウェルスナビに関する悪い評判・口コミ

次に、悪い評判・口コミについてです。

運用実績についての評判・口コミ

はい、このあたりでメシウマな私の損益をどうぞ(●´ω`●)

※左がひふみ投信、右がウェルスナビ

コツコツ積み立て続けて計25万円マイナスって、逆にすごいと思うw

逆に、200万円とかそこらの積み立てでこの損益だから、今年中にもっと大きい金額を積み立ててる人はさらに死んでる可能性あるよ。 pic.twitter.com/03aA6vVPPv

— とっとこランサー@伝える人 (@Tottokolancer) 2018年12月20日

2018年末に世界的に急激に株安が進んだ時のツイートです。運用成績が大きくマイナスになってしまうと焦るし、落ち込みますよね。

しかし、これはウェルスナビの運用がダメだというわけではありません。全体的な相場が悪ければ、運用成績が一時的にマイナスになることは普通です。

マイナスになったからといって焦って解約せずに、淡々と投資し続けることをおすすめします(実際、直後の2019年初からの戻り相場では、ウェルスナビの運用成績は大きく反発しています)。

手数料についての評判・口コミ

2018/6/14の評価額【ウェルスナビ】

全額売却しました。「別件で現金が必要になった」

のが大きな理由。またやるとしたら、

・手数料0.25%くらい

・連携各社でキャンペーン等に不公平感がない(手数料、ランク、マイルなど)

・超円高株安になるでしょうか😊#ウェルスナビ手数料下げて pic.twitter.com/UACFACLoMP

— 春子 (@harukoharukoha) 2018年6月13日

ここ最近TL上でWealthNavi解約の話をよく見る。理由はやっぱり手数料のよう。アメリカのWealthfrontを8ヶ月使って手数料無しで堅調にふやせてる身からすると

ウェルスナビのことは嫌いになってもロボアドバイザーのことは嫌いにならないでください!

という気持ち。— へらじか@海外マーケ🇺🇸出張中 (@moose_fukui) 2018年6月14日

ウェルスナビの手数料(預かり資産の1%、現金部分を除く、年率、税別)が高いというツイートです。アメリカでは手数料が0.25%というロボアドバイザー(Wealthfrontなど)もあるので、1%というのは確かに高いなという印象はあります。

もし手数料の高さが気になるという方はウェルスナビを使うよりも自分で運用することをおすすめします。一方、自分で運用する手間のほうが嫌だという方はウェルスナビを使うとよいです。

メール配信の頻度についての評判・口コミ

ウェルスナビ、株価が急落したタイミングで必ずDM送ってくるので必死感がすごい……

— ヨーロピアン (@sen_axis) 2018年3月23日

確かに、ウェルスナビはメール配信の頻度が多いですね。もしメールの多さが気になるなら配信停止することをおすすめします。

ウェルスナビで運用すること自体についての評判・口コミ

ウェルスナビにお金入れてるってうっかり口滑らせたら、「投資でお金を増やそうなんて汚い。それに、うまい話は大体詐欺だからすぐやめろ」だって。違うってことをうまく説明できない自分もいけないんだけど、投資という言葉へのアレルギーがまさに昭和だなと。

— スライムクッキング (@rewqrewqfdsa) 2019年4月19日

ウェルスナビの問題ではありませんが、投資そのものに対して嫌悪感を持っている日本人は意外と多いです。他の人に知られたときにイメージが悪いということもデメリットかもしれません。

しかし、ウェルスナビの運用方法は王道的投資法であり、詐欺的なものではありません。後ろめたくなったり、不安になったりする必要はまったくありません。

ウェルスナビに限りませんが、投資に嫌悪感を持っている人に投資のことを理解してもらうのは難しいです。

不特定多数の人がいる場ではウェルスナビのことを話さないことをおすすめします(私も家族など、一部の人以外には投資の話は一切言わないようにしています)。

ウェルスナビとその他のロボアドバイザー(テオ、楽ラップ)を比較

投資一任型のロボアドバイザーで代表的な3社(ウェルスナビ、テオ、楽ラップ)を比較した結果が以下です。

| 特徴 | ウェルスナビ(Wealth Navi) | テオ(THEO) | 楽ラップ |

|---|---|---|---|

| 預り資産額 | 3700億円(2021/2/12時点) | 1098億円(2021年1月末時点) | 640億円(2019/12末時点) |

| 投資対象 | 米国上場ETF | 米国上場ETF | 国内投資信託 |

| 手数料 | 預かり資産の1.1%(現金部分を除く、年率、税込) | 最大1.10%(税込・年率) | 0.715%(税込) |

| 運用商品のコスト | 0.1~0.14%(税込) | 非公開 | 0.248%以下(税込) |

| 合計コスト | 1.22%未満(税込) | 1.1%以上(税込) | 0.963%未満(税込) |

| 手数料の割引制度 | 長期割 | ×(THEO+docomo | × |

| 最低投資金額 | 10万円 | 1万円 | 10万円 |

| 積立最小金額 | 1万円 | 1万円 | 1万円 |

| 自動リバランス機能 | 〇 | 〇 | 〇 |

| 税最適化機能(DeTAX) | 〇 | 〇 | × |

| 下落ショック軽減機能 | × | × | 〇 |

※「楽ラップ」の純資産額は、楽ラップ以外の投資一任サービス(IFA向けラップサービス)の残高を含む

純資産額で比較

純資産額で3社を比較すると、ウェルスナビが圧倒的に多いです。TVCMなどで認知度を高めていますし、最大手という安心感でさらに人が集まりやすくなっているように感じます。

会社の手数料収入は純資産額 × 手数料率で決まるので、純資産額が大きい会社ほど経営が安定しますし、手数料を引き下げることもしやすくなるというメリットがあります。

純資産額で選ぶならウェルスナビがおすすめです。

手数料で比較

手数料で比較すると、楽天証券の楽ラップが比較的安いです。ウェルスナビとテオは米国上場ETFで運用しているので経費がかかりやすいだけでなく、楽天証券はロボアドバイザー以外の収入もあるので手数料を安くしやすいだろうと考えられます。

手数料の安さで選ぶなら楽ラップです。

ただし、テオにはTHEO COLOR PALETTEという手数料割引制度があります。投資金額が50万円以上であれば手数料が0.8%、100万円以上なら0.7%になります。ある程度まとまった金額を投資できるなら、THEO(テオ)がおすすめです。

テオの手数料について詳しく知りたい方は、こちらの記事をどうぞ。

テオ(THEO)の評判と口コミ。手数料などのメリット・デメリットを紹介

運用対象の比較

ウェルスナビとテオは米国上場ETFで投資するのに対して、楽ラップは国内投資信託で投資します。どちらがいいかは場合によりますが、楽ラップは日本株式の割合が比較的高いのに対して、ウェルスナビとテオは米国などの外国株式の比率が高めです。

日本経済の将来に期待をしている方は楽ラップが良いと思います。一方、日本よりも米国などの世界経済に分散投資したいという方はウェルスナビやテオのほうがおすすめです。

その他機能の比較

その他の機能をみると、税最適化機能(DeTAX)はもともとウェルスナビの独自機能でしたが、テオも対応するようになりました。税金を含めたコストを最小化するのは長期投資で大切なポイントですから、おすすめです。

一方、楽ラップには下落ショック軽減機能(株価が下落して、その傾向が続くと予想されるときに自動的に株式を売って、その割合を減らす機能)がありますが、あまりおすすめしません。なぜなら、私のこれまでの投資経験上、株価が下落したときに株を売ると、その後の反発局面で回復できずに失敗することが多かったからです。

下落ショック軽減機能を使わないことを前提とすると、ウェルスナビ、またはテオがおすすめです。

やや手数料が高くても最大手のロボアドバイザーがいいなら、ウェルスナビがおすすめ

以上の比較を踏まえて、最大手のロボアドバイザーで世界経済に分散投資したいという方にはウェルスナビがおすすめです。

ただし、手数料がやや高めな点がウェルスナビのデメリットです。しかし、預り資産額が増えて競争が激化すれば、手数料は引き下げの方向にいくことが多いです。現状の預り資産額が圧倒的に多いウェルスナビは将来的に手数料を引き下げしやすいはずという期待を込めて、私はウェルスナビを使っています。

ウェルスナビについてのFAQ

ウェルスナビについて、不安な点やよくわからない点は他にもたくさんあると思います。上記の補足も兼ねて、以下の疑問にお答えします。下記の目次が各項目へのリンクになっていますので、詳しく知りたいものがあればクリックしてください。

ウェルスナビを始めるにはどうすればいい?始め方を教えて。

1.まず、ウェルスナビのページにアクセスします。

公式ページ⇒ ウェルスナビ

2.6つの質問に回答して、運用プランを無料で診断します(最短1分)

3.住所やメールアドレスなどの情報を入力して、口座開設の申し込みをします(最短3分)。「運転免許証とマイナンバーの通知カード」または「マイナンバーカード」の画像をアップロードします(スマホで画像をアップロードすることもできます)。

4.審査後、簡易書留で書類が郵送されてきますので、受領すると口座開設完了です(最短2営業日)。

5.運用プランを決定して、入金すれば運用が開始されます。

入金後は何もすることがありません。たまに運用成績をチェックしてもいいですが、暴落時などに見ると一層不安が増すだけなので、むしろ見ないで放置するほうがいいかもしれません。

ウェルスナビはもともと短期間で大きな利益が出るようなものではありませんので、できるだけ放置して長く運用することをおすすめします。

ウェルスナビではどんなキャンペーンがある?

ウェルスナビでは期間限定で以下のキャンペーンを実施しています。

- エントリー&はじめて入金すると、入金額と「おまかせNISA」の利用状況に応じて最大5,000円プレゼント

- エントリー&3ヶ月連続で自動積立を行うと、積立額に応じて最大15,000円プレゼント

最新のキャンペーンについて詳しくみるにはこちら⇒ ウェルスナビ

他の証券会社のキャンペーンについては、こちらをどうぞ。

証券会社の今月の口座開設キャンペーン一覧

ウェルスナビにはマイナンバーを提出しないといけない?

金融機関にマイナンバーを提出するのは少し不安なところがありますよね。正直いって、私もあまり積極的には提出したくないと思っています。

しかし、2016年以降、新たに証券に関する口座を作る際はマイナンバーの提出が必須になっています。また、2015年以前に口座を開設した人も2021年12月末までに届け出ないといけないことになっています(住所変更などの手続きをする際にマイナンバーの登録が必須といわれることが多いです)。

あまりマイナンバーを出したくないという気持ちはわかりますが、義務となっていますので仕方ありません。マイナンバーを提出することのデメリットと比べると、投資を始めるというメリットのほうが基本的に大きいと思いますので、諦めてマイナンバーを提出することをおすすめします。

もしどうしてもマイナンバーを提出するのが嫌であれば、運用は諦めるしかありません。

ウェルスナビは特定口座に対応している?確定申告は必要?

ウェルスナビでは特定口座(源泉徴収あり/なし)に対応しています。したがって、源泉徴収ありを選択すれば、譲渡益(売却益のこと)や配当金に対する税金はウェルスナビが代行して払ってくれますので、基本的に確定申告をする必要はありません。

ただし、ウェルスナビ以外でも投資をしていて、損失が出ている口座と利益が出ている口座がある場合、確定申告して損益通算をすれば、税金が還付される場合があります。その場合は多少面倒でも確定申告すると良いです(譲渡損失の繰越控除も可能です)。

損益通算や確定申告の仕組みについて詳しく知りたい場合はこちらの記事をどうぞ。

確定申告で株式投資の税金を減らす方法。

ウェルスナビはNISAに対応している?

NISA(少額投資非課税制度)は投資の利益に対する税金(約20%)が非課税になるというお得な制度ですが、残念ながらウェルスナビはNISAに対応していません。

損益通算や損失の繰越控除などはできますので、条件に当てはまる方は利用するとよいです。

ウェルスナビはいくらから始められる?(最低投資金額はいくら?)

ウェルスナビでは10万円から始められます(他社提携サービスでなく、本家ウェルスナビを使う場合)。毎月、特定の日を指定して自動積立する場合の積立額は、1万円からとなっています。

最初から大きな金額を投資するのは怖いと思いますので、まずは少額から始めることをおすすめします。

もし、少額から始めたいなら、「Wealthnavi for ネオモバ」を使うとよいです(Wealthnavi for ネオモバは、SBIネオモバイル証券を通してウェルスナビに投資するサービス)。

Wealthnavi for ネオモバを使えば、1万円から始めることができて便利です。SBIネオモバイル証券のメリット・デメリットについてはこちらの記事をどうぞ。

SBIネオモバイル証券の評判と口コミ。メリットは格安な手数料で単元未満株を買えること

ウェルスナビ for 〇〇というのがいろいろあるけど、何が違うの?

投資先の銘柄やポートフォリオの配分比率など、サービスそのものに違いはありません。

ただし、以下の点で少しずつ違いがあります。

- 最低投資額が違うものがある(WealthNavi for ANAは30万円以上、Wealthnavi for ネオモバは1万円以上、その他は10万円以上)

- 手数料の長期割制度はWealthNavi(ウェルスナビ

に直接申し込む場合)のみ

- ポイントやマイルがたまるものがある

- ログインページは各サービスごとの専用ページで行う(スマホアプリは共通)

ポイントやマイルがたまってお得なものもありますが、手数料が割引されるほうが使いやすいです。手数料の長期割引制度があるウェルスナビに直接申し込むのをおすすめします。

ウェルスナビが破綻したら私のお金はどうなるの?ペイオフのような仕組みはあるの?

結論からいうと、ウェルスナビが破綻しても投資資金はなくなったりしませんので、過度に心配する必要はありません。

日本には投資家保護のための、以下の仕組みがあります。

- 法律(金融商品取引法)によって「投資家の資産を金融機関の資産と分別して管理する」ことが決められている(分別管理)

- 万が一、破綻した金融機関が分別管理していなかったとしても、1000万円までは日本投資者保護基金が補償する

1番目の分別管理を徹底する(破ったら罰則がある)ことによって投資家の資産は基本的に保全されていますので大丈夫です。しかし、決まりを破って分別管理していない金融機関が破綻したという場合に備えてさらに2番目の補償が用意されています(ペイオフに似た仕組みです)。

つまり、投資家の資産は2重のセーフティネット(安全網)で守られていますので、安心してください。

ただし、実際に破綻となった場合は、資産移管や補償の手続きなどで一時的に売買ができなくなることはありえます。破綻の懸念が少ない金融機関のロボアドバイザーを選ぶほうがよりよいのは言うまでもありません。

関連記事:

ウェルスナビのアプリは使いやすい?

ウェルスナビの公式アプリは以下のような画面になっています。

資産額の推移(ホーム)や投資銘柄の詳細(ポートフォリオ)、入金や自動積立の設定などもアプリで簡単にできます。直感的に操作できるようになっていますので、使いやすいです。

アプリの評価は5点満点中4.4になっていますね。

パソコンを持っていない人でもスマホアプリで取引できますので、便利です。

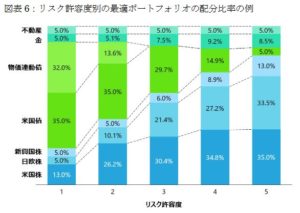

ウェルスナビのポートフォリオは詳しくわかる?

ウェルスナビの投資対象銘柄はホワイトペーパーで公表されていて、以下のようになっています。

ウェルスナビの投資対象銘柄(引用:WealthNaviの資産運用アルゴリズム)

また、それぞれの銘柄への配分比率は最初に設定する「リスク許容度」に応じて変わり、以下のようになっています。

ウェルスナビのリスク許容度別の最適ポートフォリオの配分比率の例(引用:WealthNaviの資産運用アルゴリズム)

詳しい情報が開示されていますので、安心して投資できますね。

投資対象銘柄と配分比率が開示されていますので、ウェルスナビを使わなくても同じ運用をすることは可能です(手数料がいらなくなる)。

しかし、米国ETFは売買手数料が日本株に比べてやや高めであるうえ、少額で積立投資しようとするとその手数料は高額になります。運用資産がたくさんあるなら自分でウェルスナビと同じ投資をすることも可能ですが、少額ではまったく割に合いません。

逆にいうと、ウェルスナビの良さは、少額から積立・分散投資できることにあります。

ウェルスナビは自分でリバランスできる?

ウェルスナビは投資一任型のサービスなので、リバランスの指示はできません。自動でリバランスされるので任せておきましょう。

もし株価が高くなりすぎていてリスクを抑えたい場合は、出金して現金化するとよいです。

ウェルスナビのリスク許容度はどれがいい?

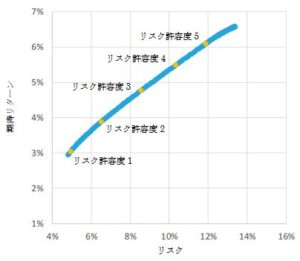

ウェルスナビのリスク許容度は、リスク許容度1から5までの5段階に分かれています。リスクが大きい(つまり、変動幅が大きい)と暴落時の心理的不安が大きくなりますので、投資初心者ほどリスクは抑えるほうがいいです。

しかし、リスクとリターンの関係は一般的に下図のようになっていて、リスクが小さいものでは大きなリターンを期待できないというデメリットがあります。

ウェルスナビのリスク許容度別のリスクとリターンの関係(引用:WealthNaviの資産運用アルゴリズム)

つまり、ある程度のリターンを狙いたいならば、自分が許容できる範囲内でリスクを最大限とる必要があります。

したがって、リスク許容度はどれがいいと一概に言うことはできません。自分に合ったリスク許容度を選択するようにしましょう(ウェルスナビではいくつかの質問に答えるだけで自動的に選択されるようになっています)。

ウェルスナビの入金方法はどうなっている?

以下の銀行を使えば、手数料無料でクイック入金をすることができます。

- 三井住友銀行

- みずほ銀行

- 三菱UFJ銀行

- 住信SBIネット銀行

- ソニー銀行

- イオン銀行

- じぶん銀行

これらの銀行でクイック入金を行えば、ウェルスナビの残高にすぐに反映されて、運用が自動的に開始されます。

ウェルスナビの出金方法はどうなっている?引き出し手数料はかかる?

ウェルスナビでは出金先の金融機関と口座を指定すれば、手数料無料で出金できます。出金依頼後、投資資産のETFを売却してから送金するため、送金までに少なくとも3営業日かかります。

ウェルスナビでは配当金(分配金)は出る?

ウェルスナビでは運用銘柄にもよりますが、以下のように分配金が出ます。

分配金は自動的に再投資されますので、これも放置で運用できます。

ウェルスナビは自分で利益確定できる?いつすればよい?

ウェルスナビは投資一任型サービスなので、個別銘柄を自分で利益確定することはできません。もし十分高値だと思って利益確定したいなら、出金しましょう。

ただし、もう高値だと思っても予想に反してさらに上がることもよくあります。また、利益確定すると利益額に対して約20%の税金がかかります。

できるだけ利益確定しないで運用を続けることをおすすめします。

ウェルスナビで自動積立したい。積立額はどれくらいがいい?

自動積立は1万円からできます。積立額は個人の年収や資産状況によって決めるよいです。

もしざっくりと決めるなら、年間で投資してもよいと思える金額を先に考えて、その金額を12で割って決めるとよいです(たとえば、年間30万円までなら投資してもよいのであれば、30/12 = 2.5万円です)。

ウェルスナビ自体に投資したい。上場している?株価は?

ウェルスナビ自体はまだ上場していません。したがって、株価もありません。

いずれ規模が大きくなったら上場することもあるかもしれませんので、楽しみに待っていましょう!

ウェルスナビの評判・口コミなどのまとめ

本記事では私が実際にウェルスナビを使って感じているメリット・デメリットについて、運用実績を含めて紹介しました。

ウェルスナビは手数料がやや高いのが欠点ですが、口座開設後と入金以外に何もすることがないので本当に楽なのが良い点です。

また、ウェルスナビの運用方法は王道的投資法といってもよい手法です。ある程度のアップダウンはあったとしても、10年以上の長期で見ればある程度の利回りを得られるだろうと期待できます。

ウェルスナビ