- 「割安株投資に興味があるけど、具体的にどういう銘柄を探せば良いのだろうか?」

- 「割安だと思って買ったのに、失敗してばかり。有望な割安株とそうでない株の違いは何だろうか?」

割安株投資は王道的な投資手法の一つです。たとえば、投資の神様として世界中から尊敬されているウォーレン・バフェットは割安株投資を基本スタイルとしており、割安株投資は日本の個人投資家に人気がある手法です。

しかし、株価が以前より安くなったからという理由だけで投資するのは危険です。安易に投資すると、さらに株価が値下がりしてしまい、塩漬け状態になってしまうことが多いです。

割安株投資で大事なのは何を基準として割安と判断するかです。その考え方を理解して投資すれば、大失敗することは少なくなり、成功の可能性が高まります。

本記事では、割安株投資の考え方と、割安株投資におすすめな銘柄の特徴について紹介します。

関連記事:

割安株投資の考え方とは

割安株投資とは、業績や財務内容に対して株価が割安な銘柄に投資し、株価が上昇するのを待つ投資法のことです。

「安く買って、高く売る」という投資の基本に沿っているため、王道的でわかりやすい投資手法です。日本人の気質にも合うといわれ、個人投資家に人気の投資手法の一つです。

過去の株価に対して割安な株や、株価(額面)が著しく低い株(ボロ株、低位株ともいう)を割安株と考えている人もいます。

しかし、過去の株価が過大評価されていたり、業績のさらなる悪化があったりすると、さらに株価が値下がりする可能性があります。

したがって、株価自体を割安さの基準と考えるのではなく、業績や財務内容に対して割安かどうかで判断することをおすすめします。

割安株投資が初心者におすすめな理由

割安株投資の特徴は、もう一つの王道的投資手法である成長株投資と比較するとよくわかります。以下にその特徴やメリット・デメリットを比べた表を示します。

| 特徴 | メリット | デメリット | |

|---|---|---|---|

| 成長株投資 | 業績が急成長している株に投資する (将来の業績・財務内容に対して株価が割安な株に投資する) | 予想通りに業績が成長し続ければ、株価が何十倍になることもある | 将来の業績予測が外れると、株価が急落するリスクがある |

| 割安株投資 | 現在の業績・財務内容に対して株価が割安な株に投資する | もともと割安な株に投資しているので値下がりのリスクは比較的少ない (現在の業績・財務内容を基準に投資しているので、将来の不確実さが少ない) | 株価が何十倍になることは比較的少ない |

成長株投資は業績が急成長している企業に投資するやり方です(つまり、将来の業績・財務内容に対して現在の株価が割安な銘柄に投資します)。

株価が大きな利益を得られる可能性があるのがメリットです。しかし、実際にやってみるとわかりますが、業績の急成長が続くかどうかを予想するのは簡単なことではありません。将来の業績が予想に反して低迷した場合、株価が急落することがあります。

成長株投資は王道的投資手法ではあるものの、ハイリスク・ハイリターンな投資手法であり、投資初心者にはおすすめしません。

一方、割安株投資は現在の業績・財務内容をもとに株価が割安な企業に投資します。将来予測の正しさに依存する割合が比較的小さいので、将来予測に失敗しても大きく値下がりしにくいというメリットがあります。

成長株投資のように株価が何十倍にもなることは少ないですが、比較的安心して投資できるので投資初心者におすすめです。

注意すべき割安株とは(特徴)

ただし、株価が割安でも手を出すべきではない銘柄もあります。それは、「将来の業績に期待が持てない割安株」です。

たとえば、豊富な資産を持っているのに株価が割安な株というのは多いです。しかし、このような企業の多くは業績があまりよくなく、赤字になっている場合もあります(つまり、将来の企業価値が低迷することを見越して株価が割安になっています)。

このような場合、割安だと思って投資しても、業績が上向かない限り、株価はずっと低迷し続けることが多いです。

「将来の業績に期待が持てない割安株」に投資することはおすすめしません。

狙い目な割安・優良株とは(特徴)

一方、狙い目なのは業績良好であるにも関わらず、株価が割安な企業です。

そのようなお宝株は多くの投資家が探していますので、正直言ってあまり多くないです。しかし、日本で約3700社もある上場企業を丁寧に調べると、わずかなお宝株を発見できることがあります。

業績良好な割安株はどういう企業に多いのでしょうか?割安さと、事業内容の2つの側面から解説します。

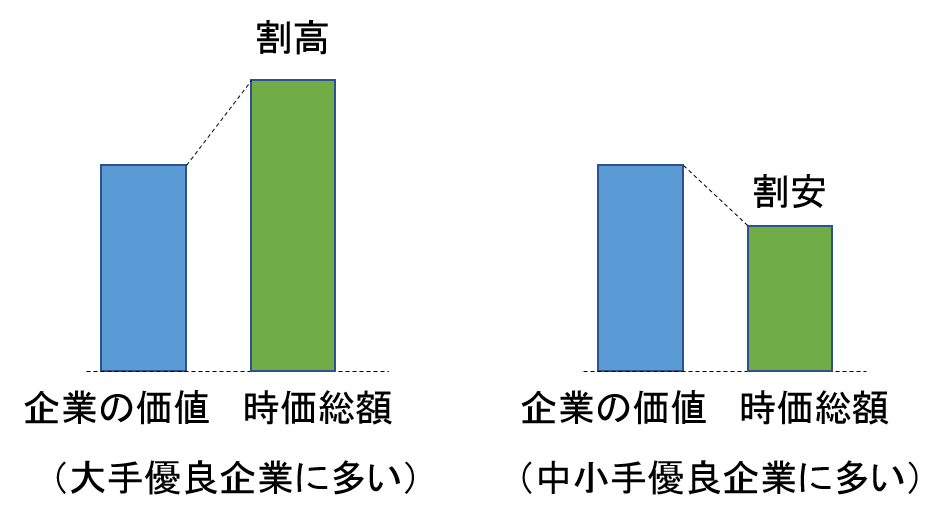

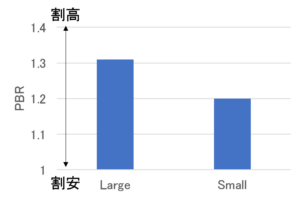

1.割安な銘柄は中小型企業に多い

株価が割安に放置される企業とは、どんな銘柄に多いのでしょうか?

結論から言ってしまうと、知名度のない中小型企業です。例えば、Russell/Nomura日本株インデックスを用いて、大型銘柄と小型銘柄の平均PBRを比較してみます。

- 大型銘柄(Large:350銘柄)

- 小型銘柄(Small:1250銘柄)

※PBRは資産性からみた割安度を表す指標です。PBRが小さいほど割安なことを表しています。

大型銘柄と小型銘柄のPBR比較(参照:Russell/Nomura 日本株インデックス)

小型銘柄は大型銘柄よりも明らかに割安ですね。

小型株のデータは1250銘柄の平均値ですので、PBRが1倍を切っているものもたくさんあります。中には、PBRが0.5倍程度の銘柄もあります。

PBRは1倍が解散価値といわれ、理論的な下値のメドとされています。小型株の中には、かなり割安に放置されている銘柄があることがわかります。

知名度がない中小型企業は割安に放置されがち

知名度のない中小型企業は、なぜ割安になりがちなのでしょうか?

たとえば、以下の理由が考えられます。

- IR(投資家向け広報)が充実していないため、投資家が気づかない

- 英語での広報に対応していない場合が多く、海外投資家が参入しづらい

- 時価総額が小さい、もしくは出来高が少ないと機関投資家が参入しづらい

単に知名度がないだけでなく、言語や時価総額の壁があるため、大口の投資家が参入しづらいのが実際なのです。

このため、中小型企業は、日本の個人投資家の影響力が比較的大きく、よい情報があまり知れ渡っていないのが実状なのです。

したがって、中小型銘柄は優良企業であっても、株価が割安に放置されやすく、個人投資家にとってチャンスの塊なのです!

個人投資家の中には、投資先を東証1部上場企業のみに制限している人もいると思いますが、中小型企業に対する見方を変えると、チャンスが広がりますね!

株価の割安度を判断する方法

では、株価の割安さを、どうやって判断すればよいでしょうか?

割安さの判断指標としては、PERやPBRなどが有名です。PERやPBRは手軽に使えますし、各証券会社が無料で提供しているスクリーニングツール(複数の条件に該当する銘柄をコンピュータで自動的に絞り込んでくれるツール)でも簡単に検索できますので便利です。

しかし、純利益や純資産の質が考慮できないため、表面上は割安に見えても、実は割高なケースもあります。PERやPBRは使い方に注意が必要です。

よって、私もこれらを使ってはいますが、参考指標としての使い方にとどめています。

(参考記事:割安株の指標PER・PBRの目安は?その意味と使い方、注意点について解説)

一方、私が割安度の判断指標として用いているのが、企業価値評価手法(バリュエーション)です。企業価値評価手法は、M&Aなどでの購入金額算出にも使われる手法であり、収益性と資産性を総合的にみて判断する手法です。

少々手間はかかりますが、合理的にやりたいという方にはおすすめです。

理論株価(適正株価)の計算方法と使い方の注意点。おすすめは企業価値評価手法

手軽に理論株価を使うならGMOクリック証券の財務分析ツールがおすすめ

企業価値評価手法は財務諸表を読み解かないといけないので、ある程度の手間がかかります。

もっと手軽に企業価値評価手法による理論株価を知りたいなら、GMOクリック証券が無料で提供している財務分析ツールがおすすめです(口座保有者のみ閲覧可能)。

計算方法が多少異なりますので、私のやり方と全く同じ結果になるわけではないです。しかし、基本的な考え方は同じなので、おおむね似た結果になります。理論株価を簡単に調べられて便利なので、私も参考値として使っています。

無料で手軽に割安度を診断したいという方はGMOクリック証券

![]() の財務分析ツールを活用するとよいです。

の財務分析ツールを活用するとよいです。

財務分析ツールの使い方や注意点については以下の記事にまとめてあります。詳しく知りたい方はこちらの記事もどうぞ。

GMOクリック証券の財務分析ツールの使い方と注意点

2.狙い目な業績良好企業はニッチな分野に多い

割安な好業績銘柄を狙いたい場合、どんな事業を行っている会社を探せばよいでしょうか?その特徴を紹介します。

ニッチな分野は割安かつ高収益になりやすい

中小型銘柄で好業績な企業は、ニッチな分野で勝負している企業が多いです。ニッチな業界は競争環境が激しくないことから、高収益な企業が多くあります。

一方、知名度はあまりないので、株価が割安になりがちです。ニッチな分野で好業績な企業を発掘するのは、まさにお宝さがしみたいなものです。

今話題の注目テーマへの投資は危険!

一方、注意してほしいのは、話題の注目テーマへの投資です。例えば、2018年でいうと、AIとかIoTなどですね。投資初心者ほどテーマ株に手を出しやすいですが、テーマ株は本当に狙い目でしょうか?

確かに業績は期待できるかもしれませんが、すでに他の投資家が目をつけていますので、株価が割高になっています。ブームが過ぎた後は、株価が急落する可能性があります。中には割安な銘柄もあるかもしれませんが、労力に対して、実りは少ないと思います。

テーマ株の観点から好業績銘柄を探すのは、できるだけ避けるほうが無難だと思います。

どうやって好業績を判断するか?

好業績銘柄の観点は、2つあります。

1つ目は、営業利益率(売上高に対する営業利益の割合)です。競争力がある会社は高価格を維持できるため、利益率を高く保つことができます。

また、競争力がある会社は不況に対する耐性も強く、比較的安定しています。

競争力の指標として、営業利益率を用いるとよいです。私の場合、営業利益率が10%以上あれば、高利益率とみています。

2つ目は、売上高と営業利益の伸びです。株価は業績成長期待があると、上昇しやすくなります。

よって、売上高・営業利益が停滞している成熟企業よりも、毎年数%でもいいので、売上高・営業利益が伸びている企業を選ぶほうが良いでしょう

狙い目な優良・割安株の具体例

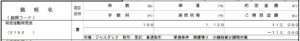

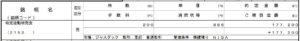

業績良好な割安株の特徴について説明しましたが、そんな銘柄が本当にあるのかと疑問に思うかもしれません。そこで、イメージしやすいように、優良企業だけれども株価が割安な銘柄の例として、幼児活動研究会の例を示します。

幼児活動研究会は幼児向けに体育指導の事業を行っている会社です。同じ保育業界にはJPホールディングスという業績良好な優良企業があります。両社を比較しながら、幼児活動研究会が業績良好な割安株と考える理由について、解説します。

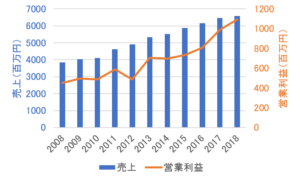

幼児活動研究会の業績

まず、幼児活動研究会の売上・営業利益の推移を見てみましょう(下図)。

幼児活動研究会の売上・営業利益は長期的に増加しており、業績の点では間違いなく優良といってよいです。

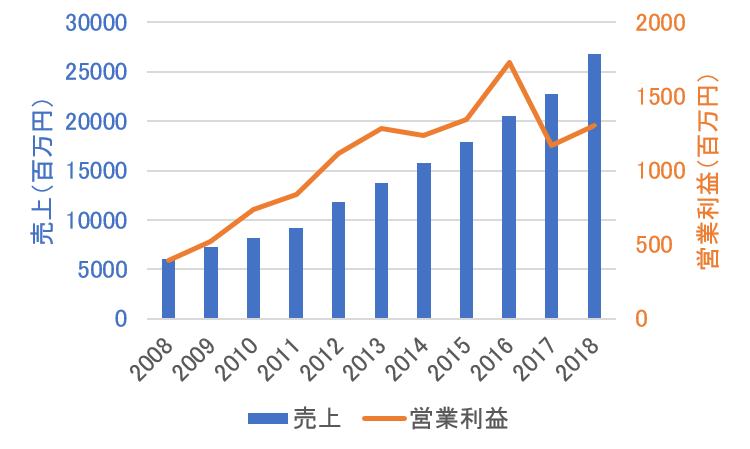

一方、JPホールディングスの業績は下図のようになっています。

JPホールディングスの売上は急成長しています。営業利益は2017年に一時下がりましたが(保育士の待遇改善などのため)、他の年は基本的に増加傾向となっています。

両社とも売上高や営業利益は長期的に安定して増加しており、今後も着実に成長していくだろうと期待できます。業績は両社とも良好といってよいでしょう。

幼児活動研究会の株価の割安度

一方、割安さの指標であるPER、PBRを比べてみましょう(PER、PBRはともに小さいほど割安なことを表す指標です)。

2018年5月の幼児活動研究会のPER=14.7倍、PBR=1.68倍でした。JPホールディングスのPER=34倍、PBR=4.0倍に比べて明らかに割安です。

| PER | PER | |

|---|---|---|

| 幼児活動研究会 | 15倍(割安) | 1.7倍(割安) |

| JPホールディングス | 34倍 | 4.0倍 |

JPホールディングスも幼児活動研究会も業績の点ではどちらも優良銘柄ですが、幼児活動研究会のほうが株価は割安です。投資で利益を出すには、幼児活動研究会のほうが可能性は高そうです。

上記では差が明らかなため、PERとPBRを用いて株価の割安度を比較しました。

しかし、PERやPBRではわからない部分もあるため、割安度を比較する際は、上述の企業価値評価手法を使うことをおすすめします。

実際に投資した結果

実際、私が幼児活動研究会に投資したのは2016年5月です。その頃の株価は1株あたり1130円でした(その後、株式分割で1株が2株になりましたので、実質的な買付価格は565円です)。

購入したのちは、四半期ごとに決算報告書を見ていったところ、期待通り順調に業績が拡大していくとともに株価も上昇していきました。

2年後の2018年8月に利益確定のために売却したときの株価は886円でした。

以下が実際の取引履歴です。

最初に100株(株式分割のため、実質的に200株)を11.3万円で購入し、約2年間の保有後に約17.7万円で売却しています。この間、2回の配当を受けて、合計0.35万円も得ています。

つまり、約2年間の保有で約60%の利益を得られました。

幼児活動研究会の例のように、中小型企業の中には、好業績なのに割安に放置されている銘柄があります。このような銘柄は、いずれ価格が修正されますので、先回りして買っておくと、大きな利益が得られます。

割安株投資をするときは、「好業績だけど割安な中小企業」を探すことをおすすめします。

幼児活動研究会の株価は買い時?配当や株主優待は?業績や財務を分析してみた

まとめ

本記事では、割安株投資の考え方と、割安株投資におすすめな銘柄の特徴について紹介しました。

割安株投資で成功するには株価が割安なだけでなく、業績が良好な銘柄を探すことが大事です。特に、ニッチな領域で高収益の事業をしているのに、知名度がなくて株価が割安な中小型企業が狙い目です。

短期的な株価は需要と供給で決まるので、割安株に投資したからといって、すぐに利益が得られるとは限りません。しかし、株価は長期的には本来の企業価値に連動するものなので、長期投資のスタンスで割安株に投資すれば成功する可能性は高くなります。

割安株投資では大きく値下がりするリスクは比較的小さいので、これから投資を始めたいという投資初心者でも比較的安心して始めることができます。

長期投資に興味があるなら、まずは少額から割安株投資を始めてみることをおすすめします。